Онлайн-гипермаркет товаров для строительства и ремонта «ВсеИнструменты.ру» выходит на биржу. Давайте разберёмся как устроен бизнес нового эмитента и насколько справедливо он оценён.

Чем занимается ВсеИнструменты

ПАО "ВИ.ру" - материнская компания для ряда организаций, занимающихся продажей инструментов, строительных и отделочных материалов, электрики, мебели и товаров для дома под брендом ВсеИнструменты. Компания работает как с индивидуальными предпринимателями и организациями (сегмент В2В), так и с физическими лицами (сегмент В2С).

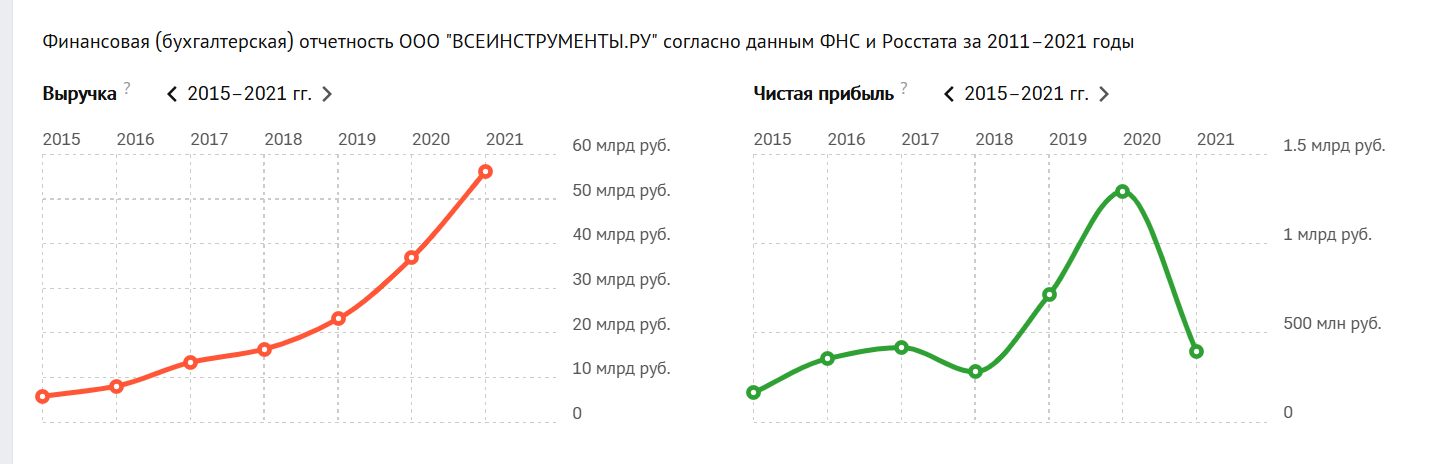

История компании насчитывает более 15 лет и начиналась с совсем небольшого бизнеса. В период с 2006 по 2014 год компания активно развивалась, открывая магазины в и ПВЗ в различных городах. К 2014 году клиентская база компании насчитывала 400 тысяч клиентов. К 2019 году на выходе в сегмент B2B и на значительном расширении ассортимента клиентская база компании утроилась, но активный взрывной рост начался с 2020 года с перетоком существенной части пользователей в Интернет. Это видно и из динамики финансовых показателей компании: если в 2020 году выручка составляла 36,8 млрд. рублей, то в 2023 году - уже 132 млрд. рублей:

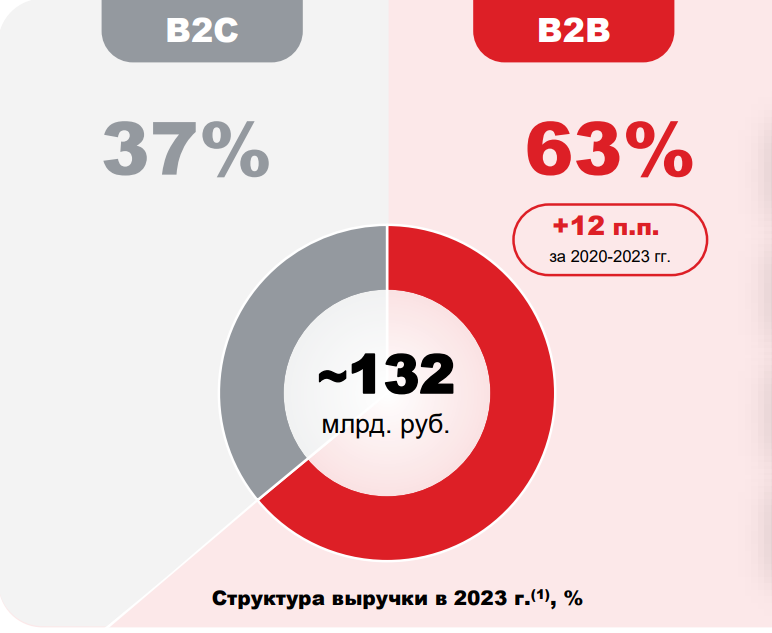

В настоящее время клиентская база компании насчитывает 4,6 млн. активных клиентов, а доля В2В сегмента в выручке составляет 63%.

Интересно, что при таком распределении выручки в общем числе клиентов компании корпоративные клиенты составляют всего лишь 8,4%, в то время как на розничных клиентов приходится 91,6% от общего числа клиентов. Это говорит о том, что фокус компании на В2В сегмент в целом оправдан, так как в нем заказы гораздо более крупные и прирост числа В2В клиентов на 1 процентный пункт обеспечивает кратный эффект на темпы роста выручки. Однако, стоит держать в голове и минусы этого сегмента: компании зачастую работают с отсрочкой платежа и в целом гораздо более требовательны к качеству и ценам продукции.

Компания работает в сегменте DIY (Do it yourself, сделай сам).DIY — сегмент торговли, к которому относятся стройматериалы и в широком смысле товары для дома: от дверей, фурнитуры и досок до посуды, постельного белья и садового декора.

Продуктовый ассортимент достаточно широкий, и представлен как сторонними, так и собственными брендами:

Сегмент DIY в России оценивается в 6,8 трлн. рублей (с НДС) с прогнозируемыми темпами роста в ближайшие четыре года на уровне 17%, при этом основной рост прогнозируется в сегменте онлайн (СГТР 28%, прогнозируемая доля онлайн-продаж к 2028 году 56% в сегменте В2С и 13% в сегменте В2В).

Стоит обратить внимание, что 97% продаж у ВсеИнструменты уже приходится на онлайн, поэтому в целом темпы роста у ВсеИнструменты могут быть достаточно хорошими, если компания справится с рыночной конкуренцией и не проиграет в том числе по доступности своей продукции для широкого потребителя из-за не самого большого количества пунктов выдачи заказов. На сегодняшний день у ВсеИнструменты 19 РЦ и ПВЗ-складов и 1 000 ПВЗ. Для сравнения в прошлом году у Яндекс.Маркета было 13 000 ПВЗ, у Озона было 25 000 ПВЗ, а у Wildberries - 30 000 ПВЗ. На этот момент стоит обратить внимание, так как 92% заказов выполняется компанией через ПВЗ.

Рынок DIY в России в настоящее время в стадии активной консолидации. Например, у нас в регионе не выдержала конкуренцию с LeroyMerlin (ныне Лемана ПРО) достаточно крупная региональная сеть DIY-гипермаркетов и тенденция по захвату рыночной доли более мелких игроков более крупными и эффективными игроками явно будет продолжаться.

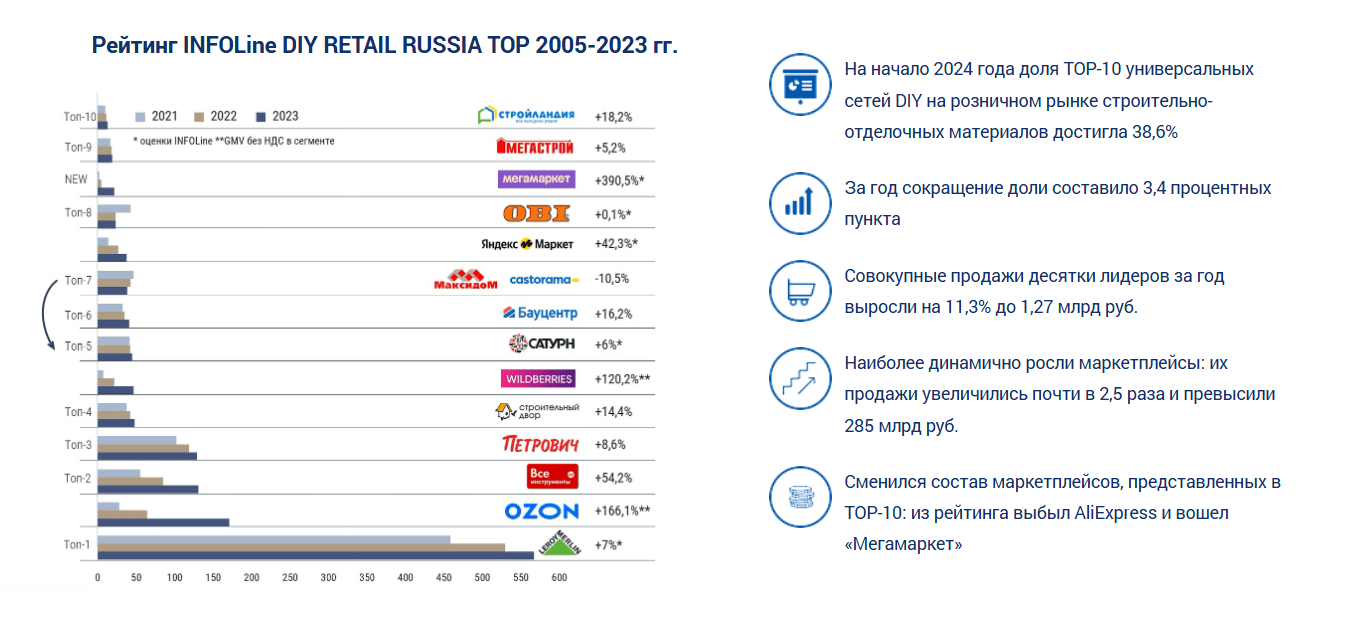

Также стоит отметить и тот факт, что со стороны более мелких игроков и маркетплейсов существенно возрастает конкуренция. За 2023 год доля ТОП-10 игроков сократилась на 3,4 процентных пункта, а доля маркетплейсов увеличилась в 2,5 раза.

В своей презентации ВсеИнструменты делает акцент только на других ритейлеров в сегменте DIY и исключет маркетплейсы, плюс ранжирует тех игроков, кого ВсеИнструменты взяли в презентацию, по темпам роста выручки, а не по рыночной доле. Но мне кажется справедливым дать все же полную картину, где ВсеИнструменты на третьем месте с долей рынка в 2,4%, а не на втором, где наглядно видно насколько у него меньше доля, чем у Лемана ПРО, и насколько он проигрывает по темпам роста маркетплейсам и более мелким агрессивным игрокам:

Да, можно поспорить с включением в общее сравнение маркетплейсов, так как там есть и ограничения на доставку крупногабаритных грузов, и в целом они больше заточены на сегмент В2С, чем на В2В. Но, во-первых, крупногабаритные товары - это не весь рынок, во-вторых - сегмент В2С - это треть рынка DIY, а в третьих - переход в маркетплейсы - это всеобщий тренд в онлайн-ритейле и для DIY он только начался. Дальше конкуренцию с ними будет выдерживать все сложнее и никто точно не может сказать кто из текущих ТОП-10 станет будущим М.Видео-Эльдорадо со стагнирующими продажами и медленной утратой доли рынка.

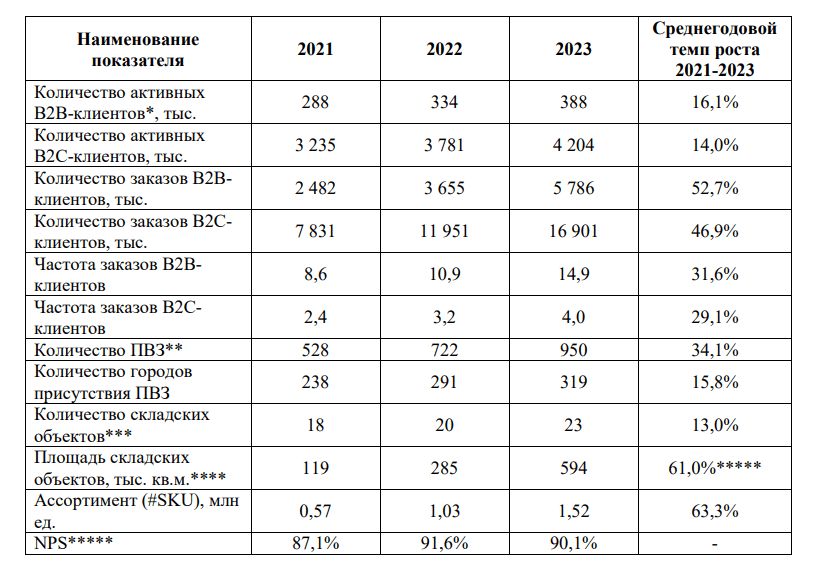

Справедливости ради отмечу, что на операционном уровне пока ВсеИнструменты с конкуренцией явно справляются - растет и количество клиентов, и количество заказов в пересчете на одного клиента:

Но при этом средний чек растет с темпами ниже инфляции:

2021 г. - 5475 рублей

2022 г. - 5509 рублей (+0,6% г/г)

2023 г. - 5850 рублей (+6,2% г/г), при этом средний чек в сегменте В2В составляет 14 700 рублей, а средний чек в сегменте В2С - 2 940 рублей

Особенно интересно эта динамика выглядит в сравнении с динамикой выручки (+53,4% г/г 2022 к 2021 г. и +53,3% г/г в 2023 г. к 2022 г.). Получается, что рост выручки обеспечивается за счет роста числа клиентов и роста числа заказов, а сами клиенты заказывают меньше, как минимум какая-то группа. Почему?

Если провал 2022 года можно объяснить уходом многих западных поставщиков и трудностями с логистикой, то не самый высокий темп роста среднего чека в 2023 году относительно 2022 года этим уже не объяснишь, так как рынок восстановился. При этом покупательная способность населения в 2023 году была очень высокая и эта тенденция меня несколько настораживает. Вероятно, покупатели стали часть заказов делать в других местах? На тех же маркетплейсах?

Из рисков также стоит отметить риски резкого увеличения себестоимости реализуемых компанией товаров и риски очередных санкций и необходимости изменения поставщиков. Но так как концентрация в поставщиках у компании низкая, а риски характерны для всей отрасли - нельзя сказать, что это какой-то специфический риск именно этой компании. Из специфических рисков стоит отметить цикличность, так как продажи инструментов для строительства тесно связаны с темпами ввода в эксплуатацию жилья. А на фоне сворачивания программ по льготной ипотеке в этом сегменте возможно замедление. Поэтому в прогноз на ближайшие 1,5 года я бы, конечно, закладывала более скромные темпы роста выручки, чем компания демонстрировала в 2021-2023 годах.

Резюмируя вышесказанное, ВсеИнструменты - один из крупных игроков на DIY-рынке, фокусирующийся на сегменте В2В. В целом компания показывает неплохие темпы роста и число активных клиентов год к году существенно растет. Однако маркетплейсам и более мелким агрессивным игрокам на рынке компания начала проигрывать + отдельную озабоченность вызывает тенденция по росту среднего чека ниже темпов инфляции на рекордной покупательной способности населения. Поэтому за положением игроков в отрасли стоит внимательно следить, так как при существующей тенденции к консолидации рынка конкуренция только усиливается, а логистическая инфраструктура ВсеИнструменты значительно проигрывает конкурентам в лице маркетплейсов.

Финансовые показатели ВсеИнструменты, справедливая цена и дивиденды

Согласно отчету компании за 4 месяца 2024 года:

- Выручка - 48,6 млрд. рублей (+42,1% г/г)

- EBITDA - 4,2 млрд. рублей (+53,0% г/г)

- Чистая прибыль - 1,2 млрд. рублей (-10,0% г/г)

- Рентабельность по EBITDA - 8,6%

- Чистая рентабельность - 2,5%

- ND/EBITDA - 2,0х

Выручка и EBITDA показывают неплохие темпы роста. Опережающая динамика EBITDA во многом вызвана опережающей динамикой амортизации относительно темпов ростав выручки и себестоимости. К сожалению, в отчетности за 4 месяца 2024 года компания не приводит пояснений относительно такой динамики амортизации, но в отчетности за 2021-2023 годы можно увидить, что компания изменила срок полезного использования объектов аренды в связи с реализацией опциона, поэтому можно предположить, что рост амортизационных отчислений связан с этими изменениями.

На динамику чистой прибыли, в свою очередь, негативное влияние оказало увеличение финансовых расходов, в которых сидят облигации преимущественно по плавающей ставке и лизинг складов. То есть чем больше компания увеличивает количество своих распределительных центров и складов - тем больше будут расти финансовые расходы компании, так как компания приобретает их в лизинг. Кроме того на динамику финансовых расходов существенное влияние оказало увеличение долговой нагрузки.

Баланс у компании также не самый впечатляющий, среди активов компании 28% - активы в форме права пользования (аренда/лизинг), 39% - запасы, 19,9% - дебиторская задолженность (с взысканием которой у компании есть некоторые трудности, можно посмотреть количество судебных процессов). На все оставшиеся активы, включая основные средства и кэш, приходится лишь 13,1% активов компании.

Капитал уменьшился с 3,1 млрд. рублей до 0,5 млрд. рублей явно за счет вывода денег через дивиденды перед IPO (3,5 млрд. рублей в 2023 году, 3,0 млрд. рублей в 2024 году). Поэтому перед IPO из компании явно выводили все, что могли.

Также стоит обратить внимание на двукратный рост кредиторской задолженности, что в совокупности с ростом дебиторки и запасов создает некоторые риски по ликвидности. С учетом явных перекосов по балансу и нельзя сказать, что с такими показателями финансовое положение компании можно назвать супер-устойчивым.

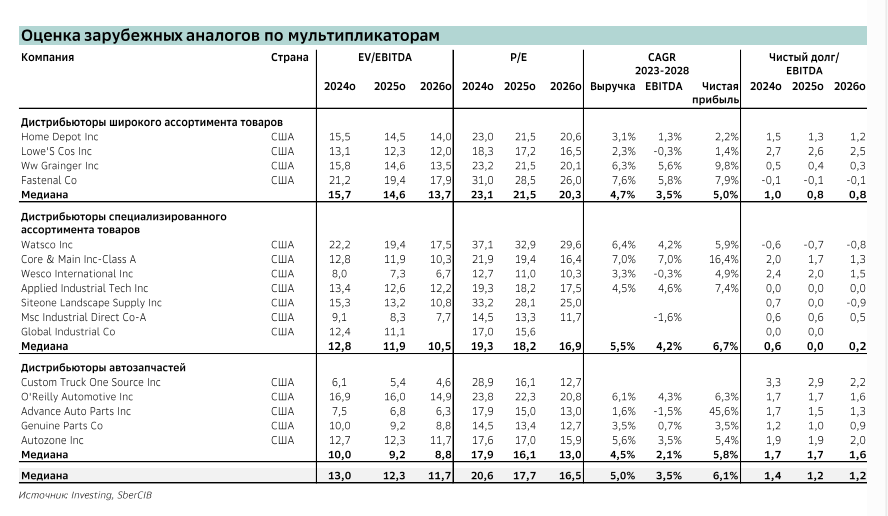

Что касается справедливой цены акций компании- то тут возникает традиционный вопрос а как его оценивать? Если брать зарубежные аналоги с применением странового дисконта - то надо брать по EV/EBITDA 10.0:

Но, позвольте, у нас на рынке есть другие представители ритейла - тот же Henderson, с сопоставимыми ожидаемыми темпами роста, но в разы большей рентабельностью и гораздо более крепкий финансово, и он торгуется по EV/EBITDA 4.7х, а форвардно - и того меньше, хотя я и считаю, что Henderson в моменте сильно недооценен. Но в любом случае на мой взгляд оценка EV/EBITDA 10.0 выглядит несколько завышенной и в итоговую оценку я взяла EV/EBITDA 7.0.

Таким образом, мультипликаторным подходом справедливая цена акций ВсеИнструменты - 150 рублей за акцию, что на 30% ниже цены их размещения.

Что касается потенциальных дивидендов - то со следующего года компания планирует направлять на выплату дивидендов 50% чистой прибыли по МСФО, что предполагает около 2,3% дивидендной доходности к цене размещения и также не выглядит интересно.

Выводы

Я всегда приветствую новые размещения на бирже, так как чем больше выбор - тем лучше для инвесторов. Однако в этом конкретном случае на мой взгляд размещение проходит гораздо выше фундаментально справедливой цены акций компании. Поэтому, несмотря на сведения о переподписке уже в первый день, я, пожалуй, это IPO все же пропущу, тем более, что в секторе ритейла у меня есть более интересные фавориты.