ПАО «Магнит» - крупнейший, по числу магазинов, продуктовый ритейлер страны. Это крупнейший частный работодатель в России, единственная частная компания в России, которая входит в ТОП 100 самых инновационных компаний мира по версии Forbes, входит в ТОП – 5 «200 крупнейших частных компаний России» по размеру выручки по версии Forbes. В 2016 году выручка компании впервые перевалила за 1 триллион рублей.

Принадлежность.

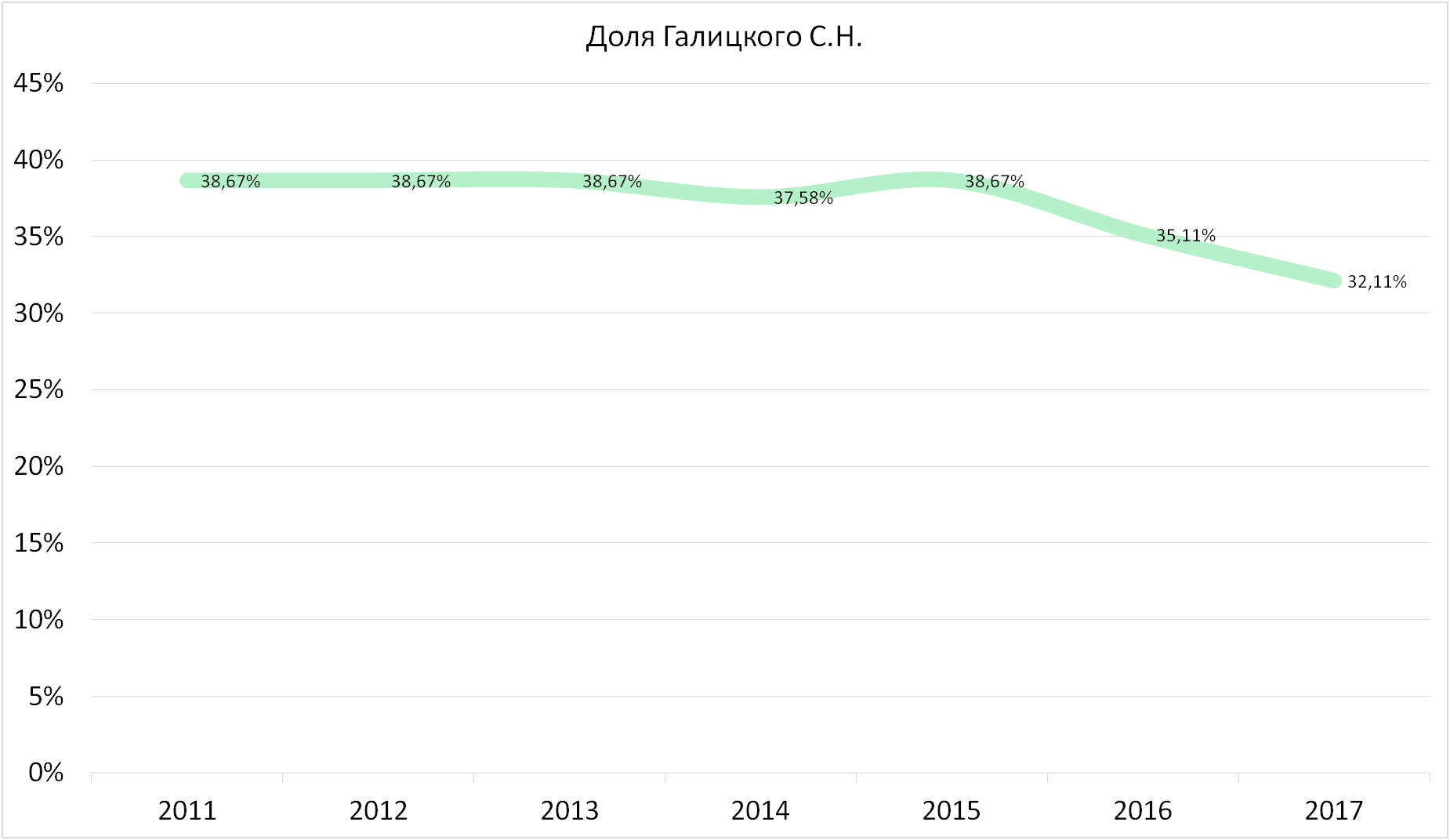

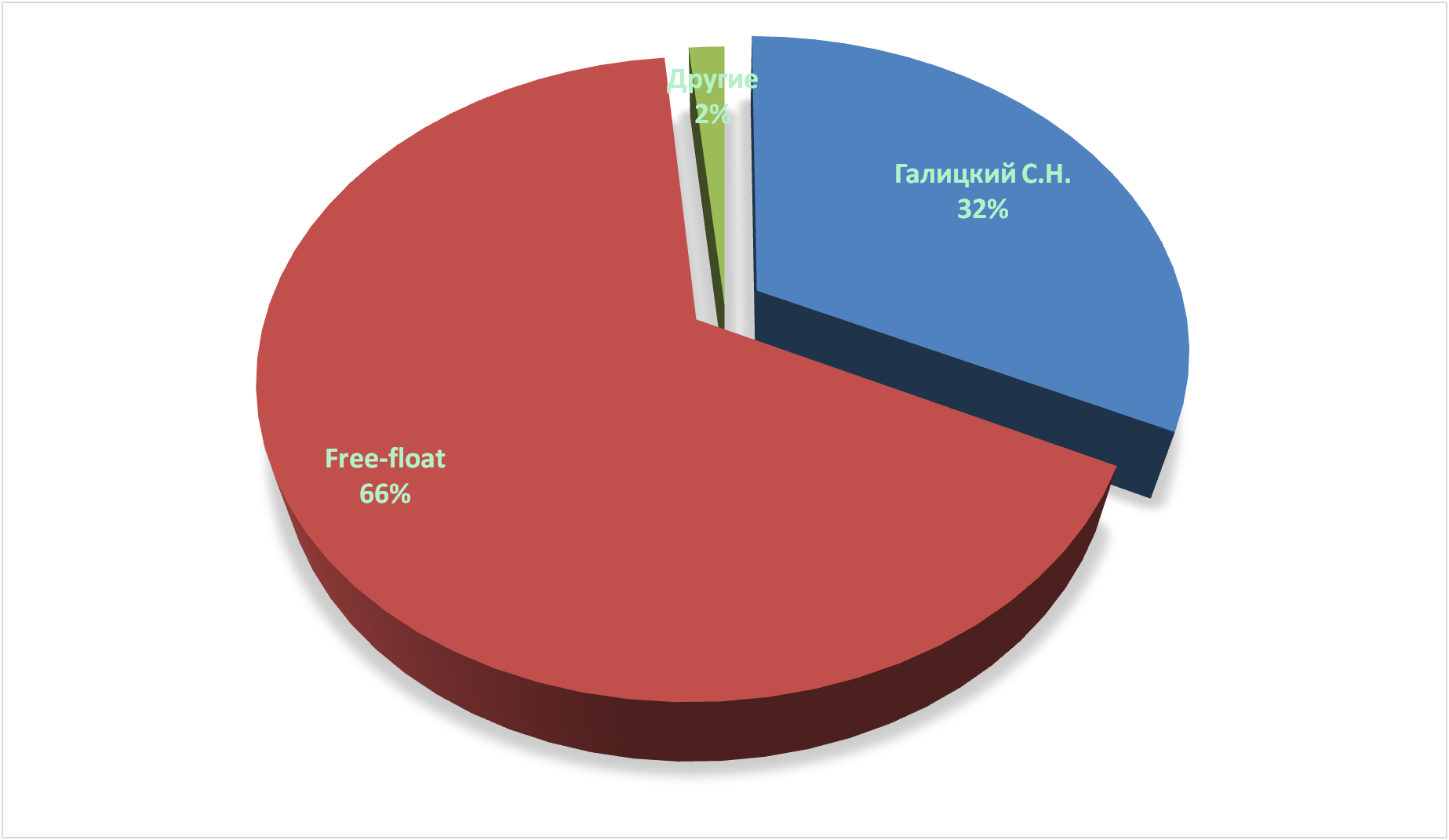

Магнит принадлежит частному лицу, генеральному директору Магнита – Галицкому С.Н. Часто приходится слышать, что Галицкий избавляется от своей доли в Магните, потому что не видит в ней перспектив. Это спорное заявление, как видно на графике ниже, доля действительно уменьшается, но очень медленно. После последних манипуляций, его доля стала 32,12%. Если представить, что он продаст контрольный пакет, то по нынешним ценам для этого нужно 315 миллиардов рублей. Вряд-ли в России есть такие покупатели.

Очень важно, что free-float составляет 66,3%, при этом 29,94% всех акций торгуется на Лондонской фондовой бирже в виде ГДР (1 акция = 5 ГДР). Это очень высокий показатель free-float для нашего рынка.

Положение в отрасли.

До недавнего времени, Магнит был лидером среди продуктового ритейла по трем основным показателям – выручке, количеству магазинов и общей площади магазинов. В 2017г., Магнит уступил Х5 Retail Group первенство в выручке.

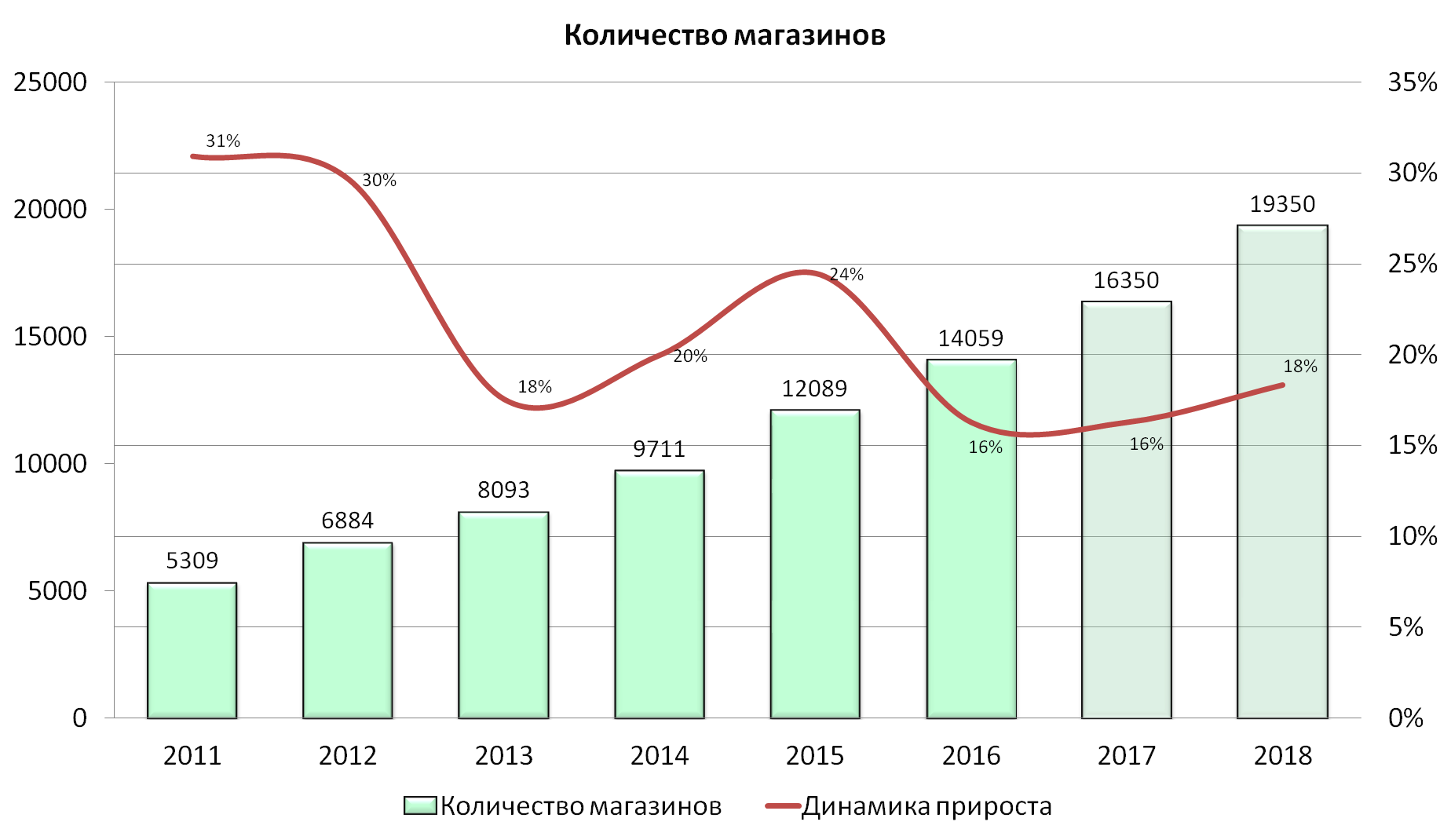

У Магнита на конец 2017г. было 16350 магазинов, от гипермаркетов до магазинов дрогери. За последние семь лет увеличение числа магазинов компании по СAGR составило 20% в год. Этот факт, а также заявление компании (одновременно со сбором денег) о более динамичном расширении сети, дает право рассчитывать минимум на 3000 новых магазинов в 2018 году. Не самый амбициозный план, учитывая, что Х5 Retail Group уже в 2017г. открыл 2934 магазина.

Помимо этого, компания может резко увеличить свой размер за счет покупки конкурентов, осенью появлялась информация о покупке Магнитом сети Холидей (500 магазинов), пока судьба договоренностей неизвестна (При этом Лента уже выкупила 22 супермаркета у Холидея). А также долго муссировалась идея, о том, что Магнит готовится к покупке Дикси, что увеличило бы Магнит на 2900 магазинов и 300 миллиардов выручки (контрольный пакет Дикси сейчас стоит 350 миллионов долларов). В общем минимальный прогноз по росту магазинов в 2018 году – 3000, а с максимально возможными слияниями и поглощениями – 6000

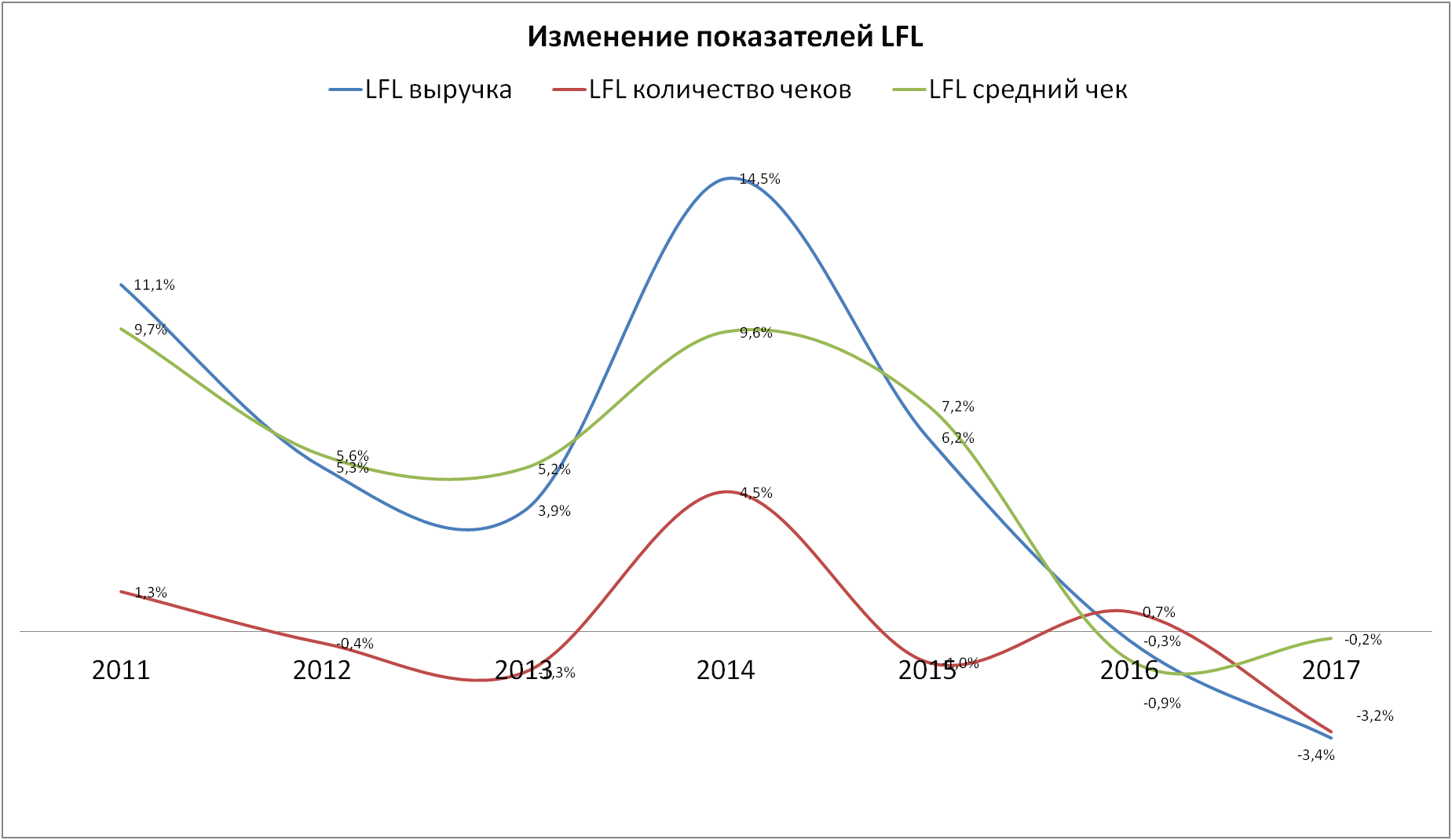

Стоит отметить отвратительные показатели like-for-like. Последние 3 года они падают. Руководство компании связывает это с падающими 3 года подряд реальными доходами населения. В это можно было бы поверить, если бы у конкурентов были подобные показатели. Х5 Retail Group завершил 2017 с положительными приростами по всем трем показателям (по Х5 Retail Group будет отдельный обзор, где можно будет посмотреть более внимательно). Причем падение показателей LFL идет по всем форматам магазинов.

Часто данным показателем пренебрегают, но для ритейла это важный показатель, если посмотрите капитализацию компании, то одни из самых максимальных цен на акции были в 1 квартале 2015 года, как раз после пиковых показателей LFL 2014 года.

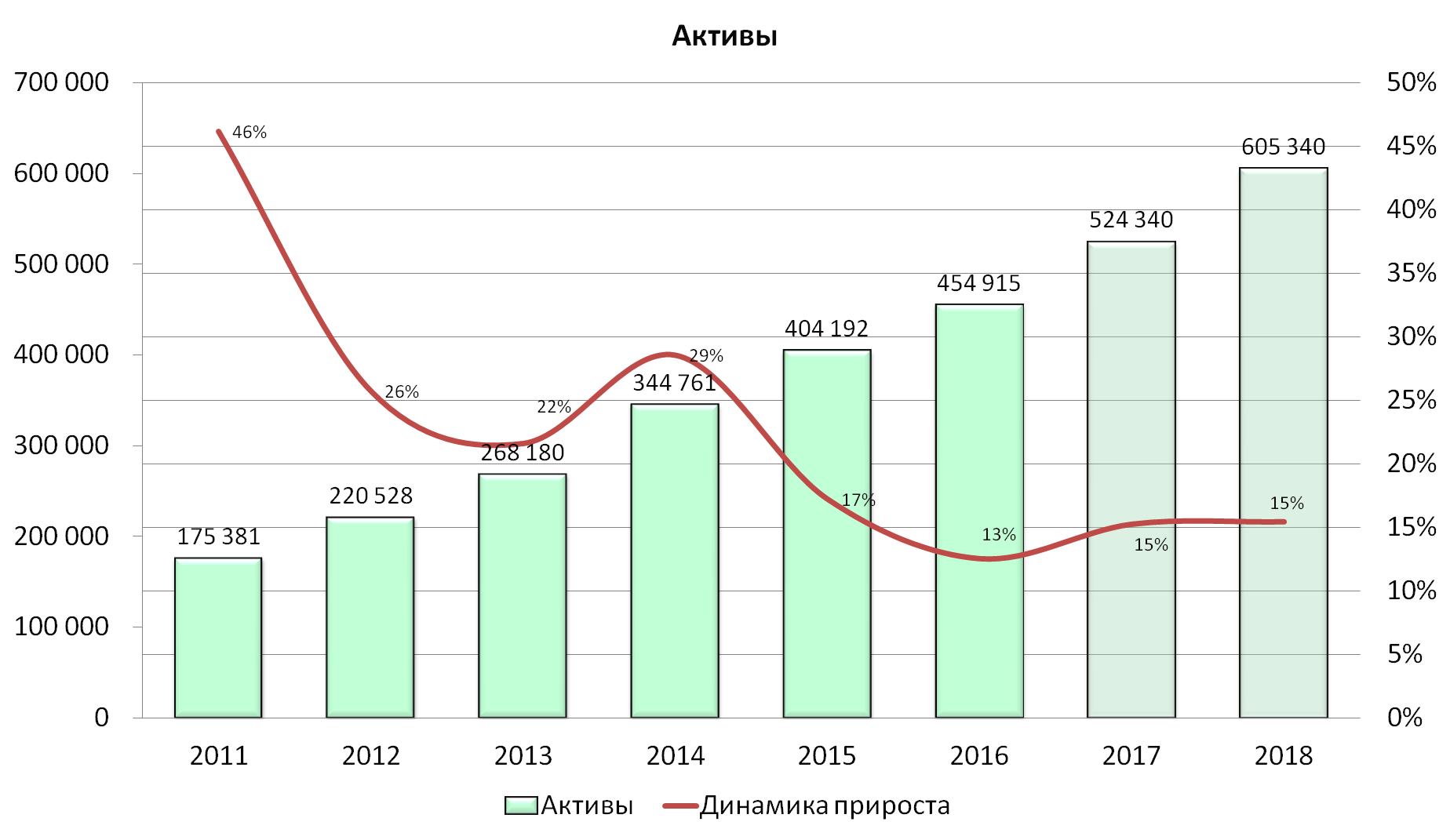

Активы.

У компании в собственности более 5900 грузовых автомобилей, работающих на доставку товаров в магазины. Около 3200 магазинов находится в собственности, причем доля гипермаркетов в собственности около 80%. 36 распределительных центров общей площадью 1600 тыс. кв. метров. Потому основную долю в активах составляют основные средства и товары в магазинах. Очень прозрачная структура активов.

- основные средства - 64%

- товарные остатки – 32%

- остальное 4%

Прогноз активов на 2018 год строится исходя из прогноза роста количества магазинов.

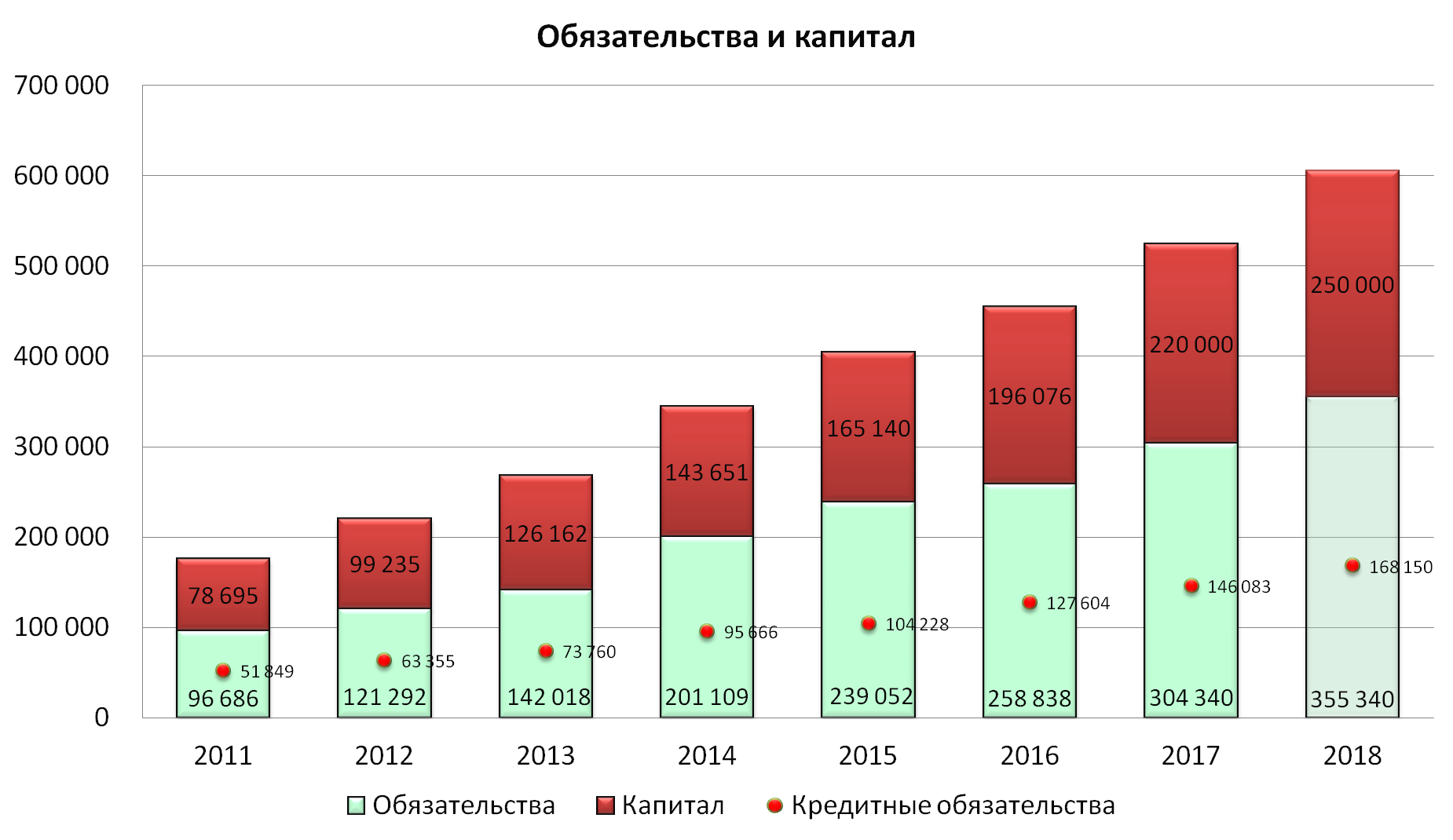

Капитал и обязательства.

Капитал стабилен, в среднем составляет 41-43% от активов. Состоит преимущественно из нераспределенной прибыли.

Обязательства. Треть обязательств - это товарный кредит, не несущий издержек в виде процентов. Почти 50% обязательств - это кредиты (либо облигации). Данный вид кредитования растет прямо пропорционально росту компании, исторически сложилось, что на каждый квадрат торговой площади, приходится примерно 25000 рублей заемных средств. Соответственно исходя из прогноза открытия магазинов, легко спрогнозировать кредиты. Возможно в 2018 году ситуация поменяется, так как в конце 2017 года было привлечено большое количество средств за счет SPO.

Обращаю внимание, что данные по 2017 году также являются прогнозными. Точные данные будут известны 23 марта 2018.

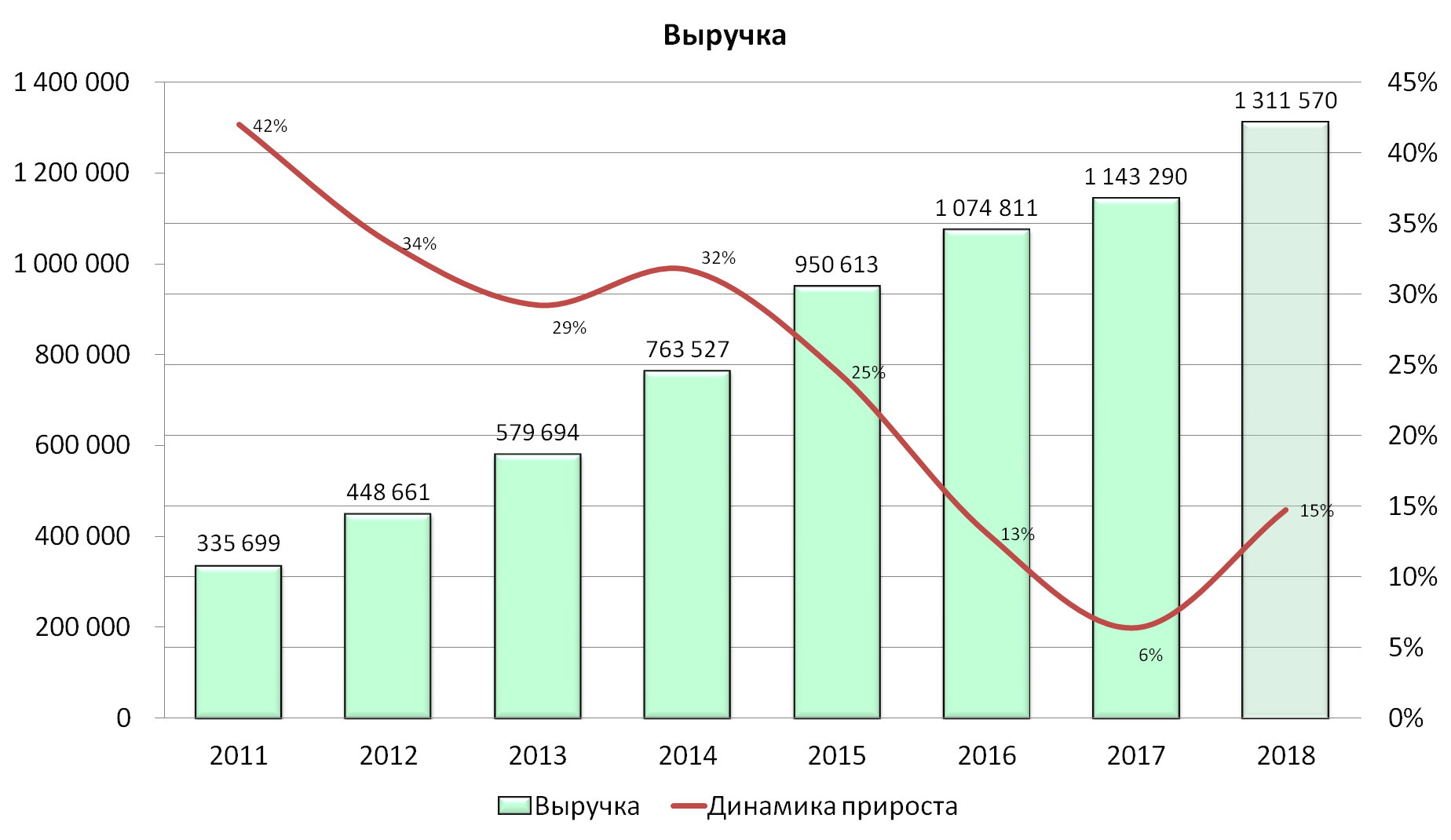

Выручка.

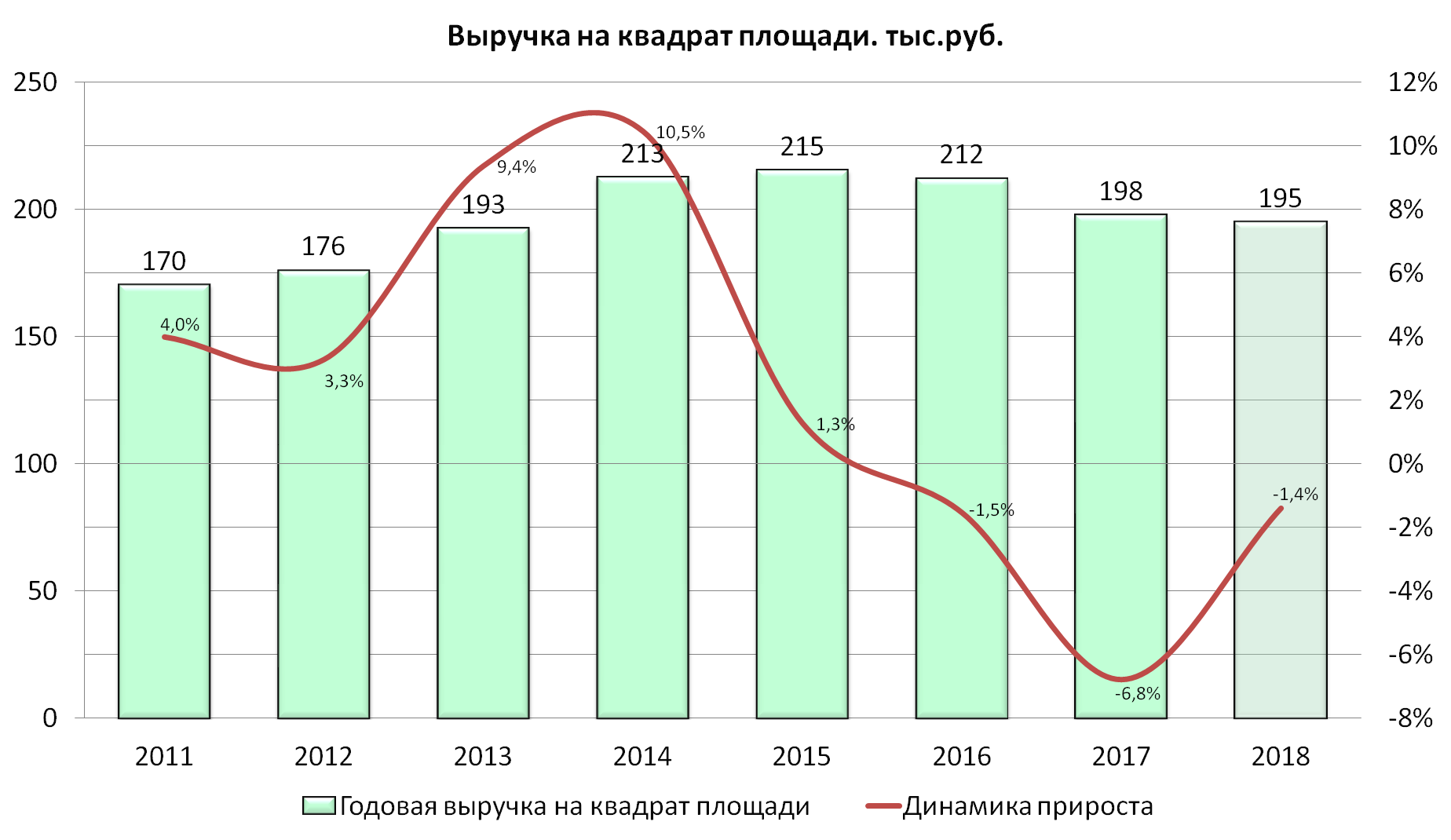

Несмотря на то, что по графику выручка растет, на самом деле она падает. Что это значит? Помимо фактического роста выручки, есть другие немаловажные индикаторы выручки. Первое, это LFL, выше мы разобрали этот показатель и выяснили, что выручка по сопоставимым продажам ниже нуля с 2016 года. Второй индикатор, это выручка на квадратный метр площади магазинов, этот индикатор можно редко встретить в обзорах, хотя он является одним из самых показательных.

Как видно, картина полностью повторяет индикатор LFL, 2015 год – пиковые значения, далее скатываемся вниз. Прогноз на 2018 год я ставлю также с уменьшением выручки на квадрат площади, не потому что пессимистично оцениваю возможности компании, а потому что Магнит с большими темпами открывает магазины дрогери, у которых выручка на квадрат в 2-2,5 раза ниже, чем у других форматов.

Менеджмент основными причинами падения выручки называет слабые показатели макроэкономики и внутренний каннибализм.

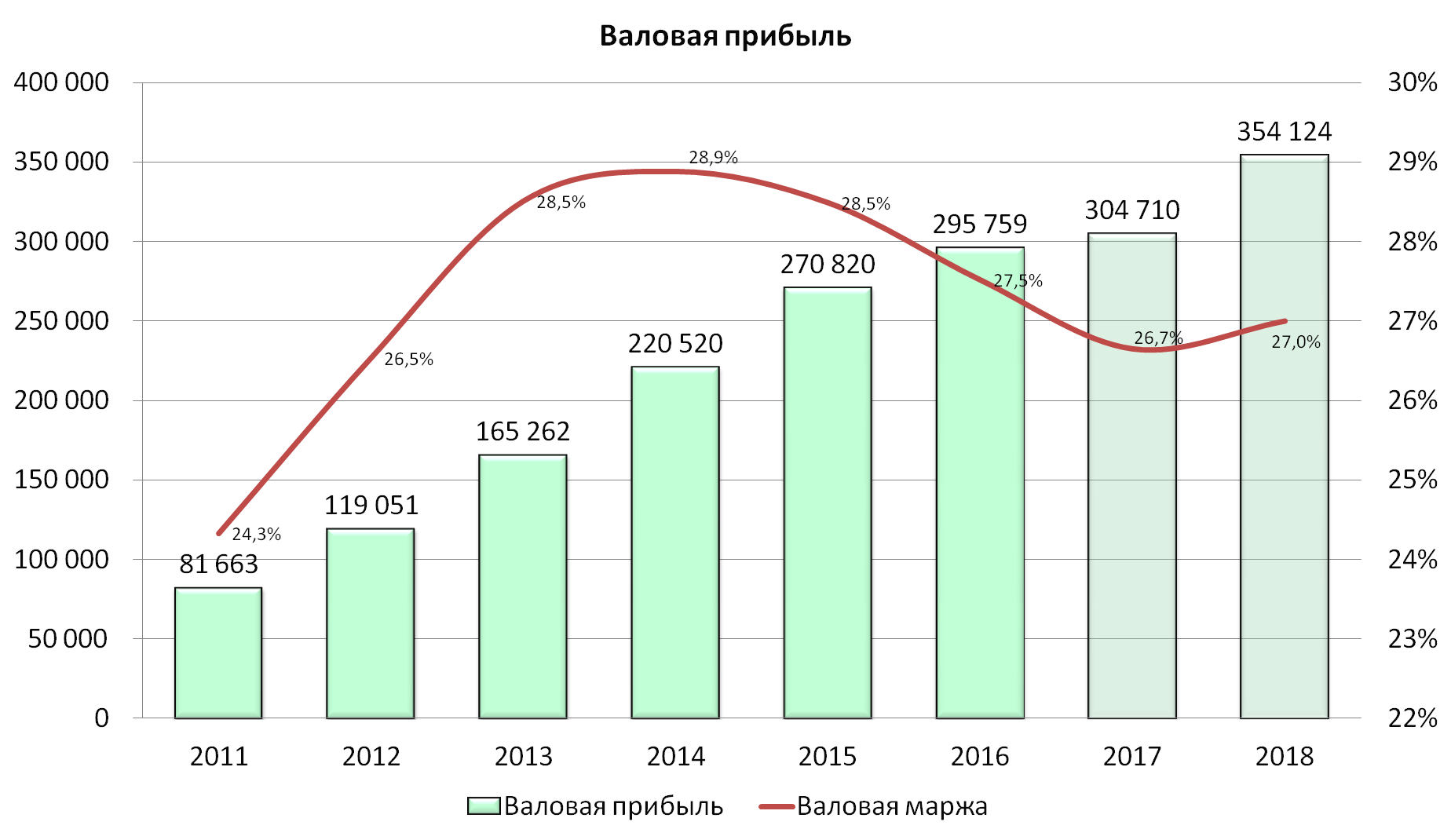

Валовая прибыль.

Это второй показатель (после выручки), который постепенно снижает эффективность и чистую прибыль компании. Проблема заключается в падении валовой маржи, третий год подряд (данные на 2017 являются прогнозными). Сложно понять причины данного эффекта, так как Магнит не раскрывает данные по валовой марже внутри разных форматов магазинов, но скорее всего это усиление конкуренции и заниженная рентабельность новых форматов магазинов (дрогери). Падение валовой маржи на 2% при таких объемах, это очень серьезное снижение прибыли. 1% валовой маржи = 3 миллиарда чистой прибыли.

Мой прогноз валовой прибыли и маржи на 2018 год основывается на максимально консервативной позиции – удержать хотя бы эту маржу. Если будет лучше – очень хорошо.

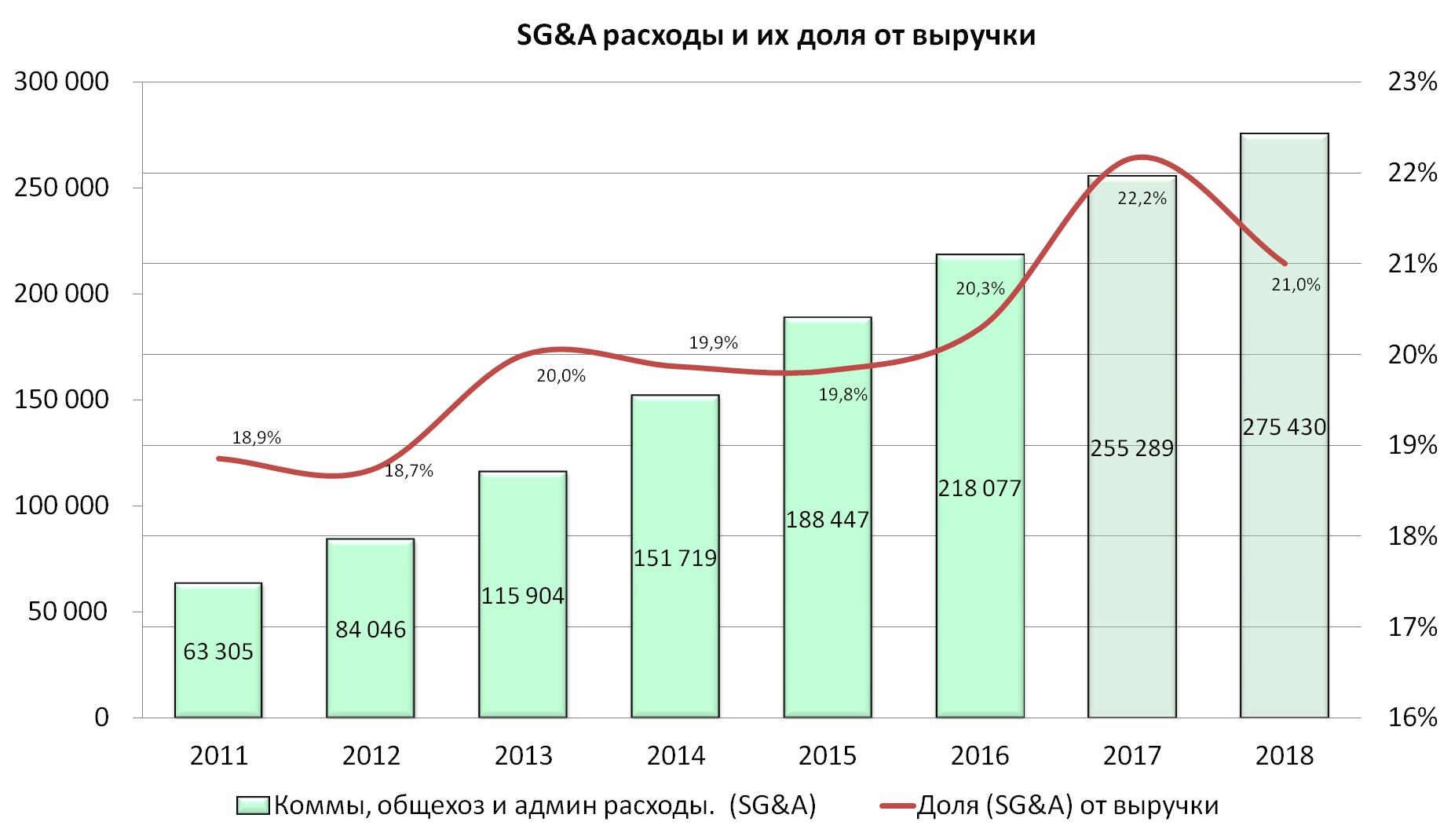

Коммерческие, общехозяйственные и административные расходы (SG&A).

Это третий показатель, который снижает чистую прибыль. Данные по 2017г. прогнозные, исходя и тренда по МСФО 1пп 2017г.

Видно, как стремительно увеличивается доля данных расходов в долях от выручки. Ниже в таблице вы видите 6 основных статей, которые составляют 92% всех затрат (SG&A). А ниже видим доли этих статей в (SG&A). Во многих обзорах Магнита, в том числе на YouTube и на популярных форумах, говорят о резко возросших затратах на персонал. Так вот это не так. Затраты на персонал, внутри всех затрат снижаются (см Доля оплаты труда. Если смотреть от выручки, то остается неизменной). Отчасти это подтверждает слух о сокращениях, прошедших во второй половине 2017 года. Постепенно увеличивается доля амортизации, что логично, основных средств становится больше, величина убытия растет. И самое главное, каждый год, без исключения, растет доля аренды. При этом рынок аренды не растет как минимум 4-5 последних лет. Это говорит о том что компания постепенно уходит от модели «всё своё» и начинает отдавать предпочтение аренде помещений против собственности. Данных о собственности и аренде магазинов в динамике по годам нет. Есть только данные на конец 2017 года. 79% магазинов были в аренде на конец 2017 года. Вероятно, это самая большая доля аренды за последние 7-8 лет.

Прогноз затрат строится на том, что компания дальше будет оптимизировать затраты на оплату труда, начнет уменьшаться доля амортизации, за счет перехода на аренду, и возможно оптимизацию затрат на аренду.

|

Дополнительные расчеты по (SG&A) |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

Оплата труда |

26 747 |

35 627 |

50 586 |

64 952 |

76 727 |

84 088 |

93 471 |

|

Аренда |

11 742 |

16 349 |

23 128 |

31 283 |

44 003 |

56 442 |

66 235 |

|

Налоги с оплатой труда |

8 479 |

10 200 |

14 469 |

18 515 |

22 021 |

24 129 |

27 302 |

|

Амортизация основных средств |

7 821 |

11 024 |

13 880 |

17 203 |

20 516 |

25 081 |

33 233 |

|

Ремонт и обслуживание |

1 081 |

1 339 |

1 946 |

3 377 |

4 348 |

3 344 |

4 876 |

|

Реклама |

815 |

722 |

1 009 |

3 474 |

5 304 |

5 775 |

8 735 |

|

Доля ТОП 6 затрат в (SG&A) |

90% |

90% |

91% |

91% |

92% |

91% |

92% |

|

Доля Оплаты труда |

42% |

42% |

44% |

43% |

41% |

39% |

37% |

|

Доля Аренды |

19% |

19% |

20% |

21% |

23% |

26% |

26% |

|

Доля Налоги с оплатой труда |

13% |

12% |

12% |

12% |

12% |

11% |

11% |

|

Доля амортизации |

12% |

13% |

12% |

11% |

11% |

12% |

13% |

|

Доля ремонта и обслуживания |

2% |

2% |

2% |

2% |

2% |

2% |

2% |

|

Доля рекламы |

1% |

1% |

1% |

2% |

3% |

3% |

3% |

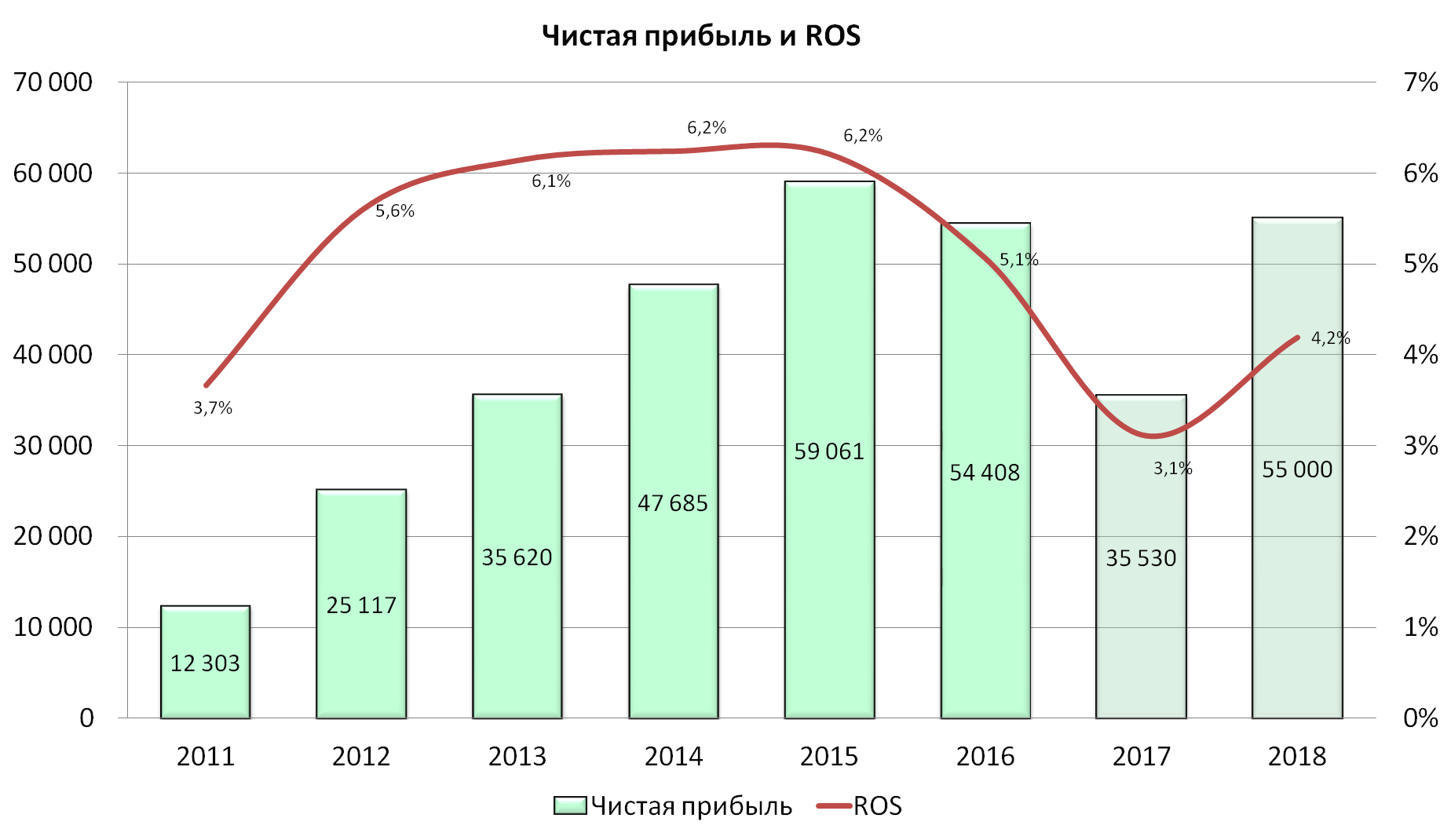

Чистая прибыль.

Видим третий год снижение чистой прибыли. Главные факторы падения:

- Снижение выручки на квадрат площади

- Снижение валовой маржи

- Увеличение доли SG&A расходов от выручки (а именно аренды и амортизации)

Прогноз рассчитан исходя из прогноза увеличения магазинов, как минимум – сохранении валовой маржи на уровне 27% и уменьшении доли SG&A на 1%. При этих данных и прочих равных, компания выйдет на показатели прибыльности 2016 года – 55 миллиардов рублей.

Формирование чистой прибыли Магнита, прозрачно, так как доля непрофильных и бумажных расходов \доходов мала

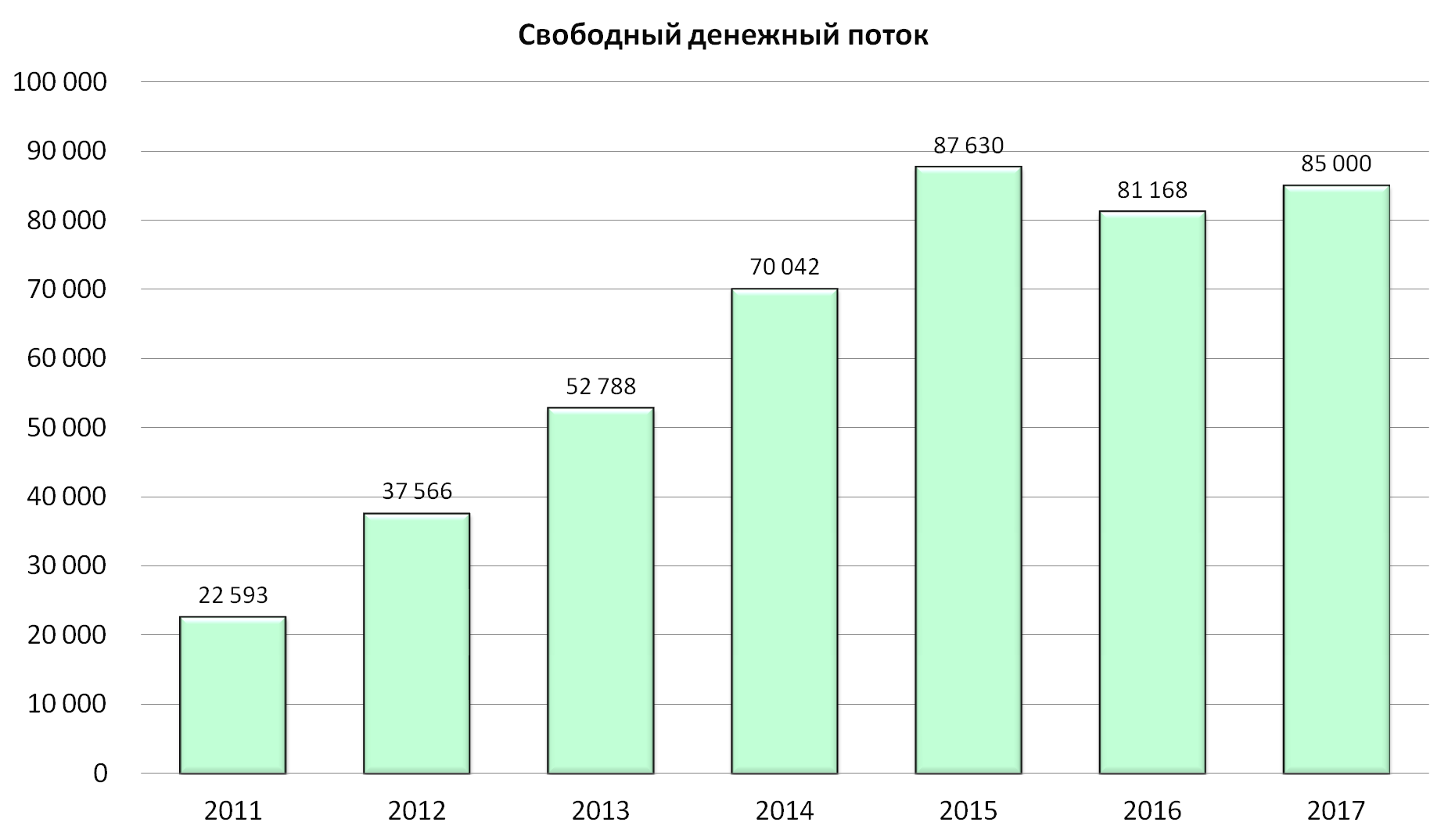

Free Cash Flow, FCF.

Со свободным денежным потоком в компании всё хорошо. Свободных денег всегда больше чем прибыли.

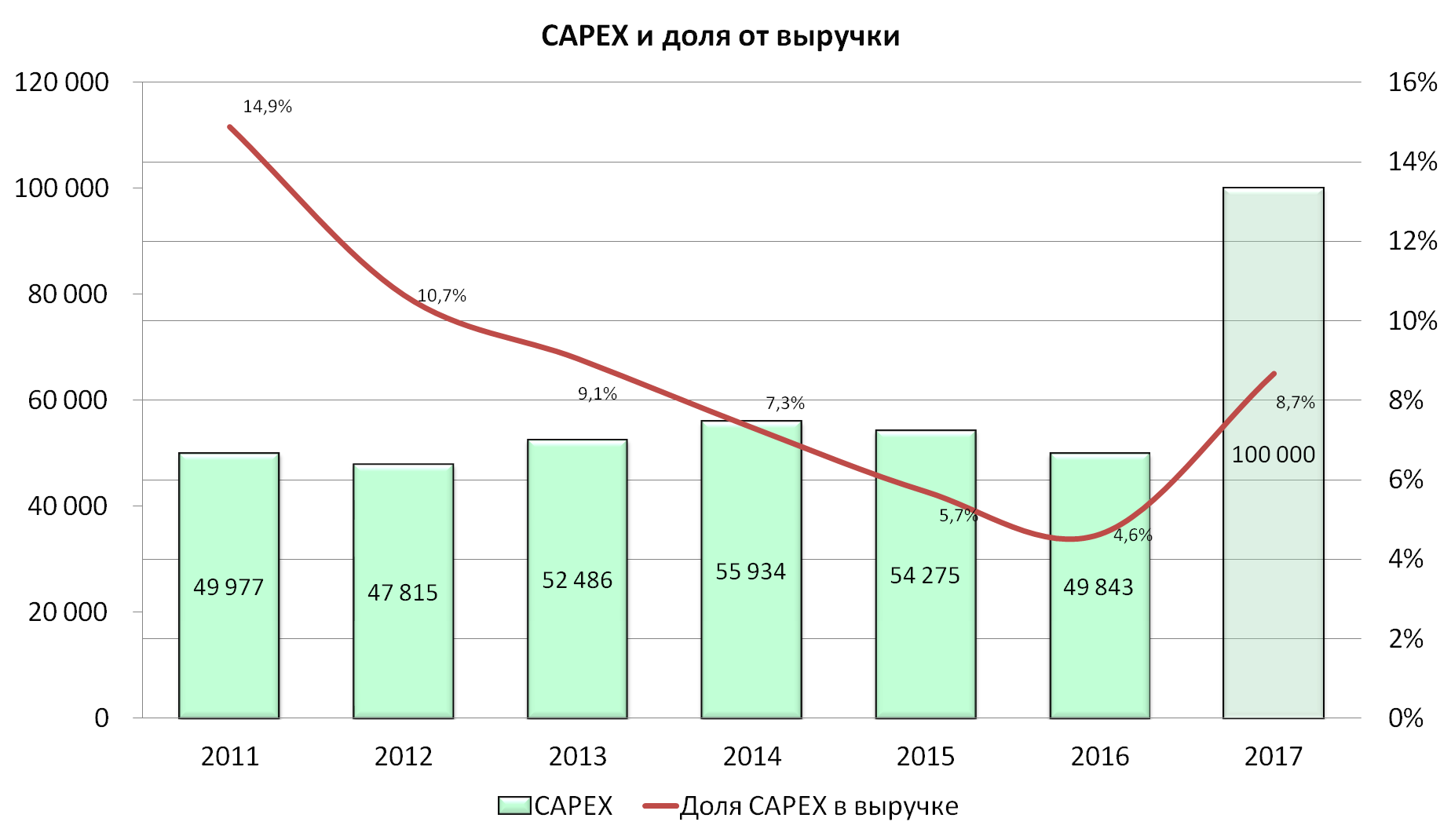

CAPEX.

Как правило капитальные затраты уходили на покупку земли (прав аренды), строительство магазинов, покупку автомобилей. CAPEX всегда был равен или превышал чистую прибыль компании, при этом доля CAPEX от выручки неуклонно падала. С этим моментом многие связывают, то что, Магнит уступил первое место по выручке Х5. Нужно было больше инвестировать в развитие. Видимо менеджмент осознал данный факт и заявил, что в 2017г. на капитальные затраты уйдет 100 миллиардов, провели SPO, привлекли 45 миллиардов и их инвестируют дополнительно к стандартным 50 миллиардам. Вопрос только в том, успели ли они освоить эти деньги в 2017 году.

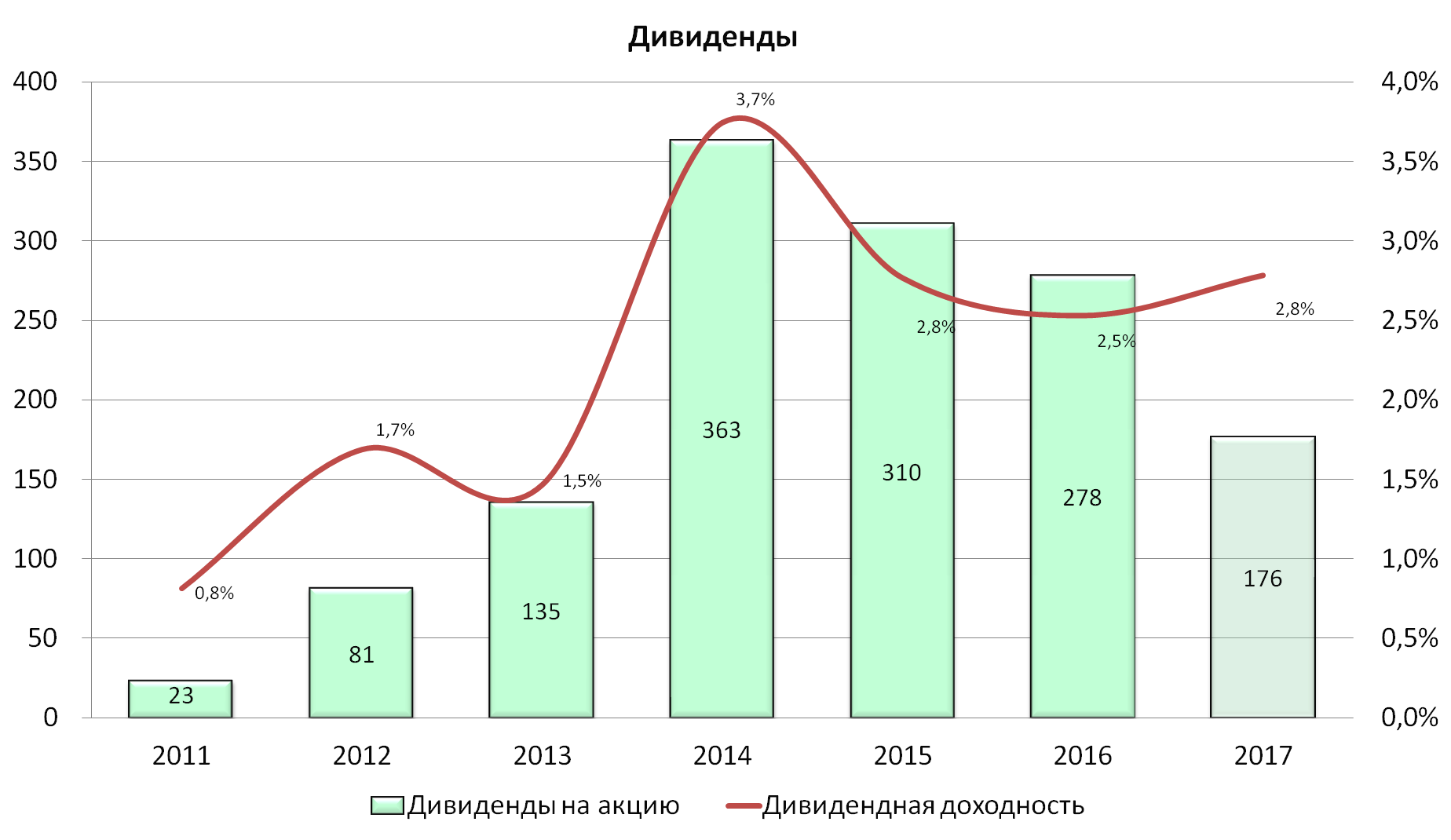

Дивиденды.

Компания в среднем платит 50% чистой прибыли по МСФО. Средняя дивидендная доходность 3%. Ниже среднего по рынку. Дивиденды за 2017 год прогнозирую 176 рублей на акцию, из них 115 рублей выплатили в сентябре 2017, остальные ждем в июне. К слову, Магниту очень легко стать дивидендной историей, если он прекратит расти. Если CAPEX свести в ноль и выдавать всю чистую прибыль в виде дивидендов, то можно увеличить дивидендную доходность до 8-10%. Но делать это конечно нельзя, пока рынок еще не поделен сетями. Также дивиденды можно увеличить за счет перехода на полностью арендную модель бизнеса, в этом случае упадет амортизация и CAPEX

Рост стоимости акций. Мультипликаторы. Рекомендации.

По большому счету нет никакого заговора, слива стоимости акций и так далее, о чем пишут многие форумы. Как мы видим результат осенних падений котировок это результат постепенного снижения эффективности компании на протяжении двух последних лет, в 2016 году результаты уже ухудшались, но за счет не сильно просевшей чистой прибыли, акции удержались на высоких уровнях. В 2017 году, начиная с 1 квартала результаты сыпались вниз, а осенью вышел плохой отчет за 9 месяцев, плюс суета вокруг продажи доли Галицкого, последующего SPO, акции рухнули до 6200. P/E практически никогда не отклонялся от диапазона 17-19. Это лишний раз доказывает, что рынок эффективно использует не просто P/E, а прогнозный P/E. Потому и сейчас нельзя назвать Магнит дешевым, учитывая результаты.

Мое мнение по данному эмитенту такое – компания сейчас переживает падение прибыли из-за, возможно неудачных менеджерских действий (скорее бездействий). Но при этом бизнес фундаментально сильный и при должном подходе может расти дальше. Галицкий не будет покидать свой корабль и детище, примерный план развития у компании уже есть, планируют дальше развиваться за счет:

- вертикальной интеграции (собственное с/х производство)

- развивают направление оптовых продаж. Горизонт – 150 млрд выручки

- пробуют новый вариант оптовых гипермаркетов

- очень активно развивают формат дрогери (аптеки и бытовая химия)

- делают попытки покупки готового бизнеса (Красный Яр, Холидей, Дикси – а вдруг)

- проводят ребрендинг части магазинов с ожиданием увеличения в них выручки на 11%

Мои «реперные» точки на 2018 год, следующие:

- органическое увеличение числа магазинов на 3000 (без учета покупок других сетей)

- удержание годовой выручки на квадрат площади на уровне от 195 тысяч.

- увеличение валовой маржи на 1% (или хотя бы удержание существующего уровня)

- сокращение SG&A расходов на 1% относительно выручки

Если данные показатели будут выполнены, то можно ожидать прибыль за 2018 год около 50 млрд и стоимость акции 8000-9000 рублей. Не исключаю, что на это может уйти и 2 года.

Даже если рассматривать «разгон» прибыли до 50 млрд за 2 года, можно рассчитывать на 6% дивидендов (за два года) и курсовой рост акции на 30% (за 2 года) итого 18% годовых.

На сегодняшнем отчете цена падает до 6000 рублей. Я покупаю с горизонтом в 2 года и расчетом на 18% годовых.

Всегда нужно помнить, что доходности без риска не бывает. И если Магнит не приложит существенных усилий к улучшению трех основных показателей, то на следующий год мы можем увидеть цены на акции еще ниже.