Компания Озон Фармацевтика решила стать публичной. Давайте разберёмся как устроен бизнес нового эмитента и составим собственное мнение интересно ли участвовать в этом IPO, а также оценим устойчивость бизнеса компании.

Чем занимается Озон Фармацевтика

Озон Фармацевтика - одна из ведущих российских фармацевтических компаний. Компания занимается производством дженериков, то есть неоригинальных препаратов, которые также могут свободно выпускать и другие компании.

Сама компания в презентационных материалах указывает, что на отечественном рынке дженериков на долю российских производителей приходится около 45% рынка в денежном выражении и что дженерики по их мнению это хорошо, так как это достаточно дешевые препараты. При этом компания является лидером рынка дженериков (не фармы в целом) по объему продаж в денежном выражении по итогам 2023 года.

У меня здесь, конечно, несколько иная точка зрения: дженерики как бизнес на мой взгляд скорее минус, чем плюс, так как если ты производишь только или преимущественно дженерики - это и риски того, что конкуренты начнут производить аналогичные препараты и более агрессивно их продвигать чем ты, и риски соответствующих судебных процессов со стороны обладателей патентов на оригинальные препараты, которые могут посчитать, что производители дженериков нарушают их исключительные права. А это в потенциале многомиллионные иски и запрет на производство тех или иных препаратов. Поэтому с этой точки зрения мне Промомед как будто видится более интересным из-за фокуса на развитии сегмента собственных препаратов, но, думаю, что здесь каждый может сделать сам вывод о том готов он инвестировать в компанию, производящую дженерики как основной продукт, или нет.

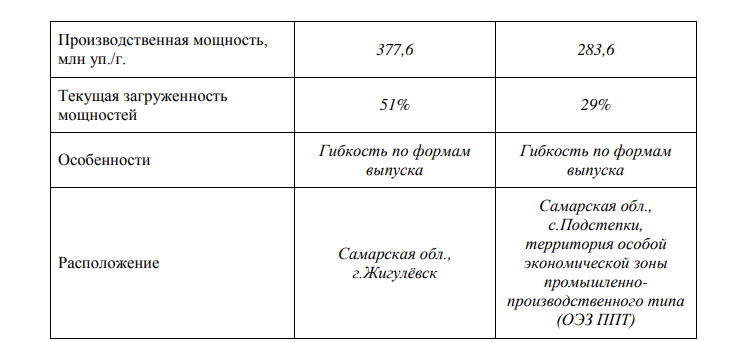

В качестве потенциальной точки роста компания указывает на планируемый запуск двух новых производственных площадок по производству противоопухолевых препаратов, иммуномодуляторов и биотехнологических препаратов. Здесь стоит отметить, что в настоящее время у компании две производственные площадки - Озон и Озон Фарм, запущенные в 2002 и 2017 г. соответственно, общей площадью свыше 63 тыс. к.в. и производящие более 200 млн. упаковок продукции в год. Как оценивает компания, данные производственные площадки недозагружены:

С одной стороны - это потенциал по наращиванию на них производства, но с другой - а что мешало это сделать ранее и точно ли существенно поможет росту продаж запуск еще двух производственных площадок Озон Медика площадью 25 тыс. кв.м. в 2027 году и Мабскейл площадью 35 тыс. кв.м. в 2027 года? Или эти площадки тоже будут недозагружены?

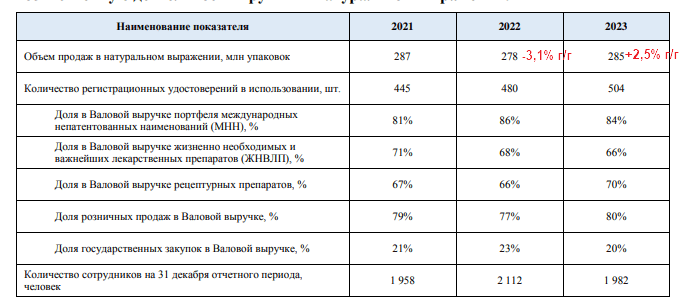

Кстати, если смотреть операционную отчетность компании - то не сказать, что у них с очень высокими темпами роста росли производство и продажи продукции, несмотря на недозагрузку производственных мощностей. Точнее последние три года объем продаж в натуральном выражении стоял на месте:

И это вызывает дополнительные вопросы к возможности наращивать продажи с заявленными темпами.

Плюс стоит помнить, чтобы что-то построить - надо вложить в это средства. Стратегия роста Озон Фармацевтики предполагает инвестиции в размере 40 млрд руб. в среднесрочной перспективе, то есть в ближайшие три года кап. вложения в размере 3,6-5,0 млрд руб. в год, что выше исторических уровней практически в два раза (2,0–2,5 млрд руб.). Это в свою очередь будет давить на чистую прибыль компании и на потенциальные дивиденды, которые и так крайне скромные (см. расчет ниже).

У компании достаточно широкий продуктовый портфель. В портфеле компании по состоянию на конец 2023 года было около 500 регистрационных удостоверений. Для сравнения у Промомеда - около 330.

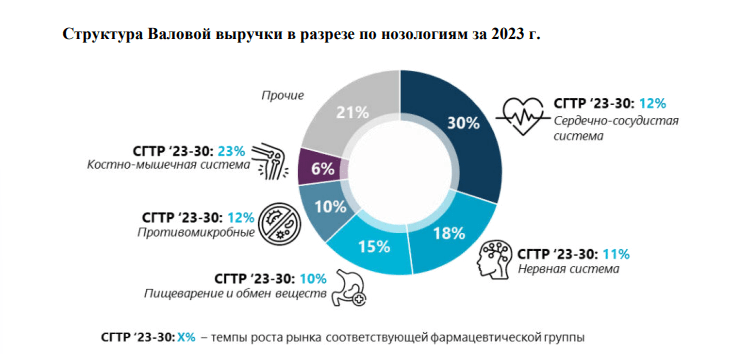

На препараты, включенные в перечень жизненно необходимых и важнейших лекарственных препаратов приходится 66% выручки (у Промомеда около 80%). Структура выручки компании по нозологиям достаточно диверсифицирована:

В структуре выручки доминируются дешевые препараты стоимостью до 500 рублей за упаковку (74%). По сути это и отражает философию дженериков - дешевые неоригинальные препараты, которые могут копировать многие компании. Продажи идут на 80% через розницу и на 20% через госзакупки.

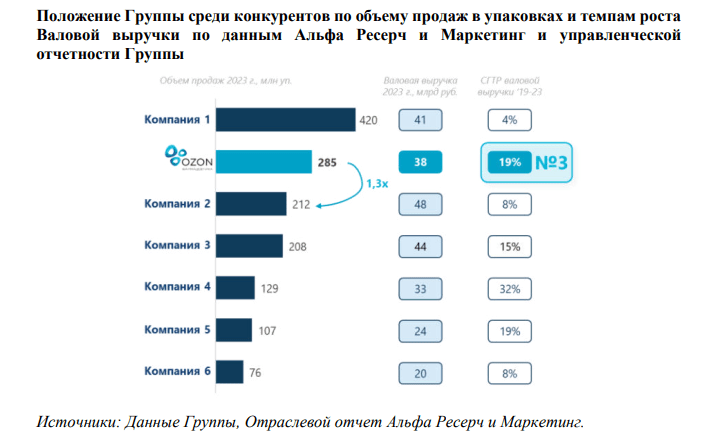

В части оценки рыночной доли Озон фармацевтики - компания на мой взгляд несколько схитрила, сделав акцент не на продажи в денежном выражении, где она занимает 38-е место, а на объемы продаж в натуральных единицах (то есть в млн. упаковок). А так как препараты компании дешевые - то естественно, что для того, чтобы продать на такую же сумму как игрок на 20-м месте по выручке, компании нужно продать гораздо больше упаковок, просто потому что стоимость одной упаковке дешевле конкурентов:

Поэтому из опубликованных данных, конечно, сложно достоверно оценить рыночную долю Озон Фармацевтика, но из того, что по выручке компания была лишь 38-й - вероятно рыночная доля Озона несколько ниже, чем у Промомеда, но тоже близко к 2,3%.

Резюмируя вышесказанное, Озон Фармацевтика - достаточно крупная компания, работающая в сегменте дженериков с большим портфелем регистрационных удостоверений. В силу этого у компании есть определенные риски со стороны исков от производителей оригинальных препаратов и повышенной конкуренции. Кроме того из рисков стоит отметить риски сбоев поставок фармацевтических субстанций, так как компания зависит от зарубежных поставщиков, и риски регулирования цен на продукцию компании, так как бОльшая часть продукции компании входит в перечень ЖНВЛП.

Финансовые показатели Озон Фармацевтика, справедливая цена акций, дивиденды

По итогам отчетности за 6 месяцев 2024 года:

- Выручка- 12,6 млрд. рублей (+62,7% г/г)

- EBITDA -5,0 млрд. рублей (+114% г/г)

- Чистая прибыль - 2,8 млрд. рублей (+343,8% г/г)

- Рентабельность по EBITDA -39,7%

- Чистая рентабельность - 22,2%

- ND/EBITDA - 0.8х

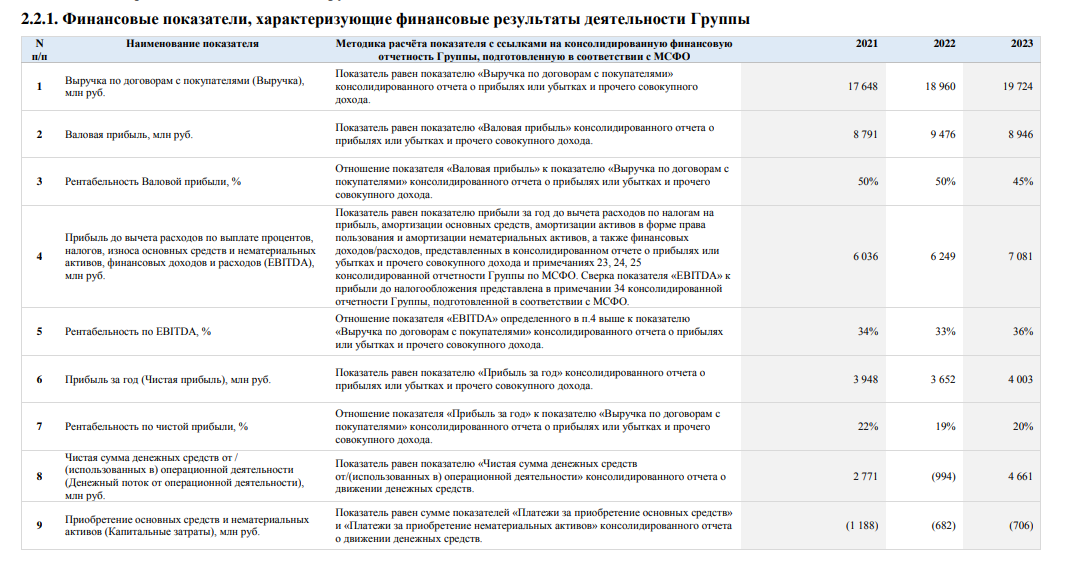

Казалось бы, просто отличные темпы роста, но мы с вами помним, что на операционном уровне ранее компания практически не росла. На финансовом в прошлые годы, кстати, также:

Так за счет чего вдруг произошел такое резкий рост финансовых показателей? Как указывает компания рост выручки связан с ростом продаж в натуральном выражении за счет ввода новых производственных лицний на одной из дочерних организаций в конце 2023 года, а также за счет роста цен на продукцию компании. Также компания в первом полугодии 2024 года выводила на рынок новые высокомаржинальные продукты. Но на мой взгляд - здесь еще и эффект низкой базы, т.к. в 1 кв. 2024 года компания стала консолидировать ряд дочек (см. пояснения ниже). Поэтому к поддержанию таких темпов роста в будущем, в 2025 году и далее - конечно, есть некоторые вопросы.

Опережающий рост чистой прибыли относительно выручки произошел за счет восстановления резерва по дебиторке и более низких темпов роста себестоимости.

В попытке понять опережающий рост чистой прибыли стоит обратить внимание еще на два момента: R&D и баланс.

Если смотреть расходы на R&D - то у компании их практически нет (0,2 млрд. рублей).

Если смотреть баланс - то стоит отметить резкий рост нематериальных активов с 0,3 млрд. рублей по состоянию на конец 2023 года до 5,2 млрд. рублей по состоянию на 30 июня 2024 года. Так как это существенная часть активов компании и так как есть некоторые вопросы, когда прямо перед IPO прибыль растет столь резко - возник неизбежный вопрос: "Что это?". Как указывает компания в примечаниях к отчетности, в 1 квартале 2024 года компания консолидировала ряд дочерних компаний:

Если смотреть отчетность дальше в части того на какие именно строки в отчетности повлияла консолидация этих предприятий - то как раз видно, что частично такое увеличение нематериальных активов произошло именно за счет них и частично за счет еще одной дочки ООО "Атолл", являющегося вспомогательной компанией для Озон фармацевтика (регистрация регистрационных удостоверений). Но, судя по примечаниям к отчетности - это 1,7 млрд. рублей совокупно, а у нас появилось за период 4,9 млрд. рублей.Откуда? Получается из-за капитализации вложений в нематериальные активы.

Здесь надо объяснить, что расходы на R&D компания может в отчетности:

- "икспенсить", то есть относить в расходы в конкретном периоде, где они были понесены, что уменьшает чистую прибыль компании в этом периоде, но увеличивает ее в будущих периодах; или

- капитализировать, то есть относить затраты в текущем периоде к долгосрочным фондам компании или иными словами включать часть затрат, связанных с созданием актива, в стоимость этого актива, что увеличивает чистую прибыль в периоде, но уменьшает ее в будущих периодах и создает риски обесценения НМА в будущих периодах.

Поэтому к резкому росту НМА в первом полугодии 2024 года и к ранее практически отсутствовавшим НМА у меня есть некоторые вопросы.

В целом отчетность выглядит вполне крепкой, а долговая нагрузка достаточно низкой. Но еще разок напомню, что показатели компании достаточно резко в этом году выросли. Без этого роста - картина была уже совсем другая, в том числе в части долговой нагрузки.

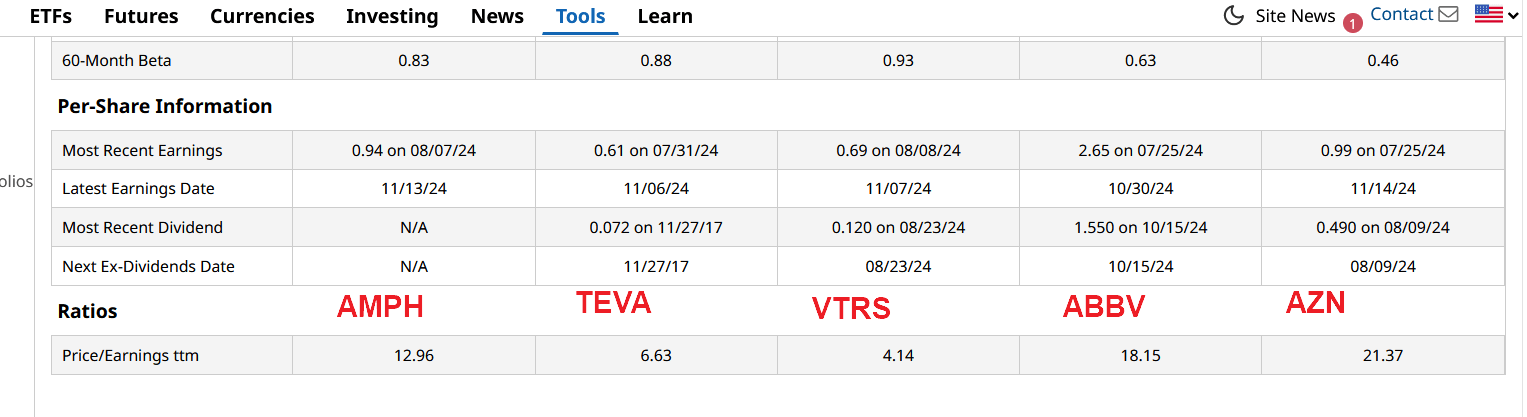

Что касается справедливой цены акций Озон фармацевтика - то по моей оценке мы говорим о диапазоне 30-35 рублей на акцию, то есть компания оценена справедливо. Однако в случае поддержания заявленных темпов роста в будущем оценка может быть пересмотрена. Кто-то наверняка спросит почему оценка именно такая? Ведь Промомед по мультипликаторам торгуется дешевле? Но здесь дело в том, что производители дженериков и производители оригинальных препаратов традиционно оцениваются не одинаково. Как пример, можно посмотреть мультипликаторы Viatris, Amphastar Pharmaceuticals, Teva Pharmaceuticals и сопоставить их с производителями оригинальных препаратов типа Abbvie:

Поэтому на мой взгляд в фарме оценка компании будет в том числе зависеть от того что именно она производит: преимуещственно классическая фарма, но оригинальная, не оригинальная фарма (дженерики) или оригинальные препараты с использованием биотехнологий. Ну и сам Промомед в моменте тоже не выглядит дешевым, скажем честно.

Что касается дивидендов - то выплата дивидендов будет зависеть от долговой нагрузки компании и при текущей долговой нагрузке компания будет направлять на дивиденды не менее 35% от чистой прибыли по МСФО, но не более 100% от свободного денежного потока компании. Таким образом по итогам 2024 года это ориентирует нас на выплату в виде дивидендов около 1,4 рублей на акцию. По цене размещения по верхней границе это предполагает дивидендную доходность около 3,9%, что на текущей ключевой ставке не выглядит интересно.

Выводы

На мой взгляд это достаточно интересный игрок на рынке медицинских препаратов, но фокусирующийся на дженериках, в отличие от Промомеда. У компании достаточно большой портфель препаратов и большое количество регистрационных удостоверений.

Но есть и немало рисков: риски со стороны исков от производителей оригинальных препаратов и риски повышенной конкуренции. Кроме того из рисков стоит отметить риски сбоев поставок фармацевтических субстанций, так как компания зависит от зарубежных поставщиков, и риски регулирования цен на продукцию компании, так как бОльшая часть продукции компании входит в перечень ЖНВЛП.

Оценена компания в целом адекватно, но заявленные темпы роста стала демонстрировать только сейчас. Ранее компания росла с очень скромными темпами роста. Отчетность достаточно крепкая, но к ней есть некоторые вопросы. И если темпы роста упадут - долговая нагрузка будет гораздо выше.