В опубликованном отчете за первые 3 месяца 2020 года, «РусГидро» приятно удивила инвесторов растущими финансовыми и операционными показателями. В период мирового экономического спада на фоне борьбы с распространением коронавируса, компания нарастила выручку, реализовав еще больше тепловой и электрической энергии, чем годом ранее.

Откуда рост

Как можно догадаться из названия компании, основная часть электроэнергии генерируется именно на гидроэлектростанциях. Группа «РусГидро» объединяет более 70 объектов гидроэнергетики по всей стране, включая самую крупную в России Саяно-Шушенскую ГЭС в Хакасии, 9 станций Волжско-Камского каскада и мощные ГЭС на Дальнем Востоке.

В текущем году половодье началось на месяц раньше обычного, в результате чего паводки переполнили водохранилища Волго-Камского бассейна и на Дальнем востоке. В таких случаях системные операторы электросетей перенаправляют объемы поставок энергии на объекты «РусГидро». Кроме того в начале 2020 года началось производство электроэнергии и поставки мощности на Зарамагской ГЭС-1 в Северной Осетии, построенной в рамках программы ДПМ. Данные факторы способствовали росту производственных показателей в 1 квартеле 2020 года.

Увеличение объемов производства электроэнероэнергии и повышенный спрос отразились и на финансовой составляющей безнеса «РусГидро». Несмотря на ограниченность роста отрасли, компания показала рекордный прирост чистой прибыли за последние 3 года, заработав ₽24,6 млрд. в 1 квартале 2020 года.

В марте 2020 года «РусГидро» завершила сделку по продаже принадлежащего ей пакета акций ЗАО «Международная энергетическая компания» в пользу Разданской энергетической компании, входящей в Группу «Ташир». В результате сделки долговая нагрузка «РусГидро» уменьшилась на ₽4 млрд., а отношение чистого долга к EBITDA снизилось с 1,65 в конце 2019 года до 1,53.

Про будущее

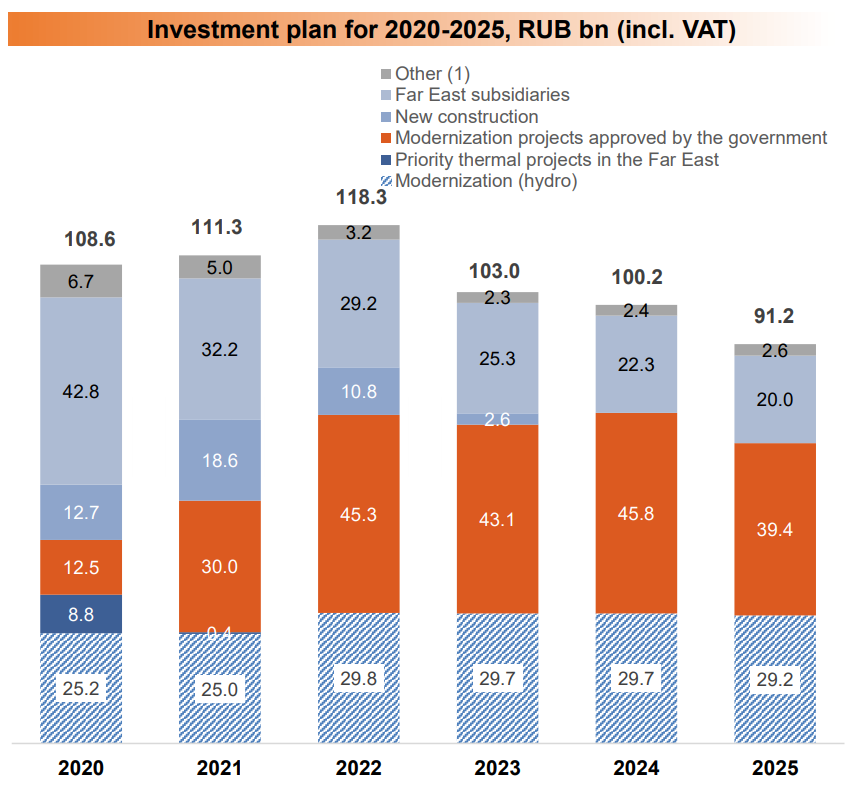

В презентации к отчету, менеджмент представил план развития «РусГидро» до 2025 года, где вплоть до 2023 года отражен рост капитальных затрат. Большая часть инвестиций будет направлена на модернизацию существующих мощностей. При этом компания не отказывается от принятой дивидендной политики, которая предусматривает ежегодные выплаты дивидендов в размере не ниже средних выплат за последние 3 года. Не исключено, что «РусГидро» будет вынуждена использовать заемные средства для дивидендных выплат акционерам на пике инвестиционного цикла.

Риски

Бизнес «РусГидро», основанный на гидрогенерации электроэнергии, имеет хорошую маржинальность. Это позволяет компенсировать низкорентабельные объекты на Дальнем Востоке и слабую сбытовую деятельность группы. Компания на протяжении нескольких лет вводила в эксплуатакию новые объекты, что отражалось в отчетности группы в виде «бумажных» списаний, искажая реальную картину бизнеса. Этот фактор сдерживает инвесторов от покупок, поскольку не позволяет спрогнозировать денежные потоки, казалось бы, понятного бизнеса.

Вывод

Компания показала хорошие финансовые результаты за первые 3 месяца 2020 года, чему способствовали климатические условия и запуск новых мощностей. Бизнес «РусГидро» продемонстрировал высокую эффективность, но пока остатется таким же непредсказуемым по части «бумажных» списаний. Стоимость компании по показателю P/E = 22 выглядит завышенной, но если брать в расчет нормализованную чистую прибыль, то P/E = 6, что справедливо для данной компании.