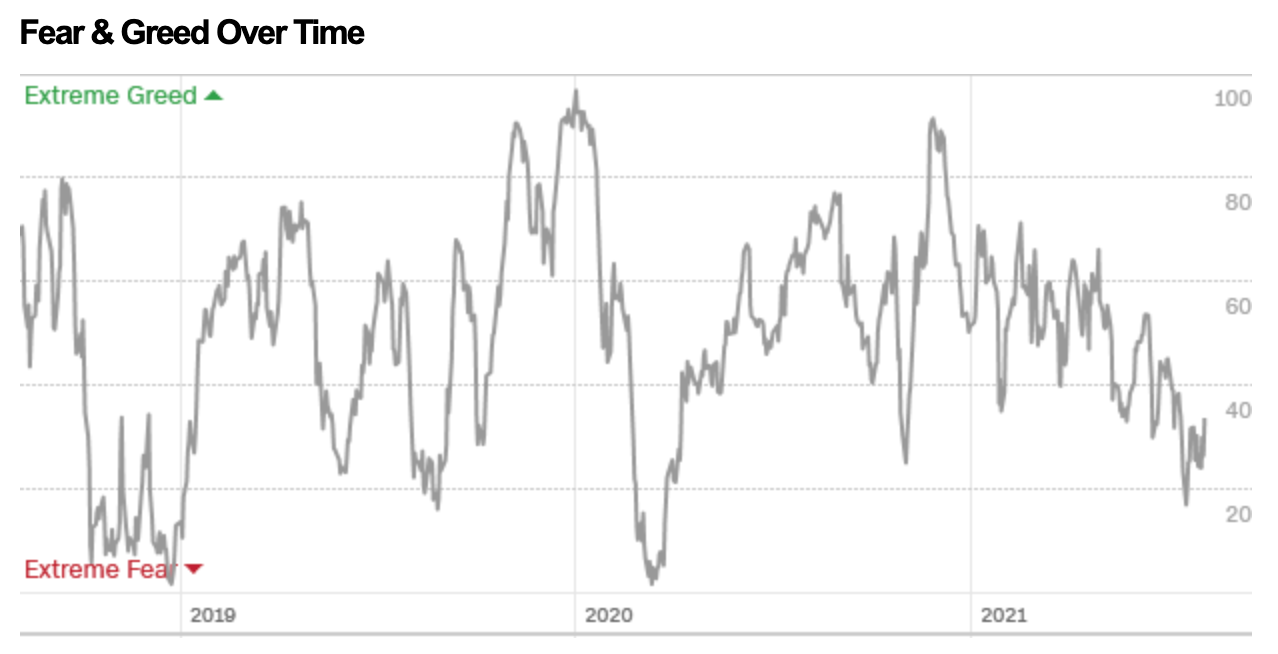

С начала года американские индексы S&P 500, DOW и Nasdaq выросли 19% и 15% соответственно, в то время как индекс страха и жадности — Fear and Greed Index большую часть этого времени находился в красной зоне, отражая недоверие инвесторов этому тренду.

Динамика основных американских биржевых индексов. Источник: tradingview.com

Динамика основных американских биржевых индексов. Источник: tradingview.com

Динамика индекса страха и жадности. Источник: money.cnn.com

Динамика индекса страха и жадности. Источник: money.cnn.com

Причин для страха и в самом деле хватало: рост инфляции, высокая волатильность на рынке казначейских облигаций, ожидания отмены стимулирования со стороны ФРС, а также информационное давление в СМИ о неправильной политике Федрезерва и перегретости рынков.

А есть ли пузырь на американском рынке?

Даже после удвоения S&P 500 с марта 2020 года, сухие факты говорят о «здоровом» росте фондового рынка: рост прибыли корпоративного сектора достиг рекордных значений со времен окончания Второй мировой войны. У отчитавшихся за второй квартал американских компаний прибыль выросла в среднем на 85% год к году и почти 90% компаний превзошли ожидания аналитиков. Индекс S&P 500 торгуется с форвардным P/E 21.2, что лишь на 2 пункта выше показателя февраля 2020 года.

Международный валютный фонд 27 июля повысил прогноз роста мировой экономики до 6% в 2021 году и до 4,9% в 2022. США восстанавливается более быстрыми темпами — МВФ прогнозирует рост 7% в 2021 году.

Среднее значение форвардного P/E за пять лет составляет 18,1, а сейчас P/E 21.2. Это главный аргумент аналитиков, рассуждающих о перегретости рынка. Однако, не совсем корректно оценивать рынок лишь по одному мультипликатору. Рынок в целом, как и любой другой актив, необходимо анализировать в связке с безрисковой доходностью. До пандемии реальная доходность десятилетних казначейских облигаций США составляла 0,5%. Сегодня это значение ушло в отрицательную зону и составляет –1,17%. На фоне убыточных облигаций, вложения в акции американских компаний из индекса S&P 500 представляется безальтернативным вариантом для инвесторов.

Когда ждать падения

Определяющим фактором дальнейшего роста рынка является денежно-кредитная политика ФРС. Сегодня базовая процентная ставка составляет 0-0,25%, и ее поднятие до реальной десятилетней доходности 0,30% вызовет снижение индекса S&P 500. Глубина этого снижения может достигнуть 15%. При такой оценке, значение форвардного P/E вернется к 18 – средний уровень за пять лет.

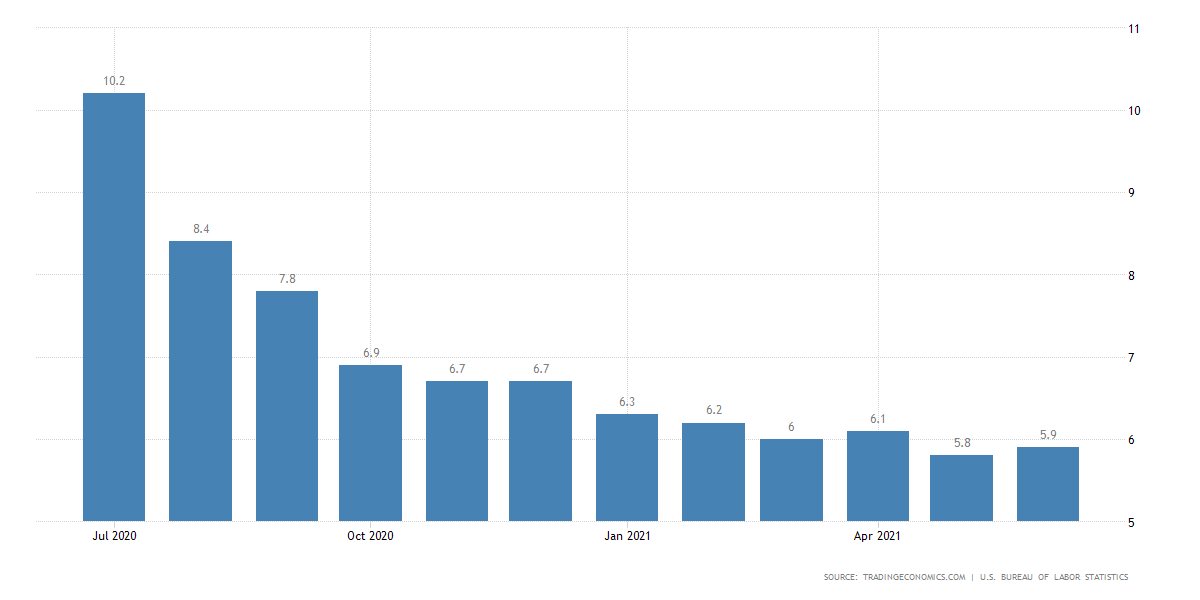

Федрезерв планирует дважды повысить процентную ставку к концу 2023 года с шагом по 25 п.п. – до 0,50-0,75%. Этот же сценарий подтверждается текущим консенсус-прогнозом аналитиков. Глава Федрезерва Джером Пауэлл неоднократно заявлял, что ФРС не будет спешить с корректировкой своей политики легких денег до полного восстановления рынка труда. Безработица в США сейчас находится на уровне 5,8-6,0%, а целевой показатель – менее 3%. Для достижения целевого уровня экономике США потребуется полтора года. Другими словами, вероятность поднятия базовой процентной ставки ранее 2023 года крайне мала. Как отреагирует рынок на повышение ставок, во многом, будет зависеть от темпов роста индексов и уровня безрисковой доходности государственных облигаций.

Динамика уровня безработицы в США. источник: tradingeconomics.com

Динамика уровня безработицы в США. источник: tradingeconomics.com

А как же инфляция?

Американские СМИ трубят о некомпетентности Федрезерва в отношении к инфляции. ФРС продолжает «печатать деньги» обеспечавая экономику ликвидностью, но это негативно отражается на росте цен. В то же время, рынок казначейских облигаций подтверждает тезисы Джерома Пауэлла о том, что рост инфляции выше целевых 2% носит временный характер.

- Разница в доходности десятилетних и двухлетних облигаций впервые с февраля достигла 100 базисных пунктов, что отражает отсутствие беспокойства по поводу роста инфляции.

- Спред между доходностью Treasuries – пятилетних казначейских облигаций с фиксированным купоном и TIPS – 5-летних индексируемых по уровню инфляции казначейских облигаций вышел на плато в диапазоне 2,40-2,55%.

Рынки облигаций выносят самые прямые суждения об инфляции, которые могут реализоваться. Скорее всего в ближайшие 6–9 месяцев мы увидим плавное снижение темпа роста инфляции и возврат к медианному значению на уровне 2,5%, что примерно соответствует целям ФРС. Более того, если этот прогноз реализуется, то вопрос о необходимости поднятия базовой процентной ставки может вообще уйти с повестки ФРС.

Даже если инфляция США вернется к целевым уровням и ФРС не станет повышать ставку, не стоит надеятся, что снижения индексов удасться избежать. На рынок оказывает влияние множество факторов и один из таких – сезон отчетности. В сентябре американские корпорации отчитаются за финансовый год. В отсутствии корпоративных драйверов рынок может консолидироваться вблизи достигнутых максимумов, а позже перейти к снижению.

Как действовать

Согласно исследованию Fidelity, если инвестор пропустил 10 лучших дней роста S&P 500 в период с 1998 по 2017 год, то он потерял 67% потенциальной доходности. Это весомый аргумент в пользу того, как важно находиться «в рынке», а не пытаться ловить его циклы. Наилучшей стратегией для долгосрочного инвестора является регулярная покупка качественных активов, вне зависимости от стоимости фондовых индексов.