Каждый раз, когда необходимо определится с банковским сектором в своем портфеле, чаще всего мы выбираем между Сбербанком и ВТБ. Попробуем разобраться из чего они состоят.

Масштаб.

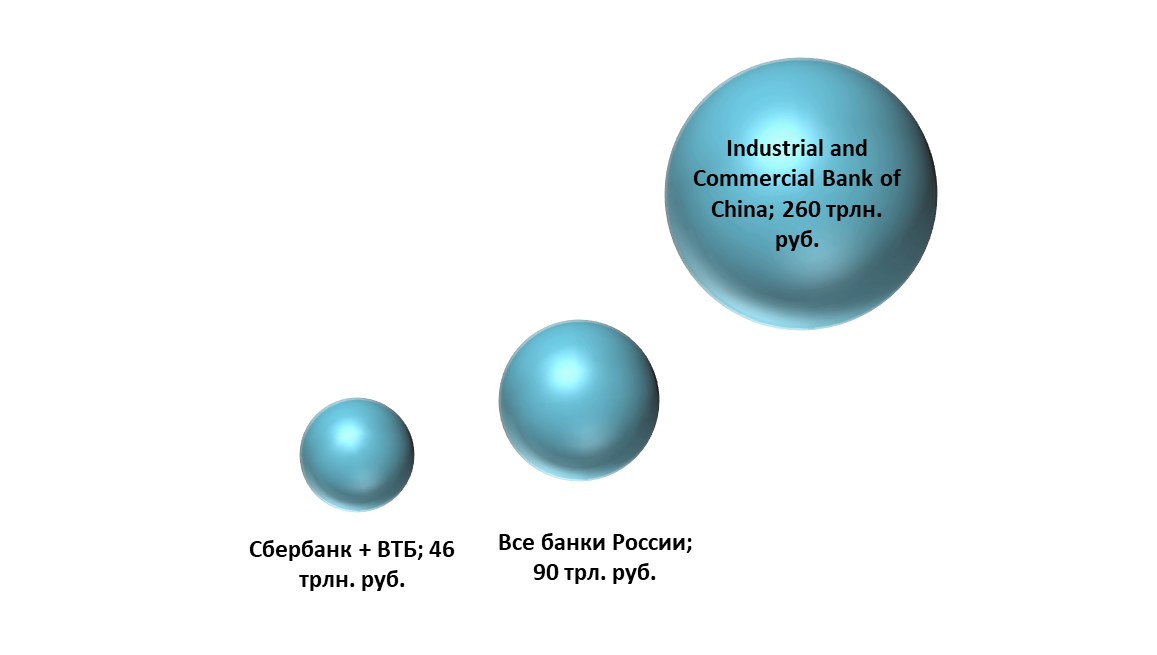

Все знают, что Сбербанк и ВТБ крупнейшие российские банки. Активы этих двух банков составляют ровно половину активов всего банковского сектора России, состоящего из 478 банков (не все помнят, еще 5 лет назад количество банков в России составляло более 900).

Но при всей «российской крупности», ни один из наших банков не входит даже в 20-ку крупнейших банков мира.

Вот сравнение активов ВТБ+Сбербанка, всего банковского рынка России и крупнейшего банка мира Industrial and Commercial Bank of China.

Дальше представлены основные показатели банков, по которым можно понять «физический» масштаб различий между ними.

Стоимость Сбербанка 4,7 триллиона рублей, это не только самый дорогой банк в России, но и самая дорогая публичная компания РФ. Сбербанк дороже даже таких гигантов как Газпром, Роснефть, Норильский никель и Лукойл.

Так уж вышло, что на момент написания статьи ВТБ стоит ровно в 10 раз дешевле Сбербанка, всего 466 миллиардов рублей. Это странно звучит, но ВТБ стоит дешевле чем МТС, Яндекс или ММК. Сеть магазинов Пятерочка и Перекресток (X5) стоит на каких-то 30 миллиардов дешевле ВТБ.

Итак, Сбербанк в 10 раз дороже ВТБ. Когда смотришь на количество клиентов банков или количество отделений, всё сходится, по этим показателям разница сопоставима разнице стоимости компаний. Чего не скажешь про работу с самими клиентами. Работа с физическими лицами (депозиты, кредиты и ипотеки) в Сбербанке всего в 3 раза больше чем ВТБ, а с юридическими – в 1,5-2 раза больше. И это при разнице в цене в 10 раз.

Также немного смущает количество работников в ВТБ, их всего в 4 раза меньше чем в Сбербанке, это странно, так как количество отделений и клиентов различается в 10 раз, зачем ВТБ столько сотрудников?

Структура капитала.

Кому принадлежат банки.

Из примечательного:

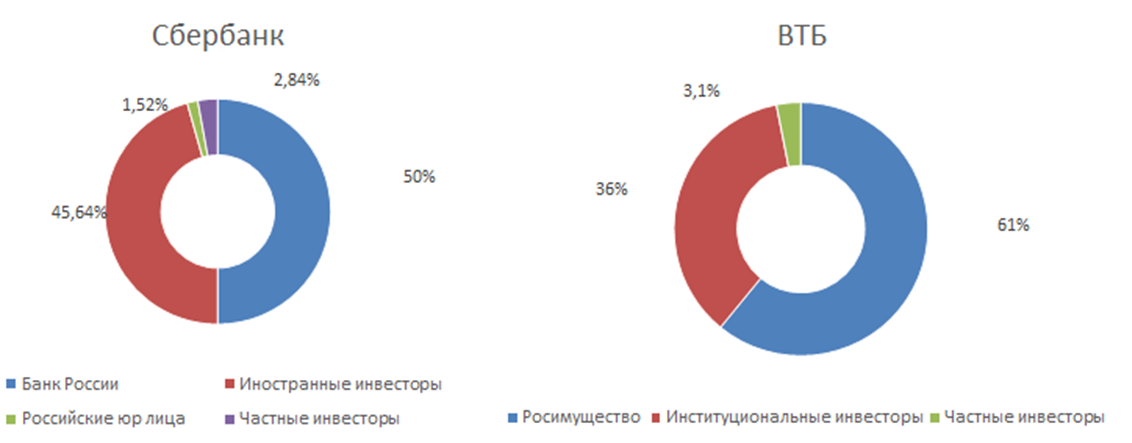

- 45% Сбербанка принадлежит иностранным компаниям, для меня это плюс.

- Небольшая доля частных инвесторов в процентном отношении, но внушительная в количественном. 110 тысяч частных инвесторов у Сбербанка (обыкновенные акции) и 120 тысяч у ВТБ (всего у Сбербанка 213 тысяч акционеров, у ВТБ 121 тысяча)

- Стоит отметить разную величину размытия акционерного капитала привилегированными акциями. Если у Сбербанка доля префов в общей доле акционерного капитала всего 4,5%, а у ВТБ 80%. Конечно, привилегированные акции не имеют права голоса, но они оттягивают на себя долю прибыли, выделяемую на дивиденды.

- Если в ВТБ брать общую структуру капитала (с префами), то 80% компании принадлежит Минфину и АСВ

- Если бы вы захотели купить 1% Сбербанка за золото, то вам бы пришлось привезти золото на фуре (16,3 тонны), а для покупки 1% ВТБ, вы могли бы привезти золото на Газели (1700 кг).

Активы.

Что есть компания? Конечно это активы компании, то что ей принадлежит и то, что генерирует прибыль для акционеров.

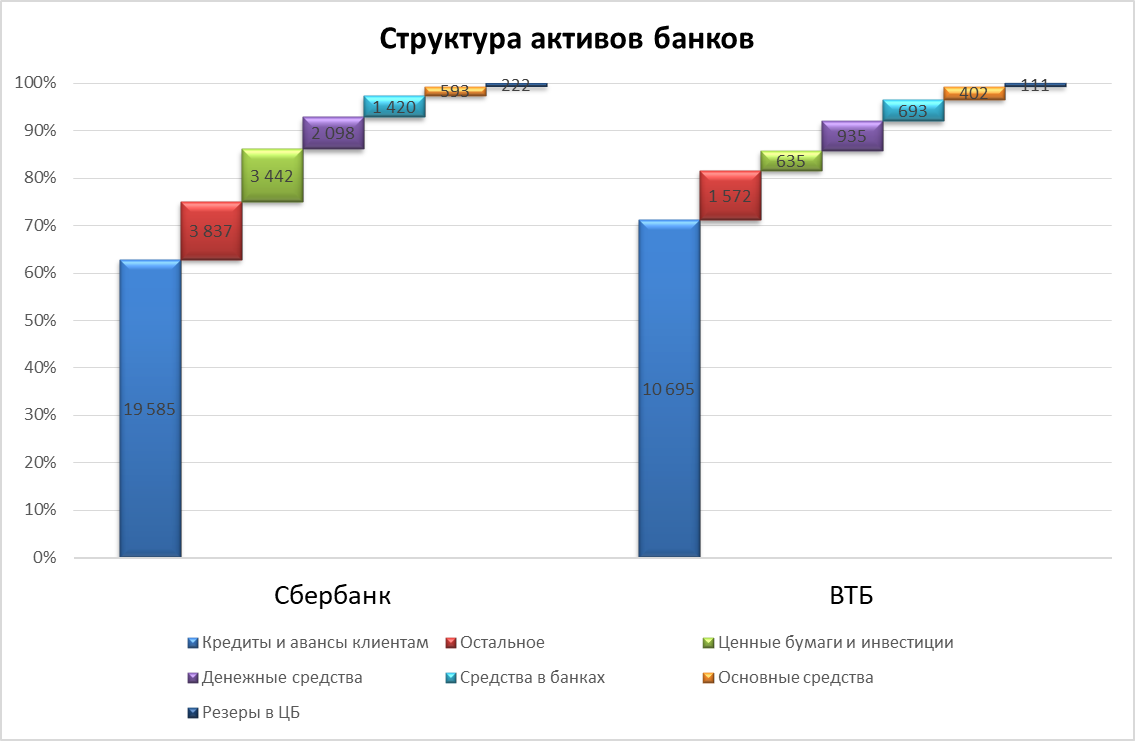

Всего активов у Сбербанка 31,1 триллион рублей, а у ВТБ – 14,7 триллионов рублей. По активам Сбербанк в два раза больше ВТБ, при том, что стоит в 10 раз больше. То есть 14,7 триллионов активов ВТБ стоит на фондовом рынке 466 миллиардов рублей! Более того, денежных средств и их эквивалентов у ВТБ вдвое больше чем его стоимость (денежных средств 935 миллиардов рублей).

Как видно, более 2/3 активов это выданные кредиты клиентам – основа бизнесов банков.

Вот их структура:

| Заемщики млрд. руб. | Сбербанк | ВТБ |

| Физические лица | 6 751 | 2 988 |

| Остальное | 3 756 | 1 347 |

| Нефтегаз | 1 866 | 1 179 |

| Металургия | 1 587 | 803 |

| Торговля | 1 527 | 682 |

| Строительство | 684 | 1 157 |

| Государство | 765 | 904 |

| Пищевая пр-ть и с/х | 1 105 | 366 |

| Транспорт | 811 | 592 |

| Телекомунникации | 842 | 450 |

| Энергетика | 814 | 464 |

| Химическая промышленность | 574 | 495 |

| Итого | 21 082 | 11 427 |

Вторая значимая доля активов – это инвестиции. Сбербанк владеет ценными бумагами на 3,5 триллиона рублей, в основном это займы государству и высоконадежный корпоративный сектор. ВТБ очень много инвестирует в реальный бизнес, причем не ограничивает себя покупкой различных банков, ВТБ также владеет частью розничной сети Магнит, Аэропортом в Геленджике , перевалкой и продажей зерна в Новороссийске, московским Метростроем, страховыми компаниями и даже частью Burger King. Казалось бы, столько много покупок, столько разговоров о поглощениях, а все эти активы составляют всего 4% ВТБ. Самая нашумевшая покупка доли в Магните стоила менее 1% активов банка. В этом году ВТБ уже успел стать акционером «Первого канала», а сейчас собирается купить часть Теле2.

Итак, активы Сбербанка крупнее ВТБ в два раза, при этом, за счет большей доли физических лиц в качестве заемщиков, можно считать активы Сбербанка более эффективными. Может ли ВТБ по активам догнать Сбербанк? Это очень сложно, последние 5 лет активы обоих банков росли в среднем на 5% в год. И даже если сбудется самый «великий» слух о приобретениях ВТБ, а именно, о поглощении Альфа банка, то тогда активы ВТБ вырастут всего на 3,3 триллиона рублей. Более большой покупки для ВТБ вряд ли можно найти. Значит Сбербанк в обозримом будущем – крупнейший банк России.

Обязательства и собственный капитал.

Тут ничего не обычного нет, доля собственного капитала в банках определяется не их желанием, а законом и требованиям ЦБ. Если интересно, можете почитать про переход на Базель III к концу 2019 года.

Доля собственного капитала Сбербанка – 12,3%

Доля собственного капитала ВТБ – 10,3% ВТБ единственный из крупнейших банков, испытывает трудности на переход Базель III. По приблизительным оценкам для выполнения норматива банку не хватает 25 миллиардов, откуда их возьмут? Конечно же – уменьшат дивидендную базу.

Что интересно, собственный капитал ВТБ 1,5 триллиона рублей, а стоит банк меньше 0,5 триллиона рублей.

Банки не берут кредиты на бизнес в чистом виде. «Банковский кредит» - это депозиты физических и юридических лиц.

Структура заемщиков банков:

| Кредиторы млрд. руб. | Сбербанк | ВТБ |

| Физические лица | 13 495 | 4 407 |

| Остальное | 2 470 | 1 685 |

| Нефтегаз | 2 195 | 1 322 |

| Государство | 422 | 1 118 |

| Строительство | 354 | 524 |

| Торговля | 557 | 306 |

| Энергетика | 351 | 184 |

| Транспорт | 225 | 265 |

| Металургия | 264 | 208 |

| Телекоммуникации | 207 | 222 |

| Пищевая пр-ть и с/х | 256 | 95 |

| Химическая промышленность | 101 | 67 |

| Итого | 20 897 | 10 403 |

Как видно и здесь, Сбербанк выигрывает за счет более высокой доли физиков в портфеле заемщиков.

Прибыль банков.

Сбербанк в 2018 году заработал 831 миллиард рублей ROА – 2,85%, ROE – 21%

ВТБ в 2018 году заработал 178 миллиардов ROА – 1,2%, ROE – 11,6%

Вот и основной ответ на вопрос, почему такая большая разница в стоимости между банками. У ВТБ слишком маленькая прибыль для его активов. Но тут же стоит заметить, что ROE Сбербанка не стандартный, он действительно очень высокий. Средний ROE мировых банков сейчас находится на уровне 10%, но правда везде в мире спред между кредитами и депозитами гораздо ниже чем в России.

Разберем результат 2018 года.

Прибыль у банков формируется примерно также как у традиционных компаний.

Операционная прибыль – постоянные затраты (SG&A) – налог на прибыль = чистая прибыль

Основные блоки операционной прибыли:

| Вид дохода, млрд.руб. | Сбербанк | % от активов | ВТБ | % от активов |

| Чистые процентные доходы | 1 234 | 4,0% | 308 | 2,1% |

| Комиссионные доходы | 445 | 1,4% | 90 | 0,6% |

| Страховая деятельность | 66 | 0,2% | 22 | 0,1% |

| Остальное | -34 | -0,1% | 86 | 0,6% |

| Операционная прибыль | 1 711 | 5,5% | 506 | 3,4% |

Я добавил % долю каждого дохода от активов компании, как основных производных прибыли. Как видно, практически по всем основным видам дохода ВТБ вдвое хуже Сбербанка.

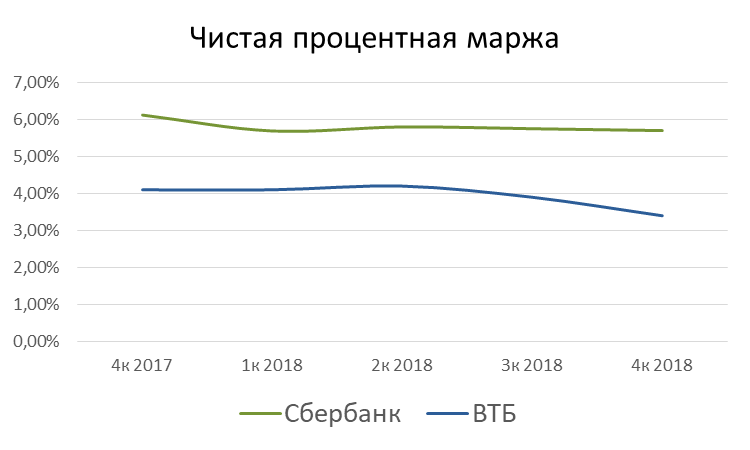

Основной доход банков – это чистые процентные доходы, а их главной производной является чистая процентная маржа (разница между % по кредитам и % по депозитам). Вдвое худший результат ВТБ в этой части дохода объясняется именно низкой процентной маржой.

Кстати, все инвестиции ВТБ в различные непрофильные бизнесы, дали всего 8 миллиардов прибыли в 2018 году.

Дальше стоит посмотреть более внимательно на постоянные затраты (SG&A).

У Сбербанка они составили 664 миллиарда, из них 404 миллиарда – расходы на содержание персонала.

У ВТБ – 259 миллиардов, из них 143 миллиарда на персонал.

И в этот момент стоит вспомнить наш первый слайд, где были приведены данные по «физическому состоянию» банков с количеством персонала и количеством отделений.

Так вот, если поделить все расходы на персонал на количество сотрудников, то окажется, что Сбербанк тратил 1,36 млн рублей в год на сотрудника, а ВТБ 1,86 млн рублей. А если отнести общие затраты на количество отделений банка, то окажется, что Сбербанк потратил 18 млн рублей на обслуживание одного отделения, а ВТБ….415 миллионов.

Можно спорить на счет правильности или неправильности таких расчетов, но очевидно, что у ВТБ SG&A завышены очень сильно. В Сбербанке SG&A в 2,5 меньше операционной прибыли, а в ВТБ всего в 1,95 раза.

Кстати, ВТБ потратил на благотворительность 9 миллиардов в 2018 году, это больше чем прибыль от всех инвестиций в различные непрофильные бизнесы.

Единственное где «всё хорошо» у ВТБ, так это в графе «Остальное» +86 миллиардов, из них 54 миллиарда – это продажа ВТБ Страхования. Этот момент делает еще более неоднозначным результат ВТБ за 2018 год (в 2019 уже не продашь ВТБ Страхование).

Что касается прогнозов:

Цель Сбербанка – 1 триллион чистой прибыли в 2020 году. Сбербанк делает основную ставку на инновации, на новые IT решения и технологии, на сокращение обслуживающего персонала и увеличение IT специалистов. Рост доходов на небанковских услугах (Яндекс маркет, брокер, страхование и тд). Закладывается рост количества депозитов на 20%. При этом Компания ориентируется на 20% ROE, это ниже чем сейчас.

Цель ВТБ – 200 миллиардов чистой прибыли в 2019 (как тренд 230 миллиардов в 2020). На что делает ставку ВТБ, мне не удалось определить, в презентациях всё очень туманно. Они даже умудрились ошибиться с прогнозируемым годом в презентации для инвесторов (в презентации, выпущенной в марте 2019 они прогнозировали результаты 2018 года).

Дивиденды.

Дивиденды Сбербанка в 2019 за 2018 году могут составить 15 рублей на акцию, что равно7% текущей дивидендной доходности. Что можно ждать от Сбербанка в лучшем случае в ближайшей перспективе? Это выполнение планов на 2020 год в виде 1 триллиона рублей, а также выполнение указов правительства о перечислении 50% прибыли в виде дивидендов. Это даст 22 рубля дивиденда на акцию, при сохранении текущей див доходности стоимость акции может выйти в пределы 280 рублей. Также, я думаю, что нет смысла брать обыкновенные акции Сбербанка, так как дивиденды на префы и обычку одинаковые, соответственно див доходность у префов выше. А «голосующая составляющая» обычных акций не так интересна как живые деньги.

Дивиденды ВТБ в 2019 за 2018 год не поддаются анализу, так как нет ни официальных заявлений руководства, ни истории выплат. По моим скромным расчетам, учитывая недобор капитала по Базелю и тот факт, что компания выплатит 20% от прибыли по МСФО (заявление Костина было таковым, сначала закроем потребности на капитал, а что останется уйдет на дивиденды, 15% 17% 20%), дивиденд составит 0,001157 рубля, что равно около 3,2% текущей дивидендной доходности. Также мне не до конца ясен механизм распределения прибыли между обыкновенными и привилегированными акциями. Суть распределения такова - компания выплачивает дивиденды на обычку и префы таким образом, чтобы дивидендная доходность к средней стоимости акции за год была одинакова. Так как стоимость префов фиксирована, а обычка в течение 2018 года дешевела, то перекос дивидендов будет в пользу префов.

Что нас может ожидать в ближайшей перспективе, в лучшем случае?

Выполнение прогноза на 2020 год в 230 миллиардов рублей, выполнение указов правительства о перечислении 50% прибыли в виде дивидендов, улучшение операционных показателей, всё это даст 0,0047 рублей дивиденда. Думаю, даже через 2 года за ВТБ будут требовать большую дивидендную доходность, чем за Сбербанк, потому за расчет возьмем 10% требуемой див доходности, при этих показателях можно выйти на стоимость акции в 4,7 копейки.

Итог.

Как бы я не искал плюсы в ВТБ – я их не нашел. Почти по всем показателям Сбербанк обгоняет ВТБ. Что касается стоимостей обеих компаний, несмотря на то, что Сбербанк вдвое дороже ВТБ (по Р/Е) я считаю, что обе компании на данный момент недооценены.

Думаю, что укрупнение банковского бизнеса будет продолжаться. Много раз звучала риторика, что для России достаточно 100 банков (сейчас почти 500). ВТБ и Сбербанк является главными бенефициарами закрытий мелких банков. Это первый общий стимул к развитию

Второй стимул для роста стоимости банков будет являться снятие угрозы санкций со стороны США. Сейчас котировки обоих банков «прижаты» возможностью наложения санкций.

Третий стимул – это увеличение пользованием услуг банков за счет «обеления» экономики. С каждым годом становится всё меньше серых зарплат, количество расчетов наличными средствами уменьшается (только у Сбербанка сейчас более 150 миллионов выпущенных пластиковых карт)

Специфические зоны роста.

Сбербанк. Более продвинутый банк. Ставит ставку на высокие технологии, все непрофильные бизнесы связаны с технологиями (главный партнер в этом деле – Яндекс). Исторически сильная развитая инфраструктура, в каждом городе есть Сбербанк (хотя для Почты России их инфраструктура является бичом бизнеса). Высокая процентная маржа за счет высокого уровня доверия населения, как следствие высокий ROE. Безусловный лидер отрасли.

ВТБ. Развитие в последние годы медленное, но осязаемое. Банк пытается развернуться лицом к миноритарным акционерам. Банк делает ставку на увеличение прибыли за счет слияний и поглощений других организаций. За счет текущих низких показателей (по сравнению со Сбербанком) имеет хороший потенциал для развития, главным образом показателя ROE.