Цены на газ в Европе в 2021 году дошли до многолетних максимумов. Последний подобный шок был в 2014 году. Начало 2022 года стало ещё интересней. В условиях экстремального роста цен на голубое топливо, «Газпром» и «Новатэк» способны заработать много денег, но западные санкции и разрывы международных отношений могут этому помешать. Разберемся, стоит ли инвестировать в эти компании и кто из двух российских эмитентов сумеет принести акционерам более высокую доходность.

Рынок газа

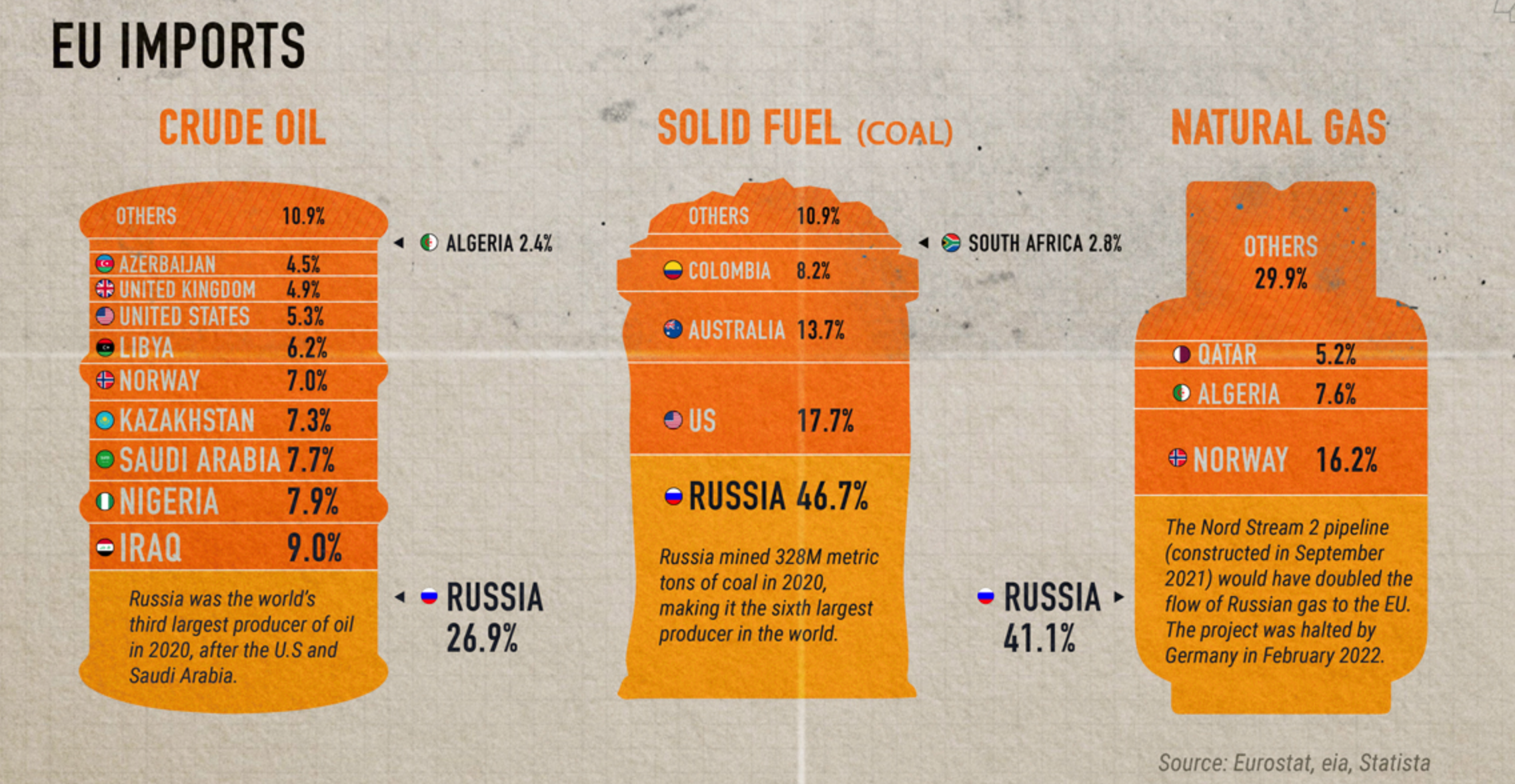

Газ на протяжении долгих лет обогревает дома европейцев и играет ключевую роль в ценообразовании продуктов повседневного спроса. Использование этого вида топлива более экологично, чем уголь и, до недавнего времени обходилось не так дорого. Крупнейшим поставщиком голубого топлива в Европу является Россия. Согласно данным elements.visualcapitalist.com, поставки газа из РФ на сегодняшний день занимают 41% от всего импорта данного вида энергоресурсов.

Зависимость Европы от энергоресурсов. Источник: visualcapitalist.com

Что пошло не так

Осенью 2021 года, «Газпром» стал исполнять обязательства исключительно по контрактам и перестал заполнять хранилища в Европе. Затем, компания перестала продавать газ на краткосрочном рынке. В конечном счете это привело к тому, что Европа стала резервировать свободные мощности сжиженного природного газа, но это не решило проблему. Рост цен на газ уже ударил по экономике ЕС — началось замедление темпов роста и разгон инфляции.

В феврале текущего года произошел достаточно сильный скачок инфляции в Еврозоне. Индекс потребительских цен поднялся до 6%, что стало неожиданностью даже для ведущих аналитиков — ожидали роста на 5,3%. Более того, дефицит газа лишил возможности отапливать дома 30 млн жителей в разных странах ЕС. Уже сейчас Европа остро нуждается в поставках российского газа, а геополитическая напряженность только усугубляет ситуацию.

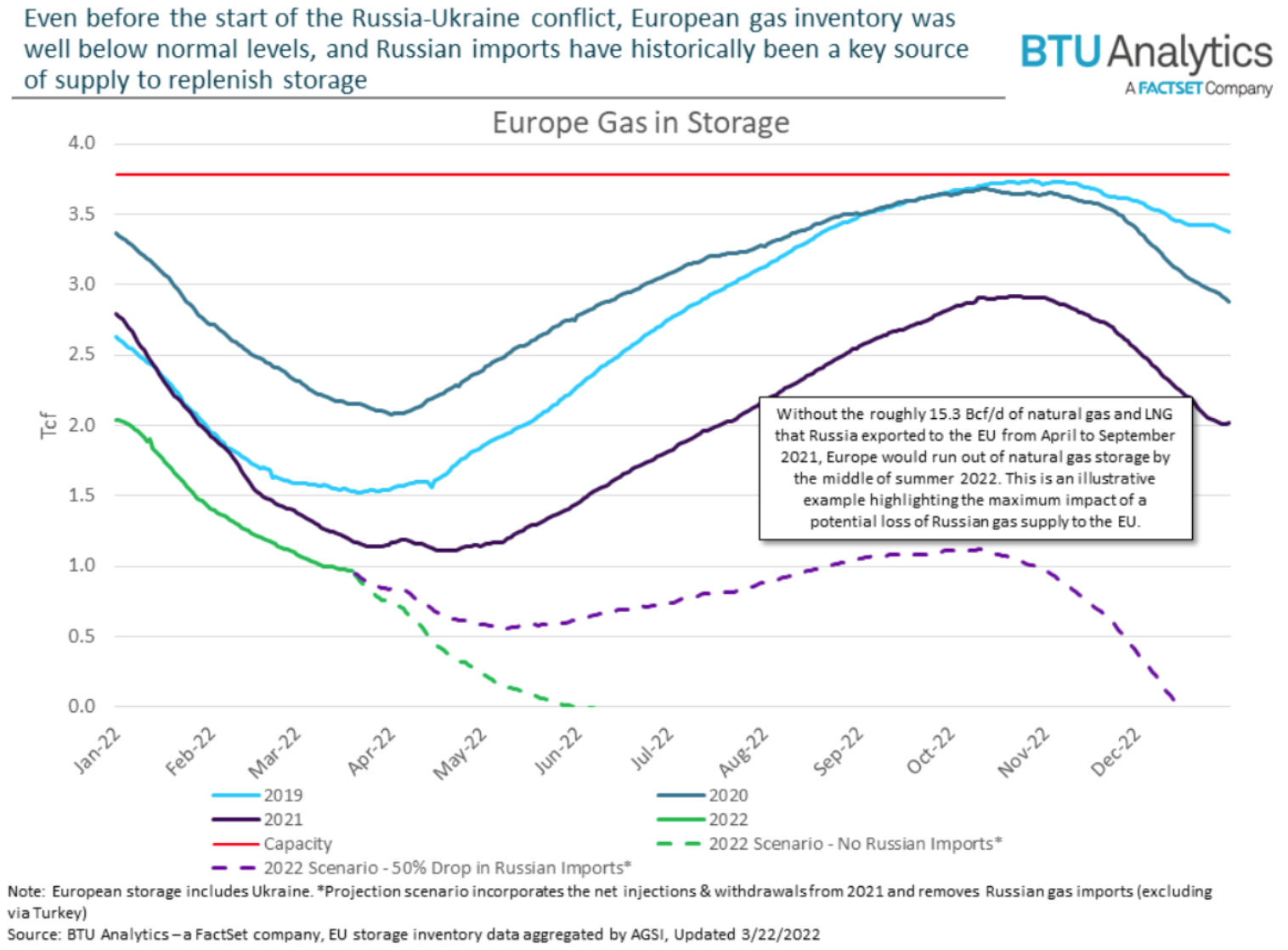

Аналитики из FactSet’s рассчитали, когда европейские газовые хранилища опустеют, в случае полного прекращения поставок газа из России и в случае, если ЕС сократит закупки хотя бы на половину.

Наполняемость европейских газовых хранилищ. Источник: factset.com

Наполняемость европейских газовых хранилищ. Источник: factset.com

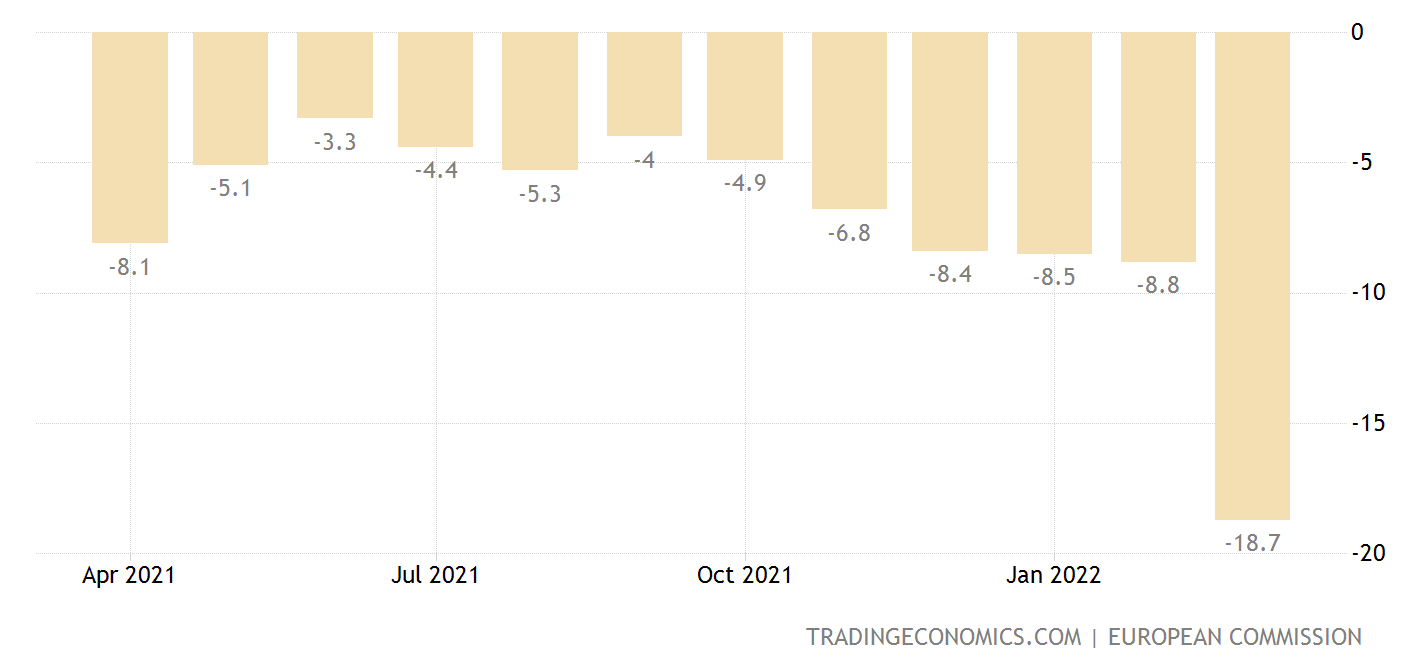

Красная линия — верхняя граница заполняемости хранилищ газа в Европе, а зеленая сплошная — фактические запасы. Уже сейчас можно увидеть, что заполняемость намного ниже средних значений последних лет. Если Европа полностью откажется от российского газа, то по данным расчета (зеленая пунктирная), запасы закончатся уже в начале лета 2022 года. Если сократит потребление на 50%, то запасы могут закончиться с началом зимы. И в первом и во втором случае это будут колоссальные негативные последствия для стран Еврозоны – дальнейший рост инфляции, проблемы социального характера, недовольства, снижение производства, рост безработицы, рецессия. Разница лишь во времени. Потребительские настроения в Европе падают уже сейчас.

Динамика потребительских настроений в еврозоне. Источник: tradingeconomics.com

Динамика потребительских настроений в еврозоне. Источник: tradingeconomics.com

Необходимость продолжения поставок газа из России для Европы очевидна. Поэтому, несмотря на весь новостной фон, на текущий момент полный отказ ЕС от российского газа маловероятен. Заместить недостающий объем газа поставками из США или любой другой страны не получится. Европе придется найти общий язык с Россией и продолжать закупать газ у «Газпрома».

Стоит ли инвестировать в «Газпром»

«Газпром» — государственная компания, но значительная доля компании находится в руках держателей ADR и иными учреждениями. Это важно, потому что держатели ADR до сих пор отрезаны от рынка РФ и расписки рассчитываются неверно.

Пока не понятно как будет решена судьба ADR. Как один из вариантов — делистинг расписок с иностранных бирж и последующая конвертация бумаг в российские акции. В любом случае, как только иностранные инвесторы получат доступ к своим активам, они могут попытаться их продать, что негативно отразиться на котировках акций «Газпрома». Все может пойти по более позитивному сценарию, но гадать смысла нет. Постараемся определить, насколько интересны акции «Газпрома» инвесторам.

Анализ результатов

Согласно аудированной отчетности «Газпрома» по МСФО за 9 месяцев 2021 года, компания получила рекордную прибыль в размере ₽6,7 трлн. Отчет за полный 2021 год компания еще не опубликовала, но следует учесть, что четвертый квартал показывал рекордные цены на газ в Европе. Чтобы получить максимально реалистичную картину, рассмотрим финансовые показатели компании за последние 12 месяцев.

Совокупная выручка «Газпрома» по результатам трех кварталов 2021 года и четвертого квартала 2020 составила более ₽8,7 трлн, а операционная прибыль — ₽1,9 трлн. Показатель эффективность бизнеса в 2021 году может превысить 21%, при среднем значении за шесть последних лет в 19%. Это говорит о том, что рост доходов компании опережает динамику реальных затрат на производство и дистрибуцию энергоресурсов.

Несмотря на рост эффективности и значительную переоценку энергоносителей, акции «Газпрома» торгуются ниже балансовой стоимости холдинга. На одну акцию приходится ₽690 в активах. Причем, отмечу – чистых активов (за вычетом обязательств).

Иными словами, каждый рубль капитала компании продается на текущий момент за 31 копейку. С другой стороны, это государственная компания, которая в меньшей степени действует в интересах инвесторов, поэтому такой дисконт в среднем является для неё нормой.

Дивиденды

Чистая прибыль на одну акцию (EPS) «Газпрома» составила ₽80, что при цене акции в ₽216 говорит о рентабельности EPS в районе 37%. Это рекордное значение за многолетнюю историю компании.

Рост чистой прибыли, как правило, отражается увеличением размера дивидендов компании. Дивидендная политика «Газпрома» позволяет направлять на выплаты от 30 до 50% чистой прибыли. По самым скромным расчетам, дивиденд может составить ₽24, что обеспечит более 11% доходности от текущих уровней цены.

Будет компания выплачивать дивиденды или нет — другой вопрос. Чтобы разобраться в этом, нужно убедиться в наличии запаса средств, который позволит поддерживать текущую деятельность компании. У «Газпрома» такой запас есть — оборотный капитал по итогам третьего квартала 2021 года составляет более ₽1,5 трлн, а коэффициент текущей ликвидности — почти 1,5.

Долг «Газпрома» составляет чуть более ₽5 трлн — около 19% от всех активов компании. При этом ожидаемый показатель EBITDA — более ₽3,7 трлн. Такое соотношение говорит о том, что компания способна справиться со своей долговой нагрузкой.

Перспективы «Новатэк»

Одно из явных преимуществ «Новатэка» — рынок сбыта. В 2020 году «Новатэк» реализовал более 66 млрд кубометров газа на внутреннем рынке РФ и только 8,9 млрд — на внешнем. Кроме того, «Новатэка» — частная компания, ориентированная на максимизацию доходов.

Анализ результатов

В 2021 году выручка компании выросла на 62% год к году и составила почти ₽1,6 трлн, но здесь нужно учитывать падение цен в начале пандемии и рост в 2021 году. Операционная маржа «Новатэка» выше чем у «Газпрома» — 24% против 21%. При этом чистая прибыль «Новатэка» больше, чем операционная прибыль. Здесь сыграло изменение долевой стоимости инвестиций, что несколько затрудняет оценку бизнеса.

EPS «Новатэка» по результатам 2021 года — ₽144. Чтобы определить рентабельность компании, полученную чистую прибыль можно разделить пополам. Средства полученные от изменения долевой стоимости инвестиций не относятся к доходам компании. Таким образом, показатель EPS, который мы будем использовать в расчетах составит ₽72. Рентабельность EPS получилась всего 5% — значительно ниже чем 37% у «Газпрома».

С другой стороны, бизнес «Новатэк» растет — с 2015 по 2020 год выручка компании увеличилась в 1,5 раза. Доходы «Газпрома» за тот же период практически не изменились.

Оценка финансовой устойчивости

В абсолютном выражении оборотный капитал «Новатэк» намного меньше, чем у «Газпрома» — всего ₽188,3 млрд. В то же время коэффициент текущей ликвидности — 1,48 (у «Газпрома» 1,43). Это хороший запас, который позволит поддерживать текущую операционную деятельность.

Долг компании составляет ₽187 млрд и занимает 7% от всех активов. С учетом того, что EBITDA за 2021 год составила почти ₽750 млрд, сомневаться в возможности компании обслуживать собственные обязательства не приходится.

Относительно своей балансовая стоимость «Новатэк» оценен значительно дороже своего конкурента. За один рубль капитала компании инвесторы готовы платить ₽2,29 ( у «Газпрома» — ₽0,31). В то же время этот показатель ниже среднего значения P/B «Новатэк» за последние 7 лет.

«Газпром» VS «Новатэк»

«Газпром» — дешевая государственная компания, с низкими темпами роста и высокими дивидендами. Всю свою историю продается даже ниже балансовой стоимости. «Новатэк» — частная компания, которая платит более низкие дивиденды, но демонстрирует рост бизнеса и обладает геополитическим нейтралитетом.

Чтобы определиться, в акции какой из этих компаний вложить свои деньги, следует исходить из собственной стратегии инвестирования. Текущая цена акций «Газпрома» уже неплохая, хотя исключить дальнейшего снижения котировок конечно нельзя. Уже сейчас у этой компании довольно высокая рентабельность и высокий уровень дивидендной доходности. Компания подходит любителям дивидендной стратегии и уже сейчас является неплохим активом для инвестиций.

Любителям «погорячее» стоит присмотреться к акциям «Новатэк». Компания показывает более высокие темпы роста чем у «Газпрома» и является защитным активом от геополитических рисков. Кроме того, «Новатэк» ежегодно показывает рост операционных показателей, а капитал компании за последние пять лет вырос в 5 раз.

На текущий момент нельзя не отметить высокую стоимость «Новатэк». При цене в ₽4,3 трлн, мы получаем компанию с выручкой в размере ₽1,1 трлн и чистой прибылью в 0,45 трлн. При таком раскладе, в случае каких-либо непрогнозируемых событий, акции «Новатэк» могут упасть сильнее чем «Газпром», поэтому действуйте исходя из собственного риск-профиля.