На Мосбиржу выходит новый эмитент — Группа Арендата. Компания из сектора IT, который очень любят инвесторы, и книга заявок на участие в IPO была покрыта уже в первый день по верхней границе. Поэтому сегодня давайте разбираться что так воодушевило инвесторов и действительно ли это IPO так интересно.

Чем занимается Группа Аренадата

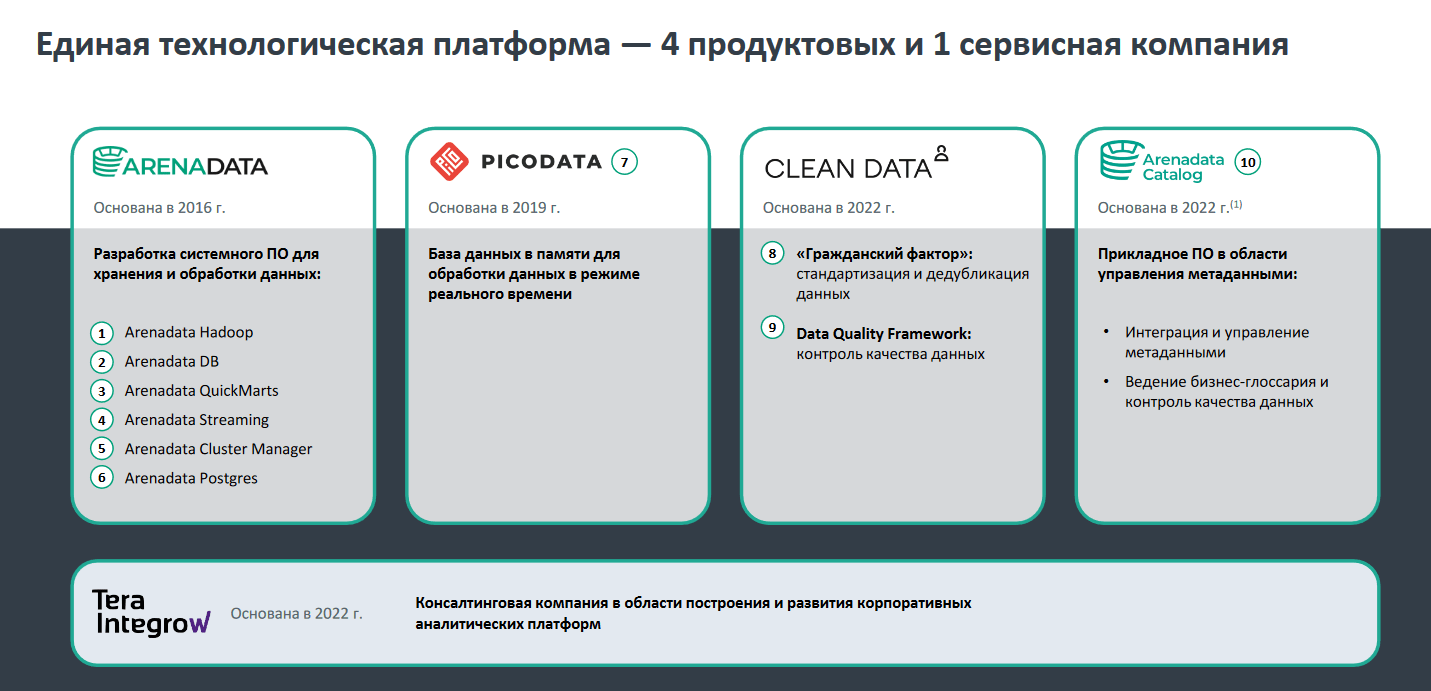

Группа Аренадата — один из ведущих российских разработчиков на рынке систем управления и обработки данных. В периметр компании входят 4 продуктовых и 1 сервисная компания:

Продукты компании используются в финансовых организациях, ритейле, промышленности и энергетике, в телекоммуникационных и транспортных компаниях, а также в государственом секторе (примерно половина клиентов). На сегодняшний день у компании 115 клиентов, при этом среди клиентов компании такие известные имена как Россельхозбанк, Росбанк, ПСБ, ОТП Банк, Газпромбанк, Почта России, Полюс, Норникель, Ашан, Вкусно и точка и другие.

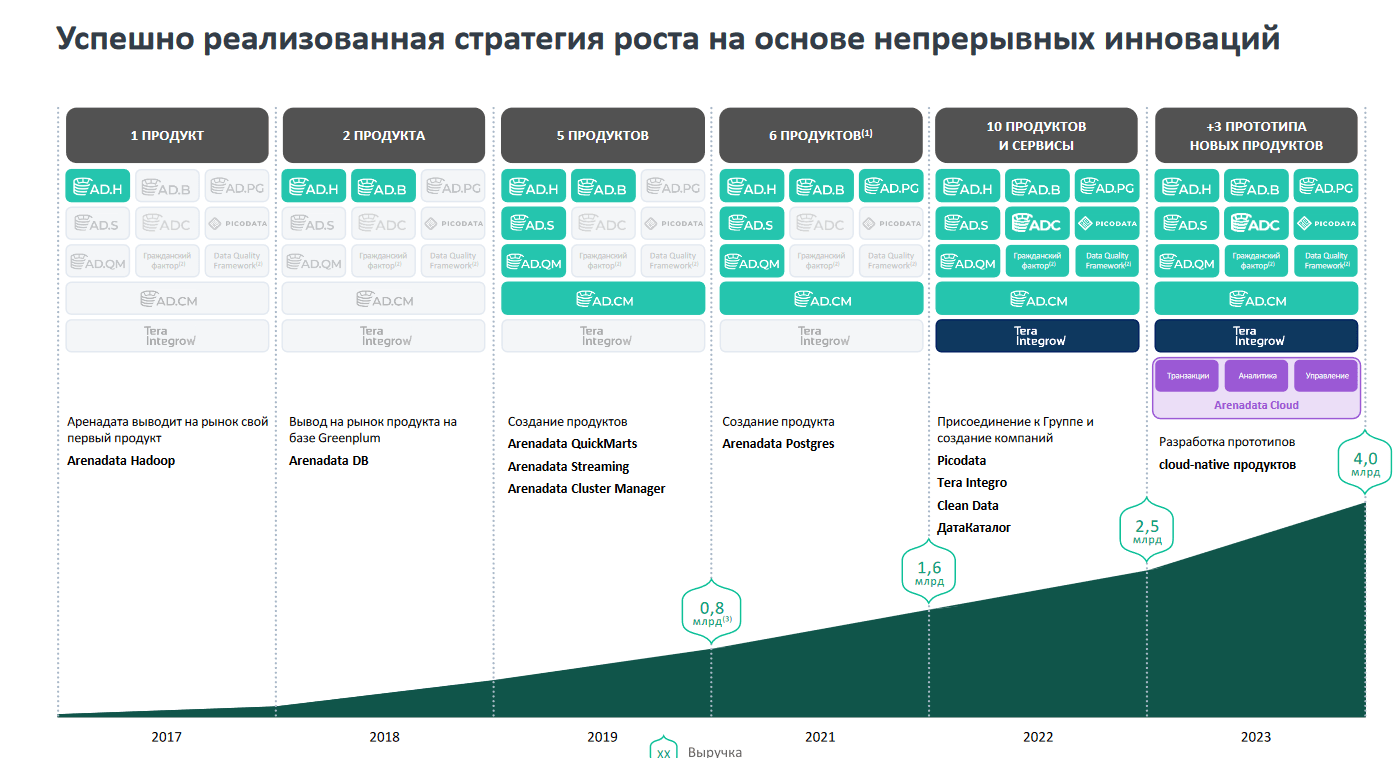

Первый продукт компания вывела на рынок в 2017 году и с тех пор успешно масштабировала свою продуктовую линейку. В настоящее время у компании 10 продуктов по работе с данными и 3 прототипа в разработке, которые планируется вывести на рынок к 2026 г. Продукты компании включены в Единый реестр российских программ для ЭВМ, а продуктовая линейка представлена продуктами для хранения и обработки данных, загрузки и трансформации данных, управления данными, контроля качества данных и работой с сервисами и администрирования, то есть продукты компании покрывают весь жизненный цикл по работе клиентов с данными. Компания замещает СУБД в том числе и ушедших зарубежных производителей, таких как Cloudera, Oracle, Teradata, Vertica и другие.

Но для понимания масштаба компании у Группы Аренадата всего лишь около 510 сотрудников, при чем часть из них - это не разработчики, то есть количество разработчиков у Аренадата еще меньше. Для сравнения у Астры - 1167 разработчиков, у Позитива - 1200 разработчиков, Диасофт - 1555. То есть по количеству разработчиков это чуть лучше ИВА с приблизительно 180 разработчиков, но сильно меньше крупнейших игроков в секторе. То же касается и количества клиентов - у Аренадата их немного относительно ведущих игроков в секторе и потеря нескольких крупных клиентов будет существенно сказываться на финансовых показателях компании.

Стоит обратить внимание и на бизнес-модель компании. В теории все выглядит красиво - получаем клиента и в течение четырех лет за счет кросс-продаж и увеличения количества обрабатываемых данных продаем ему дополнительные продукты и дополнительные лицензии:

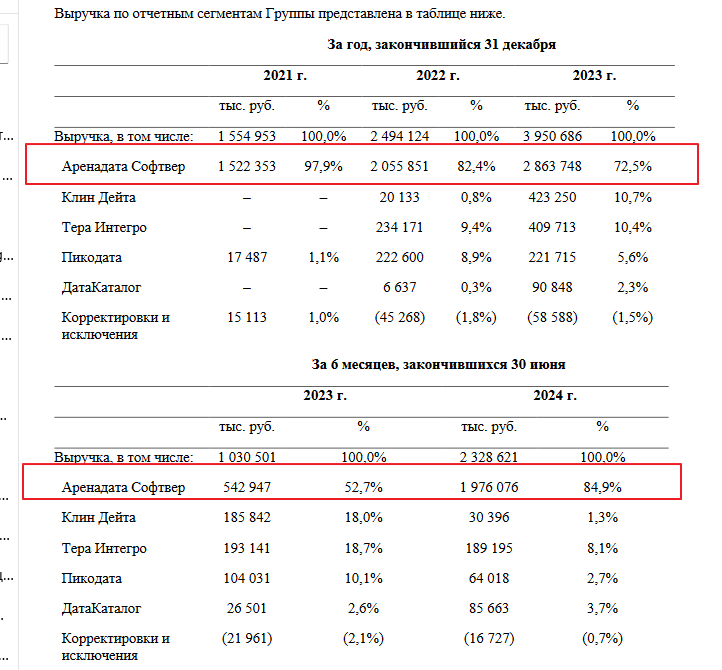

Но как только начинаешь смотреть сегментацию выручки - по сути здесь история как с Астрой: есть один флагманский продукт, на который приходится около 70-80% продаж компании, и есть все остальное, продажи чего на выручку компании влияет гораздо меньше, чем продажа флагмана. Плюс продажи этого продукта сейчас единоразовые по сути, насколько я понимаю, дальше идут допродажи только при увеличении количества обрабатываемых данных. То есть один раз купил - и дальше за очень небольшие платежи клиента только обслуживают, если нет увеличения количества обрабатываемых данных:

Это вызывает дополнительные вопросы о возможности масштабирования продаж по текущей бизнес-модели. А для определения перспектив компании в первую очередь необходимо определиться с перспективами основного продукта компании, так как именно на него постоянно приходится доминирующая доля выручки.

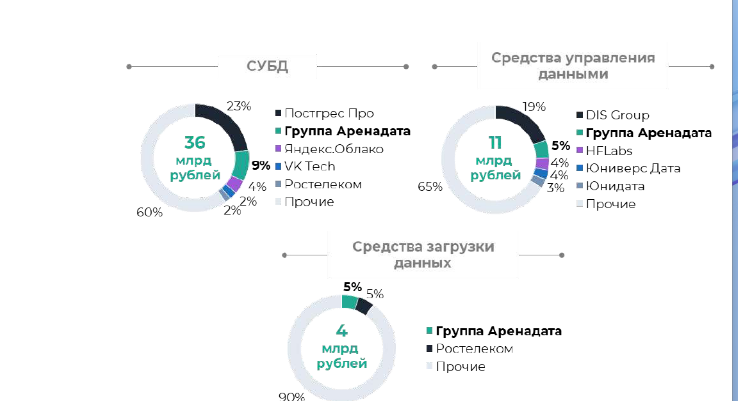

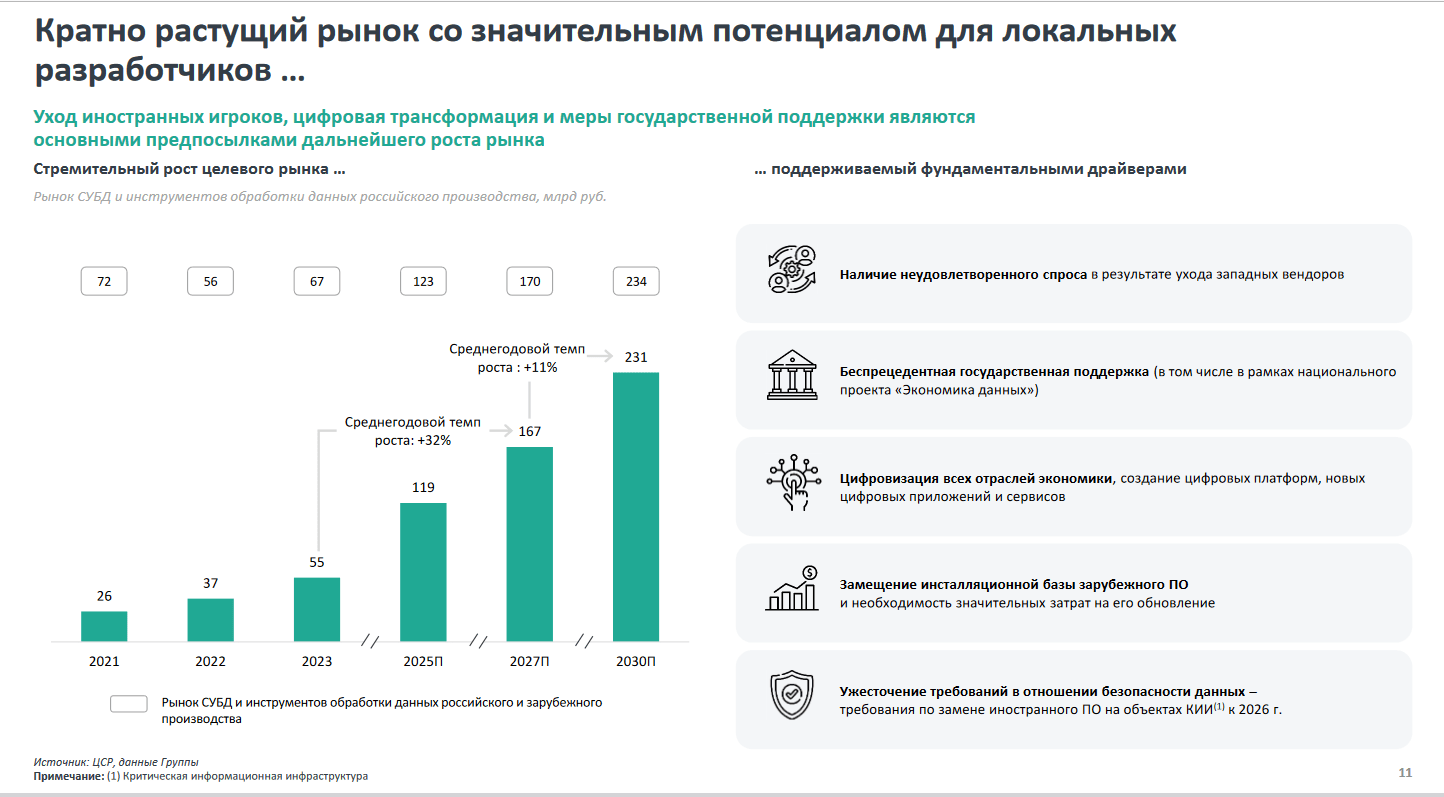

Если говорить про СУБД - то до 2022 года у нас, конечно, было засилье зарубежных игроков - те же Oracle, Microsoft и SAP я думаю, что никому представлять не надо. Но и достаточно сильные отечественные игроки в лице той же Postgres Pro на отечественном рынке также имелись. При этом доля Аренадата на соответствующих рынках колеблется от 5 до 48% в разных сегментах, а в ключевом сегменте СУБД доля Арендаты - 9%. У лидера в сегменте Postgres Pro для сравнения - 23%:

Но надо понимать, что сейчас на фоне тренда на импортозамещение многие компании выпустили свои продукты в сегменте управления данными и конкуренция на этом рынке только усилилась. Например, Астра развивает свой Tantor, всем известные Яндекс, Ростелеком, ВК и Сбертех также представили свои сервисы. Поэтому в будущем доля рынка Arenadata может существенно измениться.

Что касается рынка в целом - то рынок IT, конечно, растущий. Плюс не исчерпан потенциал роста на обязательном переходе на отечественное ПО объектов критической информационной инфраструктуры. Буквально на этой неделе сама лично видела требования Прокуратуры компаниям в одной из отраслей по отчетности о переходе их КИИ на отечественное ПО. У нас в регионе в этой конкретной отрасли на отечественное ПО перешло только 20% из этой конкретной отрасли и дальше в течение месяца большинство из этих компаний получат уже представление Прокуратуры, обязывающее их пройти классификацию своей КИИ и перейти на отечественное ПО:

Плюс компания видит потенциальную точку роста в виде выхода в сегмент МСП за счет развития подписочной модели вместо существующей ныне лицензионной. Однако, повторюсь, конкуренция в секторе значительно усиливается, поэтому в будущем темпы роста Аренадата на мой взгляд могут существенно замедлиться. Тем более, что у них нет в силу небольшого масштаба тех возможностей, что есть у тех же Астры, Яндекса, Ростелекома и иже с ними.

Кроме того надо понимать, что потенциал роста бизнеса Аренадата существенно ограничен. Мы говорим исключительно о рынках России и нескольких дружественных стран, так как на международных рынках Oracle, Microsoft и SAP никуда не уходили и подвинуть их просто нереально.

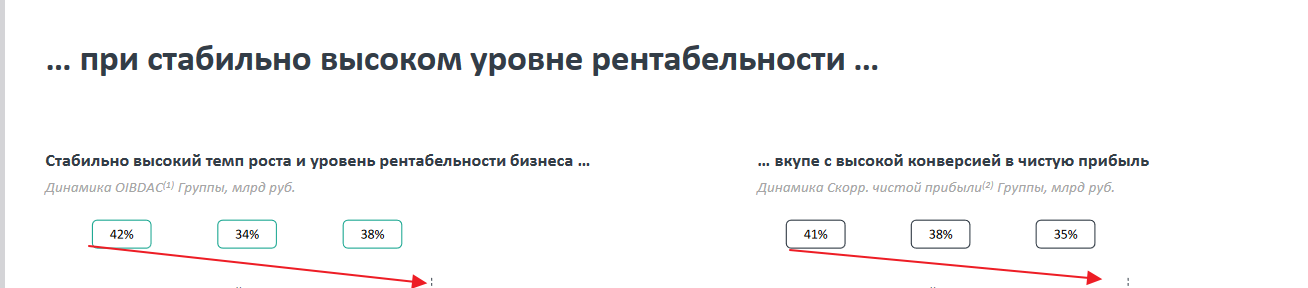

Отдельно стоит отметить и рентабельность: да сейчас она достаточно высокая, хотя компания и несколько лукавит в своих презентационных материалах, указывая, что год от года она стабильна и растет.

Но, во-первых, она ниже других игроков в IT-секторе. А, во-вторых, исходя из того, что я о компании и ее продуктах прочитала - она сейчас должна существенно снизиться как минимум в связи с необходимостью увеличения количества разработчиков в связи с переходом к разработке собственных решений, которые ранее компания получала в виде готовых решений в репозитарии Greenplum. Компания, конечно, говорит о том, что они сами теперь возглавят свой новый Greenplum, но с точки зрения аналитика это все равно означает больше разработчиков и скорее всего меньше рентабельности.

Резюмируя вышесказанное, компания молодая, работает на растущем рынке и имеет потенциал роста за счет тренда на импортозамещение. Но при этом бизнес-модель компании вызывает вопросы в части возможности поддержания темпов роста, а конкуренция в секторе только усиливается. Плюс у компании небольшой масштаб и есть опасения по поводу снижения в будущем рентабельности относительно текущих значений.

Финансовые показатели Аренадата, справедливая цена и дивиденды 2024

Согласно отчета за 6 месяцев 2024 года:

- Выручка - 2 329 млн. рублей (+125% г/г)

- OIBDAC - 574 млн. рублей (vs. отрицательная в 2023 г.)

- Чистая прибыль- 608 млн. рублей (vs. отрицательная в 2023 г.)

- Рентабельность по OIBDAC - 25%

- Чистая рентабельность - 26%

- ND/OIBDAC - 0.07х

В принципе на мой взгляд даже уже из этих цифр становится очевидно, что финансово компания не выглядит супер-крепко. Еще в прошлом году уже на операционном уровне с учетом корректировки на капитализируемые затраты на разработку продуктов компания была убыточна по итогам 1 полугодия 2023 года, рентабельность относительно других игроков в секторе тоже не выглядит очень хорошей. Убери отсюда льготное налогообложение - и рентабельность станет совсем плачевной. Здесь есть сезонность как в Астре и Позитиве, но тем не менее отчетность Аренадата все же выглядит слабее, чем у конкурентов в секторе.

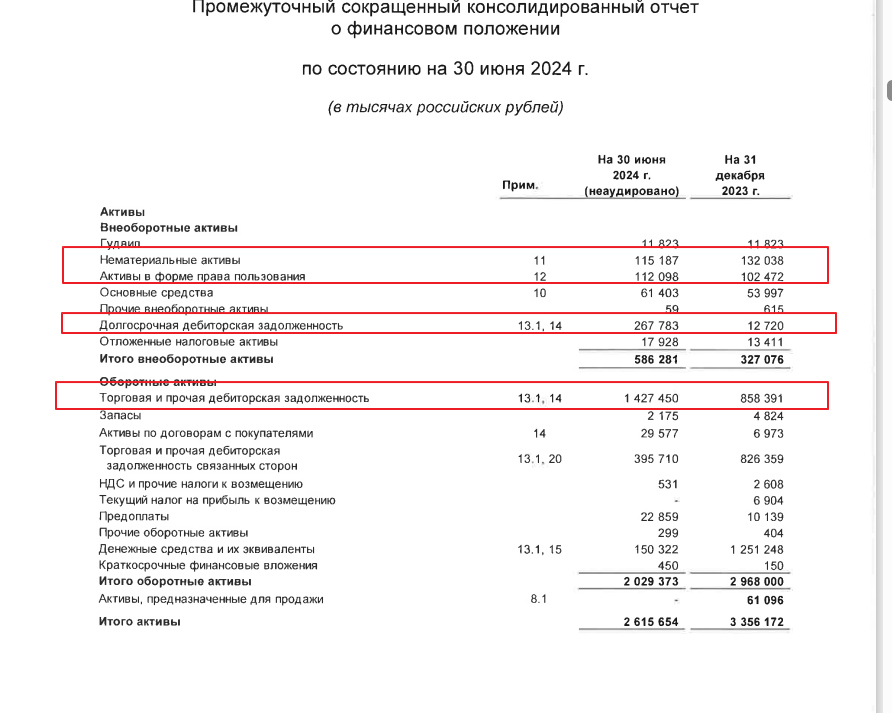

Структура баланса также не очень хорошая - в балансе по сути одна дебиторка из активов. Даже доля нематераильных активов достаточно низкая, что вызывает вопрос с тем, а как вообще у них оформляются права на эти активы? Не может быть так, что это что-то типа схемы с АГ Кристалл, где основные активы на мажоритарии, а у самой компании только право пользования этими активами?

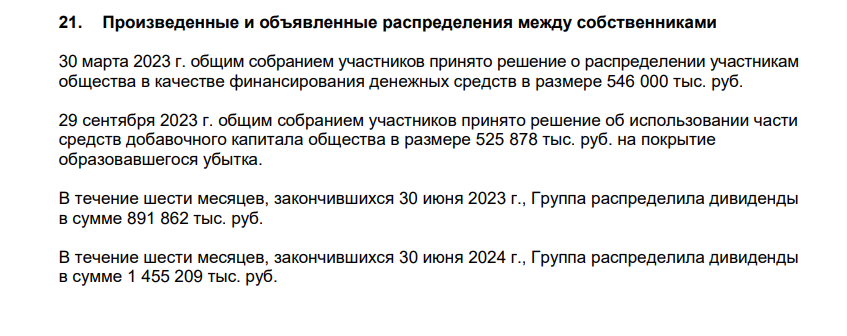

Кэш из компании в прошлые периоды систематически выкачивался в виде дивидендов, а не направлялся на развитие компании. Что опять-таки создает какое-то ощущение, что от компании просто планируют взять что можно, а потом ее как будто бросить.

.

Поэтому и на этом уровне у меня сложилось несколько неоднозначное впечатление от компании.

Мультипликаторным подоходом справедливая цена акций Аренадата около 85 рублей за акцию, поэтому по нижней границе ценового диапазона акция оценена справедливо. Но так как уже есть переподписка по верхней границе ценового диапазона, то размещаться они явно будут по 95 рублей за акцию, что предполагает некоторую премию к справедливой цене акций компании и учитывает часть будущего роста финансовых показателей.

Что касается дивидендов - то компания планирует выплату не менее 50% от чистой прибыли, скорректированной на сумму капитализированных затрат на разработку при соотношении ND/OIBDA <2.0х. Если говорить про 2025 год, то расчетом мы говорим приблизительно о 4 рублях на акцию, что предполагает крайне скромную потенциальную дивидендную доходность и, конечно, не выглядит интересно.

Выводы

Я безусловно приветствую ещё одного игрока в IT-секторе на Мосбирже. Здорово, что в самом популярном нынче сегменте у нас появляется такой хороший выбор. Игрок действительно растущий, работающий на растущем рынке и с определенными перспективами в своей нише.

Но одновременно, конечно, стоит отметить небольшой масштаб деятельности, достаточно тяжелую к кратному росту выручки бизнес-модель компании, рост конкуренции, ограниченность рынка и потенциальное снижение рентабельности компании. Ну и, конечно, не самую сильную финансовую отчетность. Поэтому долгосрочно мне пока другие игроки более интересны.