ПАО «Детский мир» является сетевым ритейлом детских вещей, игрушек, питания и средств гигиены. Компания является частной, собственников и CEO компании считаю успешными бизнесменами и управленцами, потому все усилия деятельности компании направлены на максимальное извлечение прибыли и увеличение капитализации.

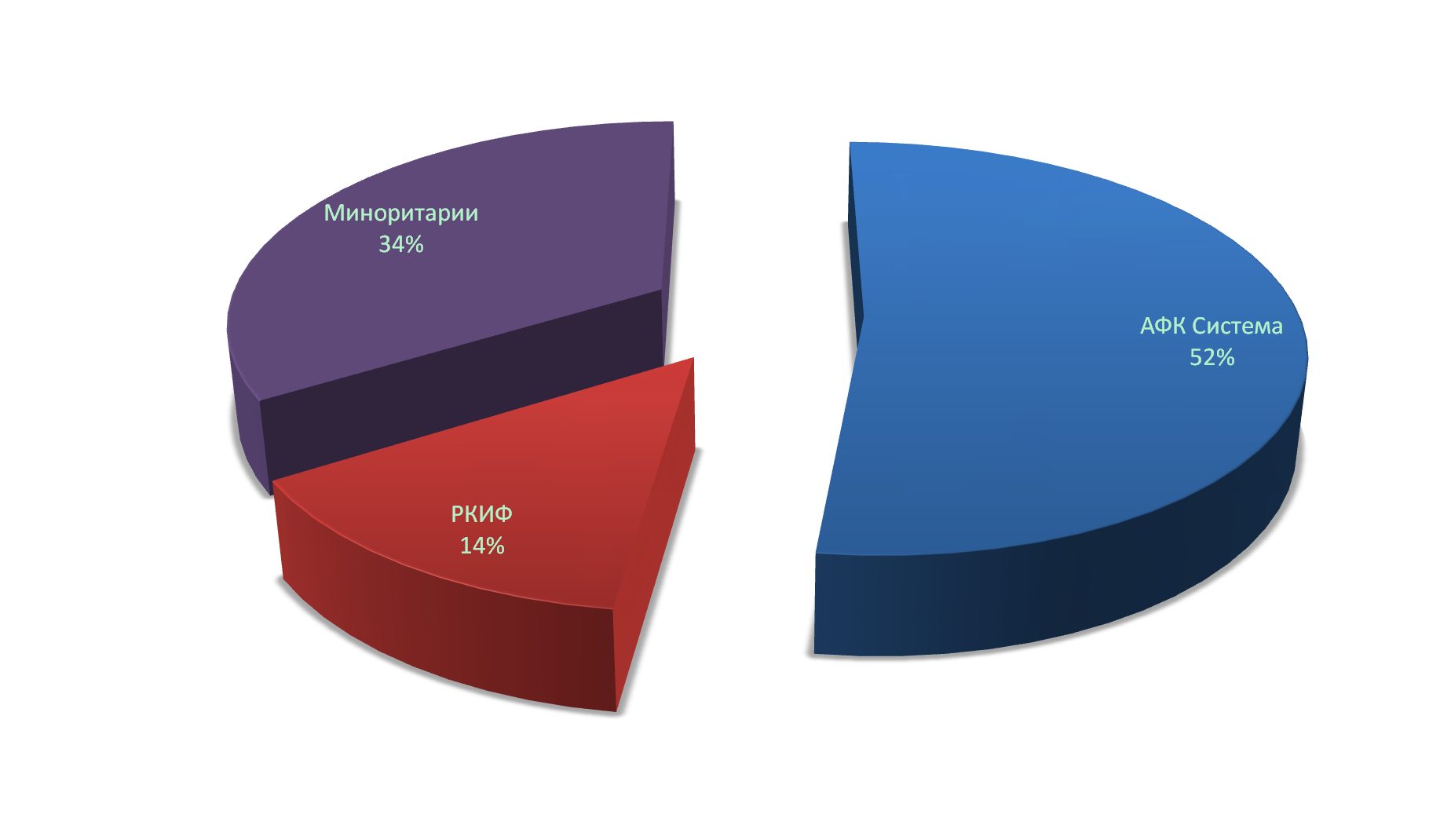

Принадлежность.

Контрольный пакет акций принадлежит ПАО «АФК Система». Стоит отметить, что в ближайшее время может быть реализована попытка продать 8% доли (6,3% АФК Система и 1,7% РКИФ) зарубежным инвесторам. Что в долгосрочной перспективе хорошо для компании за счет увеличения free-float до 42%, а в краткосрочной перспективе может оказать давление на котировки, так как обозначенная доля возможно будет продаваться по 90 рублей за акцию, при рыночной стоимости 98-100 рублей.

Как плюс, я бы отметил тот факт, что генеральный директор Детского мира постоянно наращивает собственную долю в компании, сейчас ему принадлежит 1,7% ПАО «Детский мир»

Положение в отрасли.

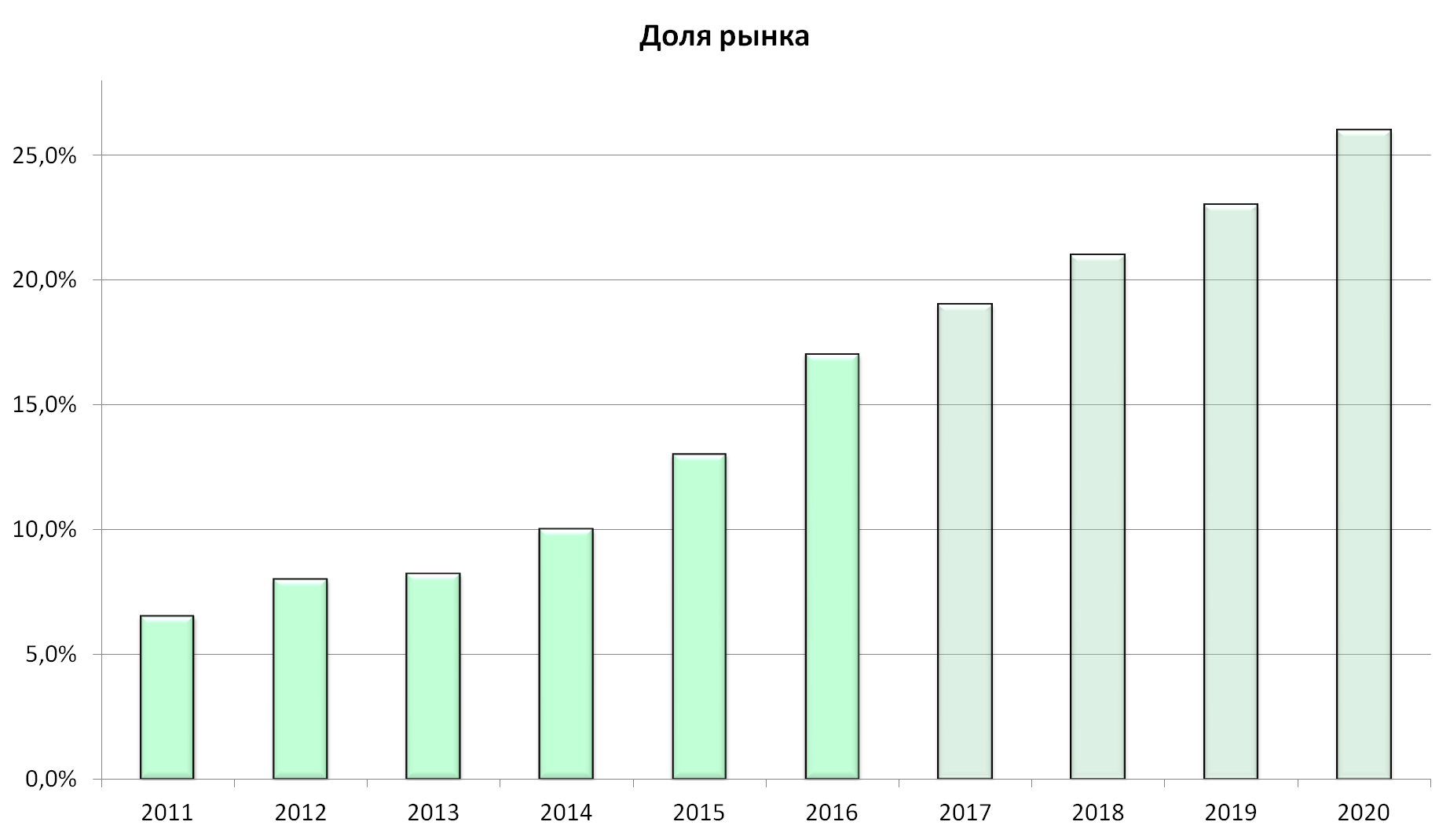

По данным отчета за 2016 год, Детский мир занимал 17% рынка детских товаров. Ближайший конкурент «Кораблик» с долей в 4-6%. При этом 59% рынка принадлежит неопределенным не сетевым магазинам. Учитывая постоянные тенденции укрупнения рынков, можем предположить дальнейшее укрупнение Детского мира в отрасли.

В целом отрасль, по данным исследовательской компании Ipsos Comcon, будет расти до 2020 года с темпами 1,5% в год, и к 2020 году достигнет 554 млрд рублей. При этом сопоставимые продажи (альтернативный like-for-like) у Детского мира, за последние три года, составил более 10%. Это говорит о том, что Детский мир внутри своей отрасли растет в 5-6 раз быстрее, чем сама отрасль. Исходя из этого можно предположить, какую долю рынка будет занимать Детский мир к 2020 году и, следовательно, можно посчитать и выручку к 2020 году. Мой прогноз по доле рынка такой:

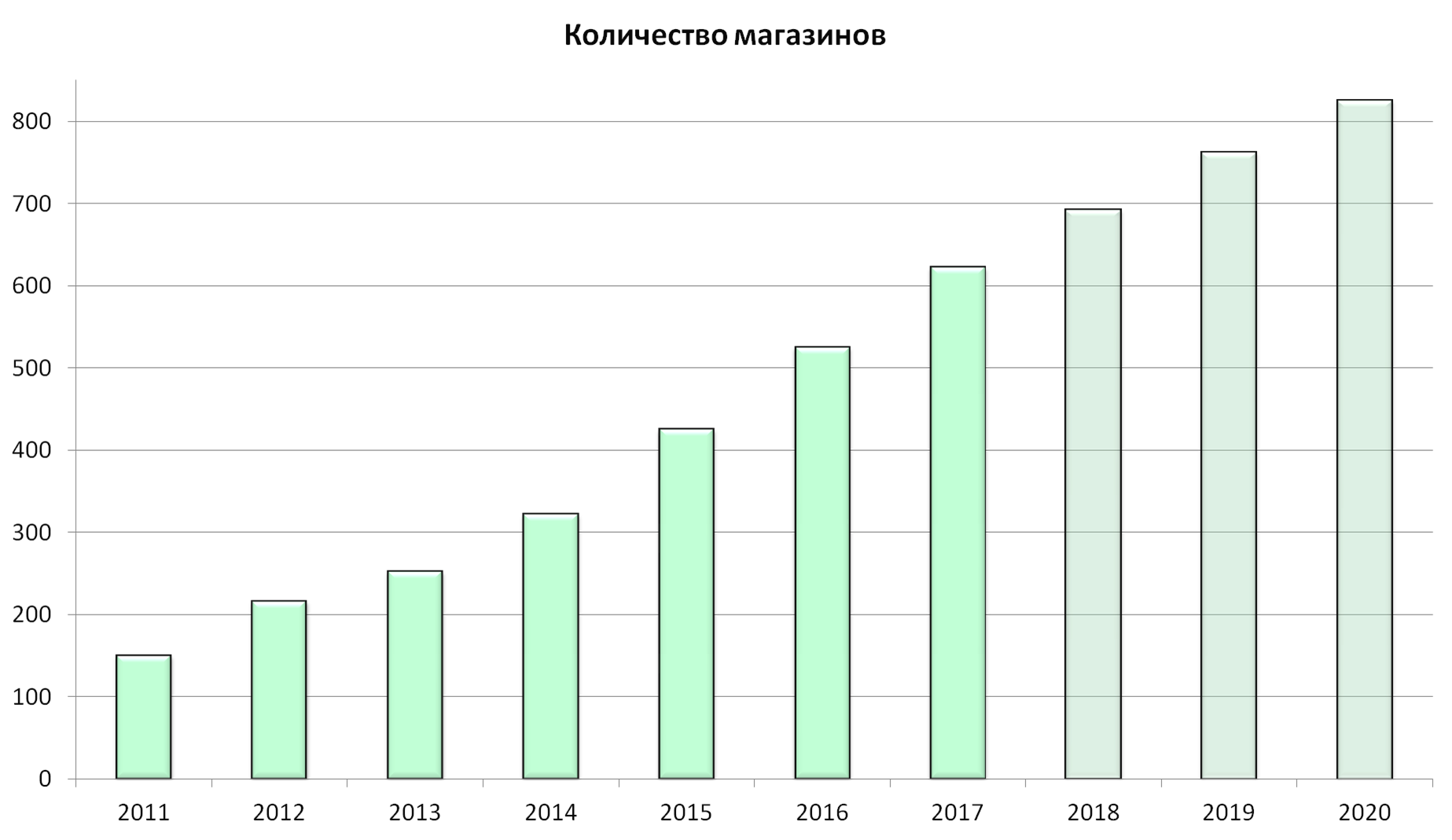

Выполнить столь амбициозный прогноз по увеличению доли рынка поможет стратегия развития розничной сети Детского мира. В начале 2017 года руководство компании объявило таргет – «открытие 300 новых магазинов к концу 2020 года». При этом уже в 2017 году открыла 98 магазинов (104 открыла, 6 закрыла)

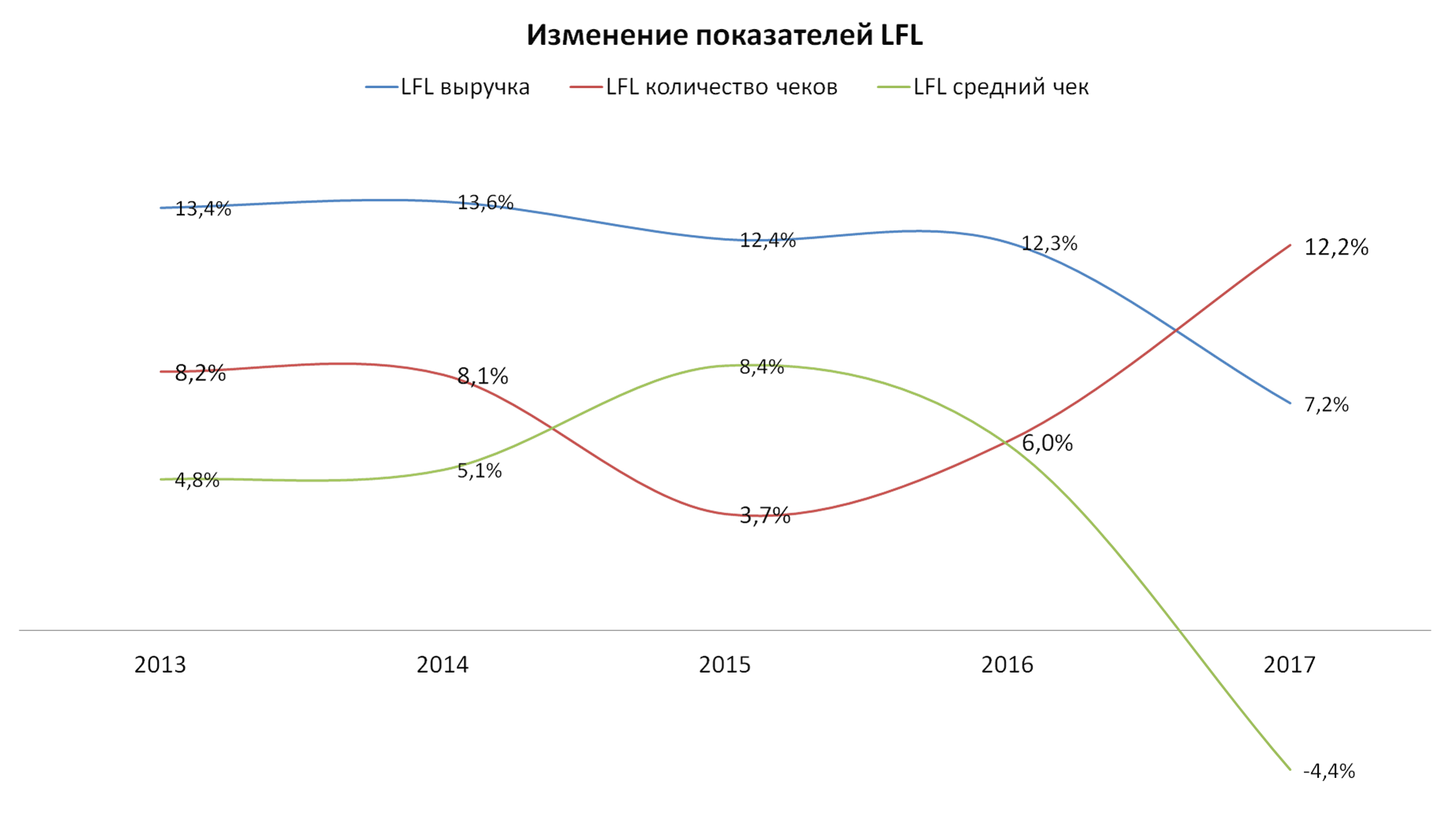

Немного омрачил перспективы показатель «сопоставимые продажи (альтернативный like-for-like)». По результатам 2017 года он упал до 7,2%. В целом это можно объяснить тем, что доля магазинов, работающих от 1 до 2 лет, в общей доле магазинов – падает. Это происходит за счет постоянного прироста сети. В любом случае LFL пока выше среднего по ритейлу. Тем не менее стоит дальше ожидать падения LFL до 5-6%.

На графике ниже мы видим, что изменения в ассортиментной матрице за последние 2-3 года дали резкий приток новых покупателей, при этом снизился средний чек. Другими словами, в Детском мире покупателей стало больше, закупаться они стали чаще, но более мелкими партиями.

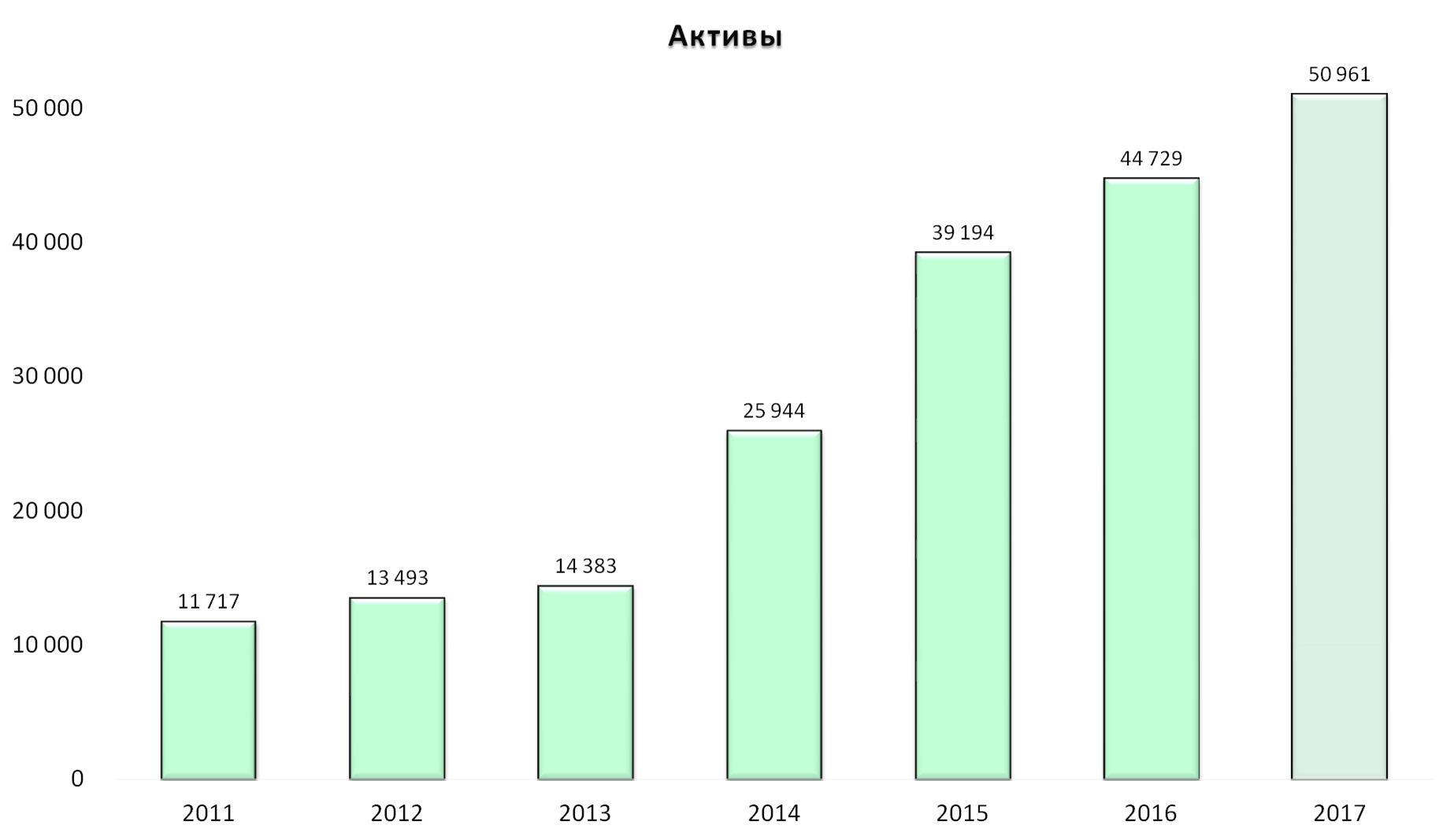

Активы.

Учитывая, что наибольшая часть магазинов в аренде, активы преимущественно состоят из товарных остатков на складах и в магазинах. Из крупной и дорогой собственности у компании есть распределительный центр под Москвой, стоимостью 2,6 млрд руб, магазин на Лубянке, в декабре 2017 купили магазин на Вернадского за 0,55 млрд. Также в планах построить на Урале крупный распределительный центр на 20 тысяч квадратов, что даст возможность распространять экспансию на восток. Приблизительная структура активов достаточна прозрачна, она такова:

- товарные остатки – 55%

- основные средства – 15%

- дебиторская задолженность – 14%

- деньги – 5%

- отложенные налоговые обязательства – 4%

- остальное – 7%

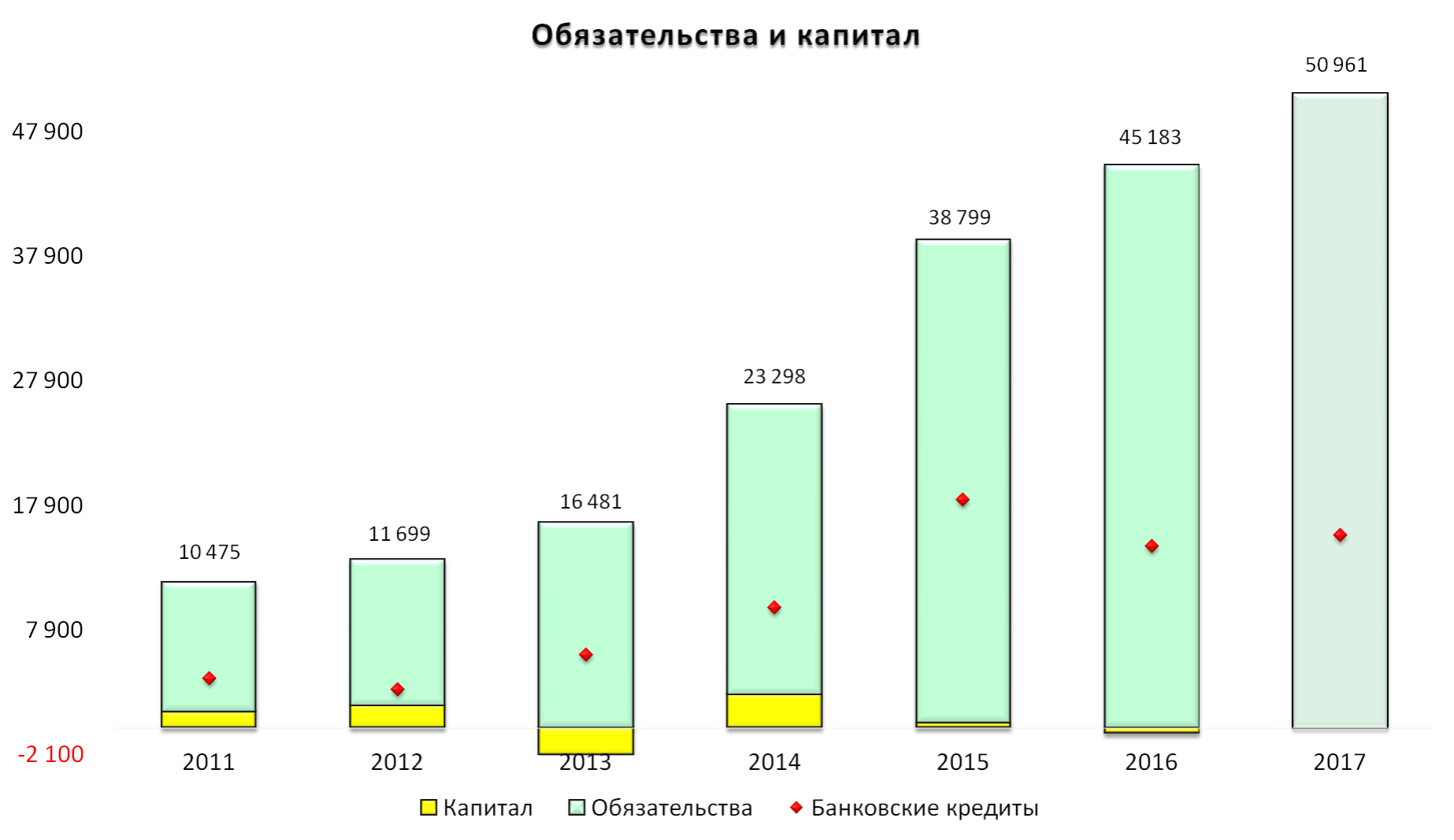

Обязательства и капитал.

Про капитал. Про него и сказать нечего – его нет. В целом это больше негативный момент. Но давайте разберемся – компания ежегодно наращивает активы, при этом доля именно кредитов остается на уровне 33% от общих активов, то есть долги, несущие издержки в виде процентов, растут не быстрее активов. Компания периодически инвестирует в основные средства, доля которых уже 15% от активов. Компания ежегодно выплачивает дивиденды, дивидендная доходность за 2016 год составила 8,6% (немного искусственно, об этом ниже). То есть компания каждый год увеличивает прибыль (читай увеличивает капитализацию) и одновременно платит дивиденды. Потому и собственному капиталу тут не место. Когда закончится резкий рост компании за счет открытия филиалов, возможно начнет появляться собственный капитал. Также не стоит забывать, что главный акционер – АФК Система, которая будет выдаивать всю прибыль.

Про обязательства. Как было выше сказано – доля банковских кредитов, в среднем держится на уровне 33% от активов. Основную долю обязательств составляет кредиторская задолженность поставщикам, за те самые товарные остатки, которые составляют 55% активов, а этот долг не влечет за собой издержек в виде процентов. Далее, когда доля открываемых магазинов к общему числу магазинов будет уменьшаться (за счет постоянного увеличения общего числа магазинов), будет падать доля банковских кредитов. Ритейл не открывает магазины за счет своих средств, обычно магазин заполняется за счет товарного (беспроцентного) кредита, а банковский кредит берется на оплату предоплаты за аренду и выплаты заработных плат (зарплата и аренда это 75% всех коммерческих затрат).

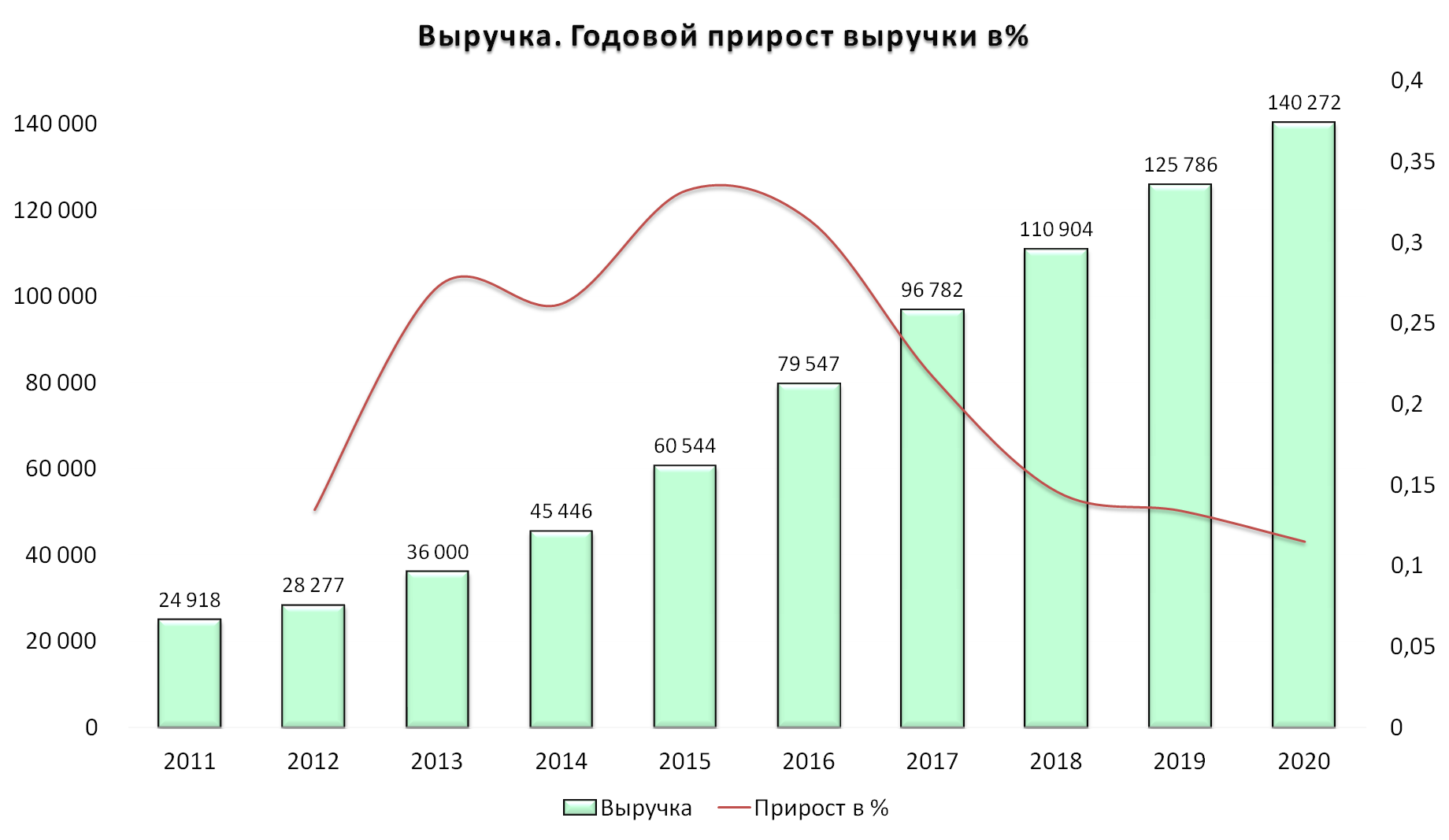

Выручка.

Главный показатель основной деятельности выглядит превосходно. Прирост выручки г\г достигал 33% в 2015 году. В 2015 году было открыто рекордное количество магазинов – 103 (с учетом закрытых), что составило 32% от количества магазинов на 31 декабря 2014 года. Разумеется, компания дальше не сможет открывать 33% магазинов от существующей базы, поэтому прирост выручки г\г начал падать в 2016-2017 и, по моим прогнозам, упадет до адекватных 10-15%. Учитывая тот факт, что генератором увеличения выручки является три основных фактора (в порядке убывания значимости):

- Количество магазинов (а точнее квадратных метров)

- like-for-like

- инфляция

Можно посчитать прогноз выручки. (Прогноз увеличения магазинов выше, LFL я взял, постепенно падающий до нуля, инфляцию заложил в 3% (верю в Эльвиру))

Стоит отметить, что данный прогноз, как и следующие осуществим только без влияния существенных факторов, таких как смена собственника, рецессия, резкие поправки законодательства, изменение политики руководства.

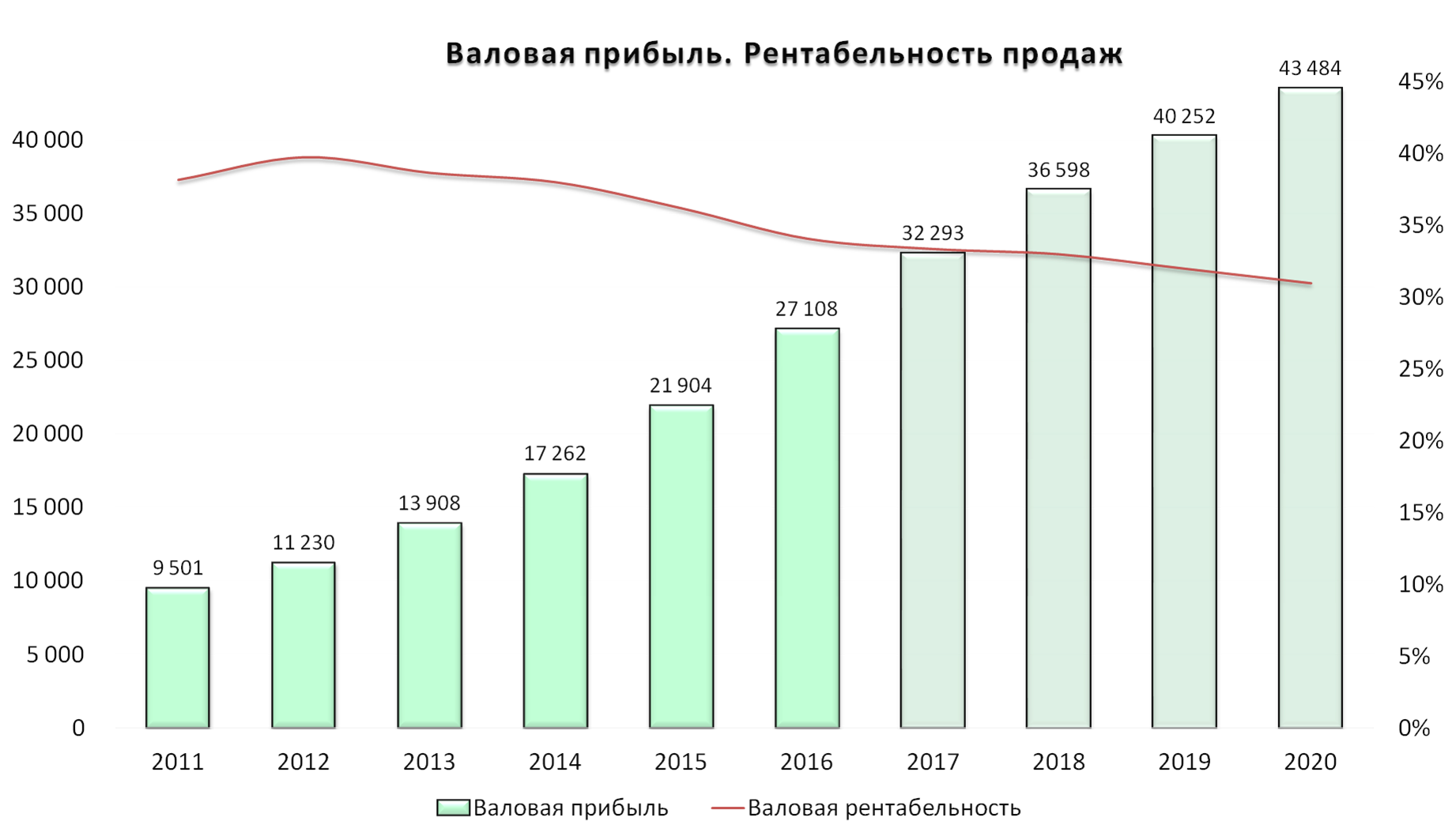

Валовая прибыль.

Зная прогноз выручки, с валовой прибылью проблем никаких. Учитывая, что валовая рентабельность (наценка на товар) это слабовалотильный показатель, высчитываем прогноз по валовой прибыли. Стоит отметить, что валовая рентабельность постепенно падает последние пять лет, это обычная ситуация при укрупнении рынка. В прогноз закладываю дальнейшее падение на 1% в год.

Операционная прибыль.

Вот тут я проявляю некий оптимизм в отношении падения доли коммерческих и административных расходов по отношению к выручке. Как видно, доля постоянно падает последние 6 лет, в среднем на 1,5-2% в год. Я закладываю дальнейшее уменьшение доли расходов на 1% в год. Как говорилось выше, 75% этих расходов составляет зарплата и аренда. Детский мир постоянно оптимизирует расходы на персонал и добивается больших скидок на аренду помещений.

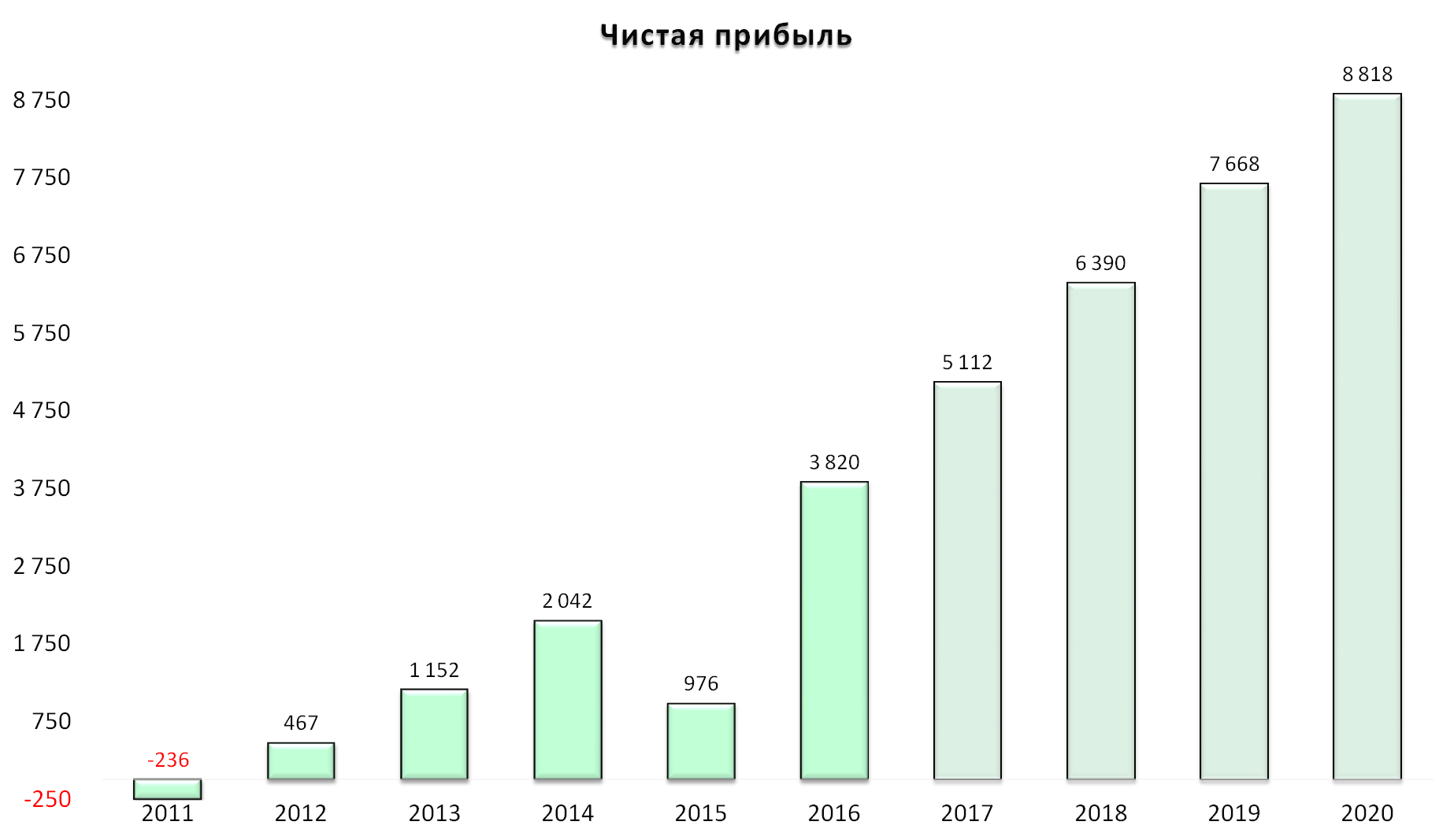

Чистая прибыль.

С прогнозом чистой прибыли дела обстоят сложнее, так как начинают приплетаться «бумажные статьи» (гудвил, курсовые разницы). Яркий пример, стабильного по показателям 2015 года и резким недобором чистой прибыли. Провал в чистой прибыли 2015 года связан с тремя причинами:

- рост курсовых разниц и обесценение гудвила – 700 млн

- увеличенные затраты на гашение процентов (открыли максимальное кол-во магазинов + достроили хаб) – 350 млн

- за счет кризиса в стране рентабельность продаж просела на 2% (большая часть товаров это импорт, а в 2015 импорт резко подорожал, при этом рынок поднимал цены с меньшей динамикой), а доля коммерческих не успела подстроится и осталась на уровне 2014 года – потери, примерно, 1 млрд.

Соответственно, тут самое слабое место в прогнозе, так как данные затраты невозможно прогнозировать. Поэтому, большей частью прогноз чистой прибыли основывается на том, что суммарно финансовые затраты, курсовые разницы и налог на прибыль будут варьироваться в пределах 3,5-4 млрд рублей.

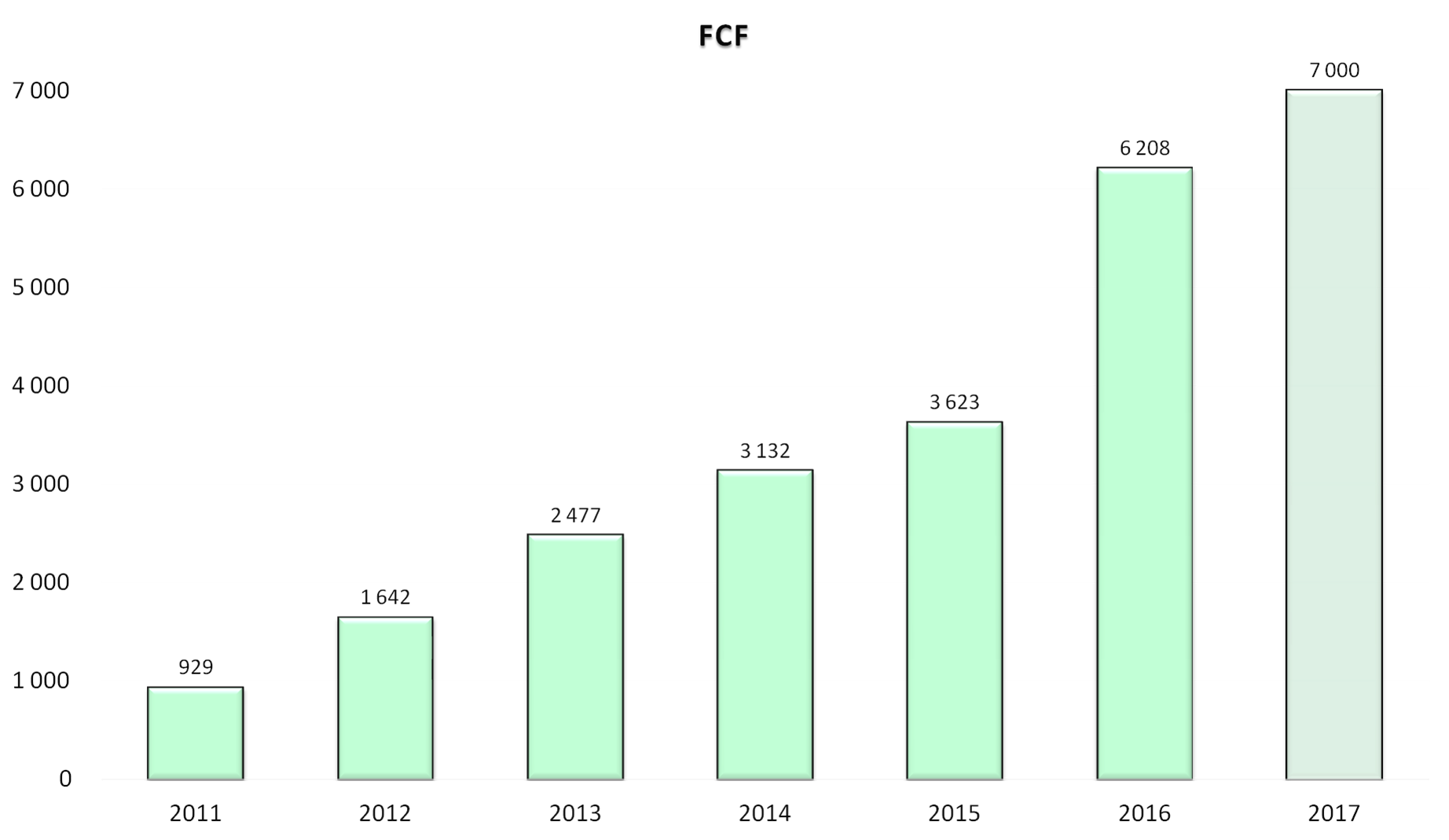

Free Cash Flow, FCF.

Детский мир шикарный генератор денежного потока. Кэш был даже тогда, когда не было чистой прибыли. За это и любит его АФК Система.

Дивиденды.

Учитывая, что Детский мир только в 2017 году вышел на IPO, статистики по дивидендной доходности нет.

За 2016 год было выплачено 5688 млн рублей (что больше чистой прибыли на 50%), но тут нужно учесть момент, что 3118 млн была было выплачено до IPO, потому ни один миноритарий большей части этого куска не получил. Если считать дивидендную доходность за 2016 год, беря стоимость акции в 90 рублей (на 5 рублей выше, чем начало IPO), дивидендная доходность составит 8,6%. По большому счету АФК Система перед IPO выкачала всё что можно из компании, потому доходность в 8,6% считаю искусственной и далее подобных доходностей ожидать не стоит.

За 2017 год уже выплатили 2195 млн рублей, что при нынешней цене в 100 рублей, дает 3% див доходность. Учитывая прогноз по чистой прибыли, думаю, что как минимум выплатят еще столько же. Что уже даст около 7% годовых.

Далее до 2020 года, думаю будет выплачиваться 100% прибыли по МСФО, что даст в среднем 7% див доходность.

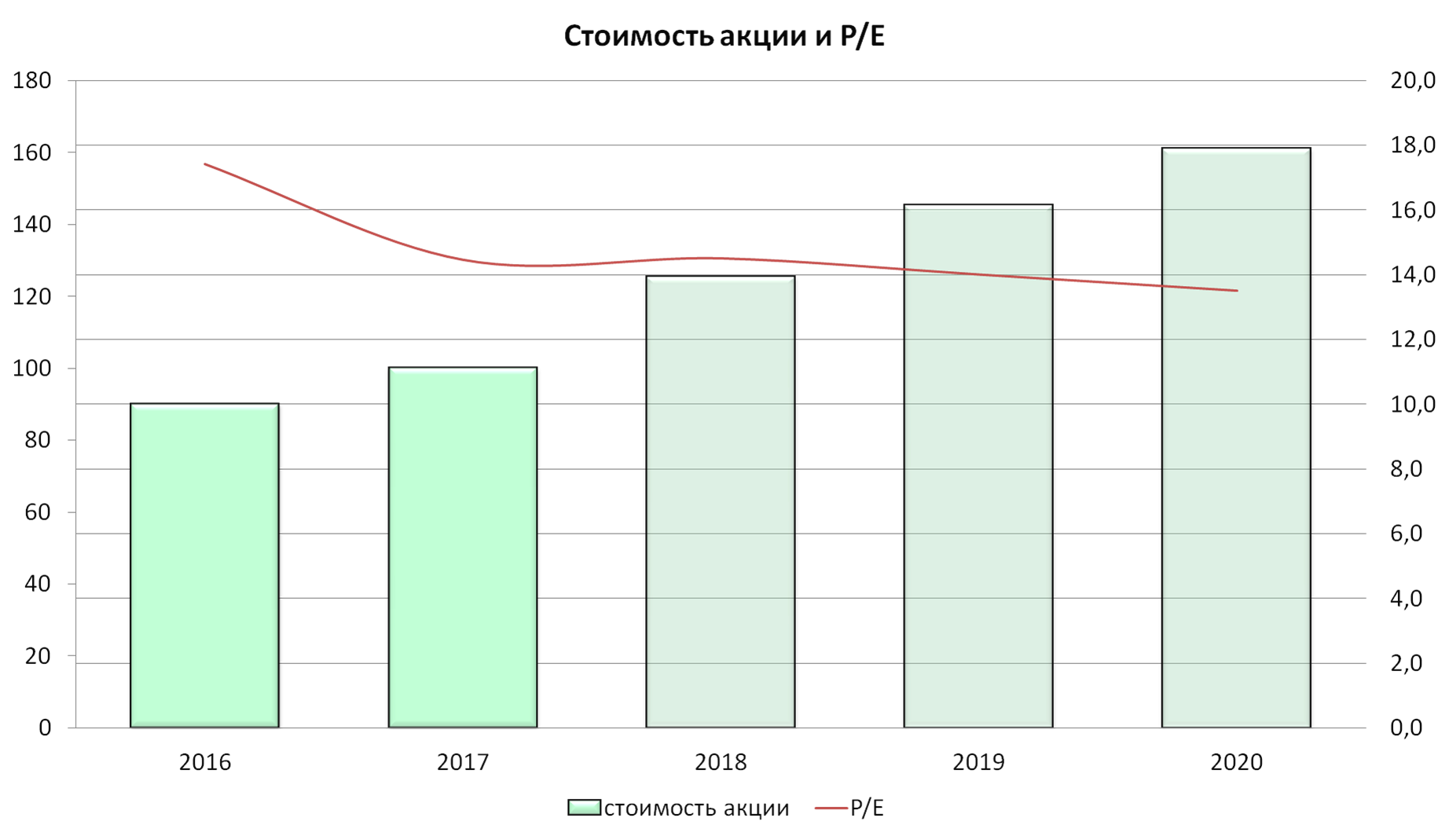

Рост стоимости акций. Мультипликаторы. Рекомендации.

На данный момент акция торгуется по P/E – 14,5 (если считать по прогнозной прибыли 2017 года). В целом это средний показатель в ритейле. Можно было бы учесть тот факт, что динамика роста выручки и прибыли у Детского мира выше чем у большинства остальных ритейлеров страны, и допустить приемлемый P/E – 17 (собственно весь 2017 год, акция так и торговалась). Но мы пойдем консервативным путем и будем предполагать, что P/E будет постепенно снижаться (примерно на 0,5 пункта в год). Исходя из прогноза чистой прибыли до 2020 года и предположений по оценке компании рынком (P/E), можем посчитать стоимость акций.

В конце года стоимость акции немного прижали за счет споров между АФК Система и Роснефтью, а также попыткой продажи доли зарубежным инвесторам. Если бы не эти негативные факторы, то стоимость акции держалась бы на уровне 106-110 рублей.

Уже есть предварительные данные по выручке за 2017 год, они полностью совпадают с моим прогнозом, потому можно рассчитывать на прибыль в 5,1 млрд рублей и дальнейший рост бизнеса. В 4 квартале 2017 года было открыто 62 новых магазина, что является рекордом за квартал.

До выхода годовой отчетности за 2017 год (1 марта 2018), я бы рекомендовал покупать акцию не дороже 100 рублей. Купить ее ниже удастся только если будет произведена продажа 8% бизнеса зарубежным инвесторам по заявленной ранее цене в 90 рублей, это событие может временно придавить стоимость акций до 92-96 рублей. В случае выхода отчета с прибылью в 5,1 млрд рублей, а также операционных результатов 1 квартала 2018 по выручке в 24 млрд, можно смело предполагать дальнейший рост акции до 125 к концу 2018 года.

Средний рост стоимости акции по CAGR составит 16% до 2020 года, плюс средняя дивдоходность 7%, получаем 23% годовых.